読了目安:10分

ファイブフォース(5フォース)分析とは? テンプレートから実務で活かす具体例を解説

企業は成長なくして生き残れません。したがって、常に企業は既存事業の拡張、もしくは新規事業戦略を講じる必要があります。 また起業をする際も同様です。進出する業界の競争状態や構造、競合のパワーバランスを把握した上で、勝機を見出せるのかを判断するはずです。 その際の手法として有効なのが、企業の外部環境分析のフレームワークである「ファイブフォース(5フォース)分析」です。 今回は、ファイブフォース分析の概要とテンプレートを紹介し、企業の事例から実務で活かすための具体例までを解説していきます。

ファイブフォース分析とは?

ファイブフォース分析とは、5つのフォース(脅威・力)を分析し、業界の構造を把握するフレームワークです。アメリカの経済学者マイケル・E・ポーター教授が、自身の著書『競争の戦略』にて提唱しました。

激しい市場競争のなかで自社が生き残り、さらに成長していくには、それまでの事業を拡大するのか、新たに事業を始めるのか、どちらかの選択肢を選ばなければなりません。

そのどちらを選ぶにしても自社の優位性を判断するために、業界でどのような競争が行なわれているかを知る必要があります。差別化戦略、価格戦略、代替品など業界の競争状態を把握して、はじめて経営戦略の絵も描くことができます。

この際に有効なフレームワークが、ポーター教授が提唱したファイブフォース分析です。

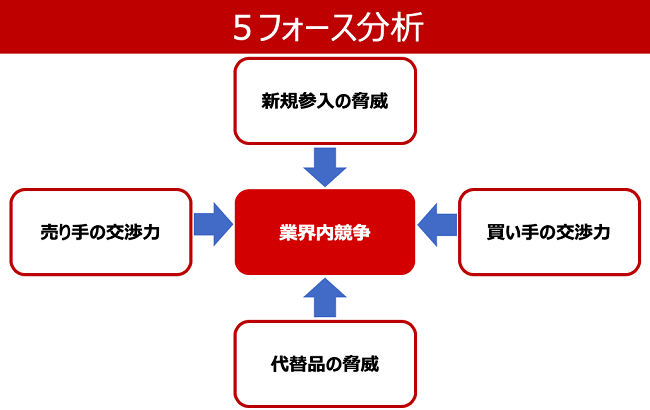

5つのフォース(脅威・力)とは、以下になります。

- 買い手の交渉力

- 売り手(供給業者)の交渉力

- 業界内競争

- 新規参入の脅威

- 代替品の脅威

5フォース分析の手順や方法は後述します。

なぜファイブフォース分析が重要なのか?

ファイブフォース分析を活用すると、自社にふりかかる将来の脅威を分析し、未来の戦略を立案することができるようになります。

同時にファイブフォース分析は、業界内における既存企業同士がどのように競争を繰り広げているか、どのような力関係であるかを分析できます。

業界内の競争・構造を把握することで、自社の強み・弱みを明確に把握でき、自社のアセットと業界参入のハードルの高低、メリット、デメリットを客観的かつ多角的な情報をもとに判断できます。

ファイブフォース分析はマーケティングの環境分析

マーケティングの基本的なプロセスは、

- 事実関係を洗い出した後に戦略の方向性を決める「環境分析」

- 戦略市場の明確化 / ターゲットを選定する「戦略立案」

- 情報を基にした具体的な「施策立案」

の3つに別れます。5フォース分析はプロセスの最初の段階である「環境分析」に位置します。

関連記事:実践的な3C分析とは? SWOT分析との併用やテンプレートを解説

ファイブフォース分析のテンプレートと手順

ファイブフォース分析の5つの要素についてそれぞれに見ていきます。

1.買い手の交渉力

買い手の交渉力における「買い手」とは、物やサービスを売る業界の販売先を指します。つまり新規参入を目指す業界と販売先との関係性・力学のことです。

買い手(顧客やユーザー)の力が強いと、売り手である企業は、本来希望する価格より安く金額設定しなくてはいけなくなります。具体的には、「商品の価格を下げる」 もしくは「品質の向上」が求めらる頻度が多くなります。その結果、自社の収益は低下します。

買い手の力が強い場合は、価格競争になりやすく、工夫がなければ利益率が低いため、参入のハードルは高くなります。

2.売り手(供給業者)の交渉力

売り手の交渉力における、「売り手」とは、部品や原材料を供給している「供給元の業界」のことを意味します。

これら供給者を「サプライヤー」と呼びます。サプライヤーの力が強いと、原材料など仕入価格は高騰し、企業の収益性は低くなることがあります。

サプライヤーの交渉力が強いと、不利な取引条件になり、利益が減る、適切な価格が保てないという脅威が生まれます。

3.業界内競争

業界内競争とは、業界の中で競争をしているライバル企業です。具体的には、競合の数、競合の経営資源、競合商品の優位性など様々な分析が必要になります。

一方、同程度の規模の企業が業界内にひしめいていれば、競合他社の脅威が大きくなり価格競争などを通じて自社の収益は低くなりますし、大手企業が競合でしたら、明確な差別化が優位性のある商品・サービスを生まなくては勝ち目がありません。

4.新規参入の脅威

文字通り、その業界が新規参入しやすいかどうかを意味します。参入障壁が低い業界では、競合が少なくても、新規参入が多くなり、競争が激化することが考えられます。ポーター教授は、8つの参入障壁を示しています。

- 規模の経済

- 製品差別化

- 巨額の投資

- 仕入れ先を変更するコスト

- 流通チャネルの確保

- 規模とは無関係のコスト面の不利

- 政府の政策や法規制

- 既存の競合企業による攻撃

簡単に説明すると「参入障壁が低い業界」は、競合が多くなります。例えば、鉄道や携帯電話事業は「参入障壁が高い」ですが、飲食店の多くは、「撤退障壁が低い」です。

5.代替品の脅威

代替品の脅威とは、商品、サービス自体は異なるものの「提供価値」において同等の商品やサービスを指します。

つまり、自社製品と同じ、もしくはそれ以上の高品質、低価格の優れた代替品が現れた時、脅威が大きくなり、企業の収益は低くなる可能性があります。

ファイブフォース分析の具体例

ここまでファイブフォース分析の5つの力(要素)について見てきましたが、ここでは具体的にアップル社のiPhoneを例にファイブフォースを分析していきます。

買い手の交渉力

iPhoneは、アップルの高いブランド力によって、買い手=ユーザーの交渉力を弱めています。アップルのiPhoneは高くても購入しようとするユーザーが多いため、アップルは価格を高く維持でき、収益性も高くなるのです。

競合他社が低価格帯でデバイス端末を販売する中、iPhoneの価格は決して安くありません。しかしながらiPhoneは、洗練されたデザインや機能性などに対する人気は根強くあります。日本においては新機種発売になると、前日の夜から店頭に長蛇の列ができたというニュースが流れるほどです。これはアップルのブランド力が高いため、買い手(消費者)への交渉力が強めているといえます。

売り手の交渉力

サプライヤーを固定せず、常に条件を見直すことで、性能や費用対効果を向上させています。また2010年代以降、サプライヤーへの設備投資を拡大しています。

2017年、2018年にはガラス製品メーカーへ合計490億円の投資、2019年にはインドの提携サプライヤーに対して1000億円以上の投資を発表しています。

こうすることで、サプライヤーに対する交渉力を強めているのです。

関連記事:工場を持たない「ファブレス経営」のメリットとは? コア事業に経営資源を集中

業界内競争

スマートフォン市場は、韓国のサムスン電子や中国のファーウェイなどのメーカーと技術、価格、デザイン等で互いに競い合い、シェアを奪い合っています。

なお2019年の世界出荷台数は1位がサムスン電子、2位がファーウェイ、3位がアップルの順となっています。

新規参入の脅威

中国のシャオミは2010年の創業からわずか7年で世界有数のメーカーになりました。

スマートフォン市場は、製品の技術革新で量産体制のハードルが低くなっているため、新規参入の脅威は大きくなっています。

代替品の脅威

ウエラブル端末など新しい商品によって、iPhoneだけでなくスマートフォン市場が代替品の脅威にさらされています。

ファイブフォース分析を実務に活かすポイント

ファイブフォース分析を実務で活かすためのポイントを解説していきます。

客観的なデータの収集

分析者の視点によって、ファイブフォース分析の結果は異なります。客観的に判断を下すため、5つの要素について、多くの客観的なデータを収集することで、正確に分析をおこなうことができるようになります。

分析単位設定の明確化

期間によって分析単位の設定を明確にすることも重要です。また分析対象となる企業を業種の大分類・中分類・小分類のいずれかで見るのかによって、分析の結果は異なります。

分析単位を明確にすることで、正確に分析をおこなうことができるようになります。

チームメンバーとのワークショップ

客観的にデータを収集し、分析単位を明確化しても、分析者によって、解析の結果は往々にして異なります。

そのため、複数人による多様な視点で分析を進めることが重要です。

ファイブフォース分析を有効活用して企業の生き残りと成長につなげる

企業は常に様々な脅威にさらされています。ファイブフォース分析を経営に取り入れることで、自社が属する業界、もしくはこれから参入する業界に起こる脅威を明らかにし、収益を上げるための施策を立案することが可能になるでしょう。

コメントが送信されました。