読了目安:12分

企業価値担保権制度の概要とその活用方法③ (企業価値担保制度を活用する金融機関側の実務)

2026年頃に予定されている企業価値担保権制度の開始に向けて、関係者の間では実務を見据えたさまざまな準備や取り組みが進められていくことが期待されている。こうした中、最終回となるシリーズ3回目では、金融機関が企業価値担保権の活用を今後検討していくうえで、経営戦略上の位置づけと現時点で想定される実務上の留意点について解説する。

経営戦略上の位置づけ

最初に企業価値担保権の活用を金融機関の経営戦略上の視点から検討したい。

1 金融機関にもインセンティブになる

金融機関において、企業価値担保権は新しい概念であるため、二つの反応が混在している。一つは、目に見えない価値を担保とすることへの無関心である。もう一つは、従来の融資慣行に精通しているがゆえに感じる懸念だ。このため、多くの金融機関は現時点で様子見の状態にあるといえる。

もっとも、企業価値担保権は、既存の実務を否定しているものではなく、既存の制度の下では資金調達が困難である事業者への対応や取引事務コストが低減するような場面等における新たな選択肢として捉えられている。

他方、金融機関の置かれた外部環境に目を向けると、「事業者の減少」と「預貸ビジネスの復活」という2つの大きな変化は無視できない。この2つの大きな変化に対する新たな武器の一つとなるのが企業価値担保権である。

企業価値担保権の創設を含む事業性融資推進法では、基本理念として「事業者と金融機関等の緊密な連携の下、事業の継続及び発展に必要な資金の調達等の円滑化を図る。」とある。

事業者と金融機関の緊密な連携の下、成長や再生などさまざまなライフサイクルの局面において事業者を支援し、事業者の発展と市場からの退出を防ぎながら、融資を行っていくのは従来のメインバンクの役割でもある。

今後、金利で稼げる時代が再び到来することを想定すれば、金融機関の戦略も変わってくる。取引先をメイン化して融資残高を増やし、メインバンクの役割を果たしつつ、優越的地位の乱用にならないように顧客志向のサービスを徹底しながら、さまざまな関連収益を得ていくことが一層重要となる。企業価値担保権の活用において、金融機関と事業者との信頼関係が前提にあるものの、現環境下では金融機関に潜在的なインセンティブが生まれてくるものと予想している。

2 推進の旗振りを行うのはどの部署が適切か

企業価値担保権は、現状、担保の話であるので審査部門やリスク管理部門が窓口という話を聞くことが多い。しかし、これまで述べてきたように企業価値担保権を経営戦略面で捉えると、事業者に対する推進の視点が欠かせない。

まずは自行の経営戦略を勘案し、今後は営業部門における法人企画や法人ソリューション等の部門を旗振り役として検討していくことが望ましい。

そのうえで審査部門やリスク管理部門を巻き込み、さまざまな利用局面の中で、行内でどのような取り組み方が適しているかを議論する必要がある。

また、人材スキルやノウハウ等を見極め、入口審査や期中管理などのリスク管理態勢を整備し、適切に運用しながら、出来るところから実績を積み上げていくことが基本的なスタイルとなる。

その後、ノウハウが蓄積され、リスク管理態勢も高度化していく過程で、金融機関の対応も変化していくと考えられる。管理会計上の収益性が確保できていることを前提に、これまで取り組み実績のない利用局面に段階的に幅を広げていくことが一つのパターンとして想定される。

例えば、プロジェクトファイナンスに実績があり一定のノウハウがある金融機関であれば、企業価値担保権の設定に代替することで実績を積み上げ、そのノウハウを他に展開していくことも想定されるだろう。

また、一連托生の親密なメイン先や一行取引先をターゲットに企業価値担保権を活用し、試行錯誤により実績を積み上げて、失敗も糧にノウハウを蓄積していく方法も考えられる。

実務上の留意点

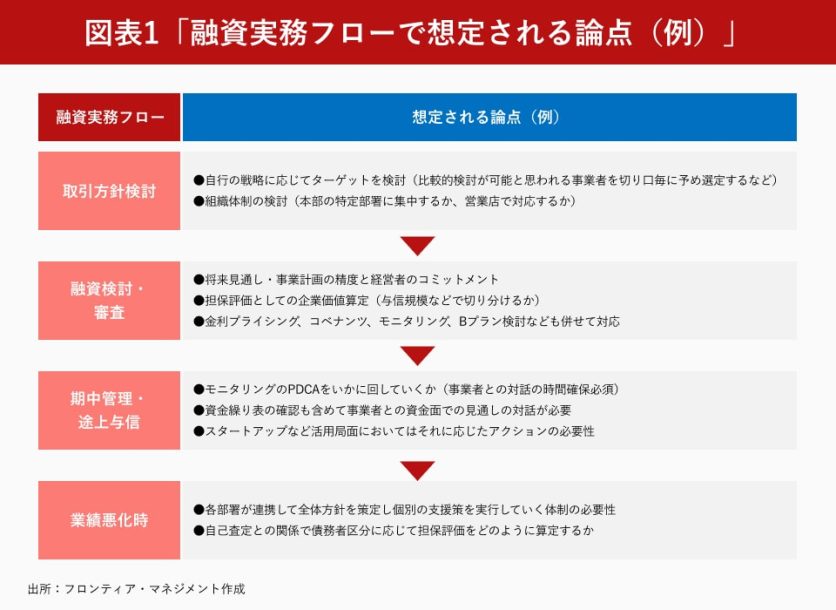

次に、通常の融資実務をベースに、企業価値担保権をあてはめた場合の留意点について検討したい。なお、企業価値担保権について、法律が制定して間もなく、今後実務を見据えたさまざまな準備や取り組みが進められていく段階にあり、一連の融資実務フローにおける想定される留意点を記載している。

1 取引方針検討

企業価値担保権の行内での取り扱いについて、自行の戦略やターゲットに応じて、対応を検討していく必要がある。例えば、ストラクチャードファイナンスのように本部の特定部署で一括して進めることが考えられる。通常の融資商品のようにマニュアルを策定して営業店で進めることも選択肢となる。

また、個々の事業者との取引方針を定期的に見直す際に、企業価値担保権の導入に向けて検討が可能と思われる事業者を予め選定しておくことも考えられる。この選定にあたっては、さまざまな切り口からアプローチすることが有効だろう。

例えば、事業者の状況に応じて、成長期にある企業、事業承継を控えた企業、事業再生に取り組む企業といった局面での分類が考えられる。取引関係の観点からは、メイン先や一行先といった取引順位での分類も可能だ。融資商品の観点から、シンジケートローンのアレンジャーとして関わる企業やコベナンツ付融資を行っている企業など、特定の融資商品との関連性で分類することも有効かもしれない。

2 融資検討・審査

融資検討にあたっては、通常の検討事項である資金使途、必要資金額、期間を確認していくことは無論のこと、企業価値担保権での融資における重要な点は、事業計画を含む将来見通しとそれを実現するための経営者のコミットメントである。

なお、事業者に精緻な事業計画を最初から策定してもらうのか、簡易なもので対応していくのか、は最初の論点となるだろう。例えば、特に中小企業のような事業者の場合、精緻な事業計画を最初から策定してもらうのは一般的に難しく、簡易なシミュレーションシートを金融機関で準備し、それを経営者と握りながら埋めていくような手法も考えられる。

次に、事業計画やシミュレーションをもとに、当初の担保評価として企業価値をどのように算定するかが論点となる。例えば、与信残高に上限を設けて、一定の残高を超えるものは、事業者の理解を得て、外部専門機関へ事業計画の策定支援を依頼するとともに、外部専門機関から企業価値評価を取得するようなフローも考えられる。

また、リスクとリターンを勘案し金利のプライシングをどのような設計していくか、経営者とのコミットメントを確認する中でコベナンツをどのように設定していくか、今後モニタリングを行っていく上でPDCAをどのように回していくか、などもそれぞれ論点となるだろう。

最後に、案件検討段階での事業性評価にあたり、仮に今後業績が悪化し自助努力が難しくなる局面も想定して、Bプランとして、行内の法人ソリューションのM&A専門家に予めスポンサー候補のイメージや初期対応方針を確認しておくことも必要である。

3 期中管理・途上与信

これまでの担保と比較して期中の担保管理の方法も大きく変わる。これまでは個別資産の担保管理と事業者の業績把握は別々に行われてきたが、企業価値担保権ではこれが同一に行われることになる。

予め定められたモニタリングのタイミング(半期や四半期)での事業者との深い対話が重要となり、特に決算期は担保評価の見直しやアクションプランの検証など、これまで以上に時間を費やすことが想定される。

金融機関において営業担当者一人あたりの担当社数が多いとの課題も指摘される中、事業者との対話の時間を確保し、モニタリングのPDCAをいかに回していくのかは、論点の一つとなる。

また、期中管理において、成長に伴う増加運転資金や設備資金、折り返しの年度資金など、事業運営上必要な資金の支援も必要になってくる。与信管理の基本動作の話ではあるが、業績見通しに加えて、資金繰り表も確認しながら、事業者との事前の資金面での対話も欠かせない。

特に、業績と連動する企業価値担保権の評価において、信用部分の増減が大きく動くことも考えられる。金融機関毎に設定されている与信限度を超えることが見込まれる場合、早めの行内での対応検討が必要になってくるものと想定している。

なお、スタートアップなど動きの早い事業者の場合、例えば、エクイティ投資家(ベンチャーキャピタルなど)と協調して、人材確保や広告宣伝など無形資産への投資状況の進捗に加えて、各種トップラインのKPIの達成状況などを定期的に確認し、モニタリングしていくことも必要である。

4 業績悪化時

一般的に、業績悪化の兆候が見られる際には資金繰りに変化が見られ、事業者から減産資金や赤字資金の要請を受けることが多い。営業店では業績考課に貢献できるとの思惑もあって、さらに業績が悪化するまで、通常の運転資金として支援するケースも多いと推察している。

昨今、金融機関において、正常先下位から要注意先での早期経営改善の取り組みが必要との動きが広まる中、企業価値担保権ではこうした取り組みが可能となることは利点の一つである。

このような局面では、全体方針を策定し行内でコミットするとともに、事業者に対して個別の支援策を実行していく必要がある。例えば、現経営陣に改善の意欲はあるのか、トップライン改善やコスト削減が事業者の自助努力で可能かを見極めていく必要がある。

また、事業者の自助努力が難しい場合、スポンサー支援によりその可能性を高められるのかについても検討が欠かせない。時間軸を意識して、担保権の実行手続に移行する前に、金融機関として方向性を見極めていかなければならない。

なお、このような動きを進めていくうえで、営業店、審査、法人ソリューションの連携が欠かせないが、金融機関の中には、審査、法人ソリューションの連携を強化する前向きな動きも見られており、今後対応が可能であると考えている。

また、業績が悪化した際に論点となるのは、自己査定との関係であろう。特に破綻懸念先以下になった際には、分類の関係から精緻な担保評価が必要となる。企業価値評価の前提となる事業計画の蓋然性に加えて、実際に任意でのスポンサーへの事業譲渡が起こるような局面では、M&Aのプロセスに応じて売却価格の合理性についても検証していくことが想定される。

さいごに

企業価値担保権は、現段階において実務上の詰めるべき論点は多いものの、今後普及に向けてそれらの論点はクリアーになっていくものと想定している。金融機関にとって、新しい武器の一つである企業価値担保権の普及が進み、事業性融資が拡大することによって、事業者と金融機関の双方が発展していくことを期待したい。

▼関連記事

企業価値担保権制度の概要とその活用方法① (企業価値担保権制度の概要)

企業価値担保権制度の概要とその活用方法② (企業価値担保制度の利用方法)

コメントが送信されました。