読了目安:8分

ニューリテールの動き追う、中国の一歩進んだ生鮮市場

中国では、ECによる生鮮販売が日本より先を行く形で拡大している。様々なビジネスモデルが登場し、受領時間も30分から1時間と進歩を続けている。コロナ禍で日本でも消費者意識が変化する中、生鮮の販売網はどう変わっていくのか。ビジネスモデルごとに現状をまとめた。

中国の生鮮ECとは

写真説明 蘇寧小店のアプリをダウンロードするQRコード。一番下に「最速30分」(最快半小時達)

中国で生鮮品EC企業の設立は2005年。その後スタートアップ企業が中心となり2014年から市場存在感が大きくなり、アリババ、JD(京東)など大手テック企業の参入により急激な発展を見せた。

生鮮販売全体額は2019年4.98兆元(約75兆円)で直近10年間の平均成長率(CAGR)は6.14%であり、2023年に6兆元(約90兆円)超との予測もある。

そのうち、生鮮ECのGMV(流通取引総額)は2019年2,554億元(3.8兆円)と前年比31%増。2020年はコロナ影響もあり4,000億元(6兆円)前後に拡大すると推定される。

※艾瑞数据(iResearch) その他より

貧農への支援として、政府の農産品販売施策に「三品一標」 (無公害、緑色、有機食品 三品認証と生産地ブランド)を掲げていることや、大手EC企業などが政府の農業支援を受け、農村との直取引や、農村のライブコマースの増加が、安全、品質、健康を求める消費者の購買動機を高めているとみられる。

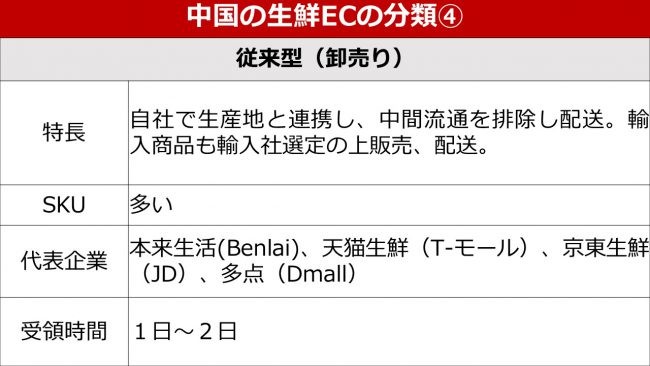

生鮮ECは当初、常温流通で産地と消費者をつなぐ「卸販売」に限定されていた。変化があったのは2012年以降、果物の無料配布イベントから生鮮ECへ消費者を誘導するなど、メディア、SNSを活用したプロモーションが活発化。更に冷蔵物流(コールドチェーン)の発達から、大手物流企業、EC企業が参入を進め、消費者認知度が高まった。

乱立から、淘汰へ

生鮮ECは商品に大きな差異は無い上に、第三者のサプライチェーンを利用して参入することもできるため、競争は厳しくなる。

一方、商品特性より保管、輸送条件により損失率は変動し、在庫期間も短い。更に消費者の手元に届くまでのシステムとインフラ構築が必要であり、事業継続に多額の資金を必要としている。

スタートアップ企業、大手企業の参入と新たなビジネスモデルの登場から2015年、生鮮EC業界は、過去最高の約80億元(1,200億円)の融資を引き寄せた。

市場規模は拡大したものの、2018年には参入企業数は4,000社を超え、過当競争で業界にとっての採算性は厳しい状況に陥った。

2018年は88%が欠損、7%が経営に支障を来す巨額損失、4%がブレークイーブン、僅か1%が収益計上との結果となりこの年は大きな生鮮ECにとって淘汰の時期となった。

生鮮EC購買者の約75%が大都市(一線、新一線都市)に集中し、企業間競争はより激化。安全や鮮度を求める市場環境変化に対し、コスト増を吸収できない企業が、表面化したと言える。

新旧入り交じる、中国の生鮮販売

ECが発展する一方で、昔ながらの買い物スタイルも根強い。

過去の中国では、各コミュニティに市場が立ち、そこで指定業者が個々に営業を行い、早朝から高齢者を中心とした消費者が購買するスタイルであった。

屋外の市場から、屋内店舗に集約されていき(伝統農貿市場)、経済発展とともにスーパーマーケットが増加していった。スーパーでの購買が増加しつつも、一定の消費者は「鮮度」重視から、従来型の農貿市場での購買を継続している。

生鮮品の販売シェアは、農貿市場とスーパーが依然として高い。理由は中高年を主体とする消費者層が、従来からの購買習慣を続けている点だ。消費者が現物を手に取り、その目で評価をしないと、購買に繋がりにくい生鮮食品の特性がある。

中国では、経済成長に伴い食品の安全性問題が度々発生。消費者の安全意識とともに、品質、価格への要求を高めている。

コロナによる再発展へ

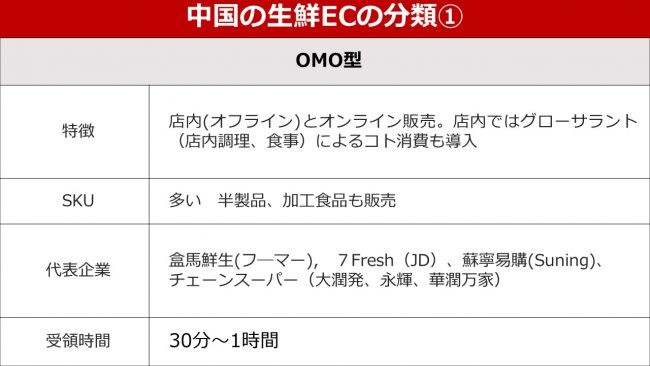

※SKU最小の取引単位

2020年1月末から2月と中国各都市がコロナで封鎖された時期に、各ECの生鮮販売量が通常の3-4倍に増加した。淘汰を乗り越え体制を整えた企業や、新たなビジネスモデルで参入した企業が、再拡大に向かっている。

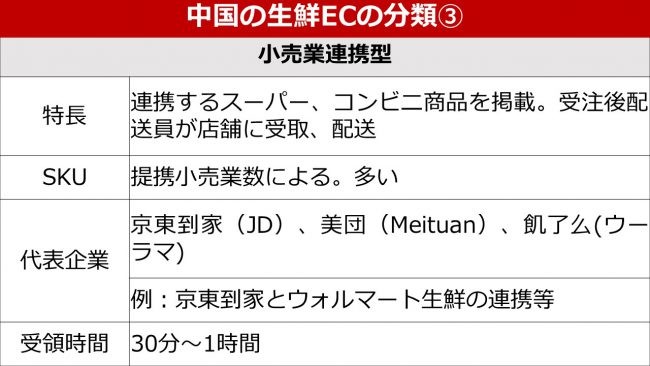

ユーザーを見ると、上記フロントデポ型の毎日優鮮(Missfresh)では40歳以上のユーザーが237%増に、小売業連携型のウーラマは50歳以上が230%を記録。いままで現物を見て買うことにこだわり、ECを敬遠してきた40-50代の増加が目立つ。

代表的な各モデルでも露出度が高いのはアリババが展開したOMO型(Online Merges with Offline)だ。

アリババの展開する「盒馬鮮生」(フーマ)は小型化し社区、郊外への出店を進めている(フーマフレッシュ・店舗面積2,000㎡ フーマミニ・300-1,000㎡)。

JDは再度社区の個人店のJDコンビニへの転換を進め、こちらで生鮮販売地域を拡大している。

蘇寧は蘇寧小店(コンビニ)でオンライン発注の生鮮品受取サービスを進めている。

※社区 「地域コミュニティ」を指す

フロントデポ型のMissfresh、Dingdongはより多くの社区でのデポ設置、加盟の拡大を進め積極的な資金募集を行っている。

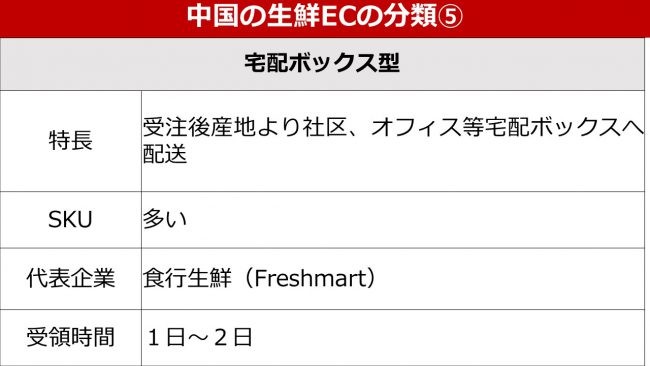

社区での共同購買型が19年に急激に増加した事からも消費者は住宅近くまたは住宅で生鮮品の受け取りを希望し、対応するための出店、デポ設置を急いでいると考える。

各都市政府は社区のスマート化を2012年から進めており、その中で生活インフラを社区に整備している。その政策に合致する形で不動産、保険。小口金融等のサービスにも大手企業は参入している。

中国には個人経営店舗は約6,000万と言われ、スマート化にともなうビジネスチャンスは大きい。

生鮮から食品総合化

コロナ防疫による都市封鎖時に多くの外食店舗は休業となり、一部の開業許可を得た店舗は、テイクアウトとケータリングでしのいだ。

同時にミールキットや、半製品のオンライン販売も開始した。

(筆者 2020年3月13日 コロナウイルス(COVID-19)と「宅経済」の進展)

https://frontier-eyes.online/coronavirus_progress_in-home_market/

その間、生鮮EC企業は外食企業との連携や従来と異なる商品の取り扱いを拡げている。

従来型のJD生鮮は「外食小売発展聯盟」として有名レストランチェーン約100社の半製品を販売。O2O型のフーマは3R事業部を立ち上げ、自社ブランドの加工食品、半製品SKUを増加し販売拡大を進める。(3R : Ready to cook, Ready to heat, Ready to eat)

フロントデポ型のMissfresh、Dingdonはともに有名外食企業のブランドによるミールキットのオンライン販売を進める。

生鮮ECのビジネスモデルは多種多様だが、これ以外にも地方都市中心に社区毎の共同購買型(SKU100前後)等や蘇寧のような店舗受取など、新しいモデルは今後も現われるだろう。

生鮮ECは、一時のブームでは終わらない

コロナがもし終息すれば、オンラインの新顧客となった中高年層が、以前の購買習慣に戻る可能性がある。同時に、消費の中心年代である20-30歳代のオフィス通勤が再開し、自宅で調理する時間が減少する可能性もある。しかし、EC業者は生鮮提供者として、鮮度、安全イメージを向上させ、取扱商品を拡げ、一時的なブームで終わらせない取り組みを行っている。

コメントが送信されました。