読了目安:7分

「東証1部」がなくなる? 東証新市場とコーポレート・ガバナンス向上

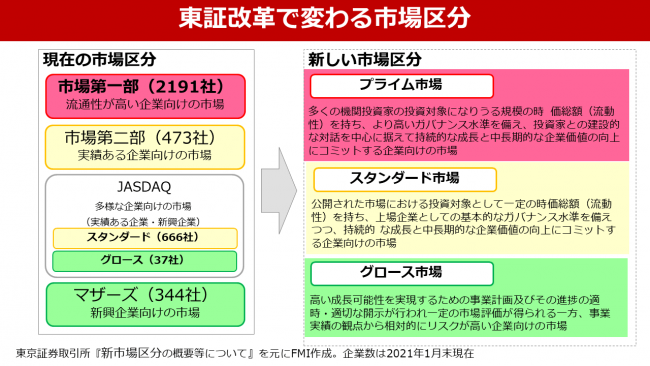

東京証券取引所の新市場への移行が、2022年の4月に迫っている。「東証1部」「東証2部」という慣れ親しんだ呼称は1年後にはなくなり、「プライム」「スタンダード」「グロース」各市場に再編。最上位市場に当たるプライム市場を目指す企業には厳格なコーポレート・ガバナンスの基準が適用される。市場改革の背景と移行に向けたスケジュール、対応について解説する。

東証新市場、市場改革とは

東京証券取引所の改革の一環として、現状の市場「第一部」「第二部」「マザーズ」「JASDAQ」(スタンダード、グロース)の5区分を、「プライム市場」「スタンダード市場」「グロース市場」の3区分に再編するものだ。

各市場に共通する基準として、流動性とコーポレート・ガバナンスに関する項目を挙げている。特に、最上位市場であるプライムでは、今春に改訂が予定されているコーポレート・ガバナンス・コード(CGC)の全原則適用や、35%以上の流通株式比率等が求められる。

背景に外国法人等の保有比率上昇

2021年2月15日、31年ぶりに日経平均が30,000円超えとなり話題になった。

当時(1990年、31年前)の東証1部企業の時価総額は365兆円、上場企業は1,191社であった。現在の時価総額は700兆円を超え、上場は2,191社といずれも倍近い規模となっている。

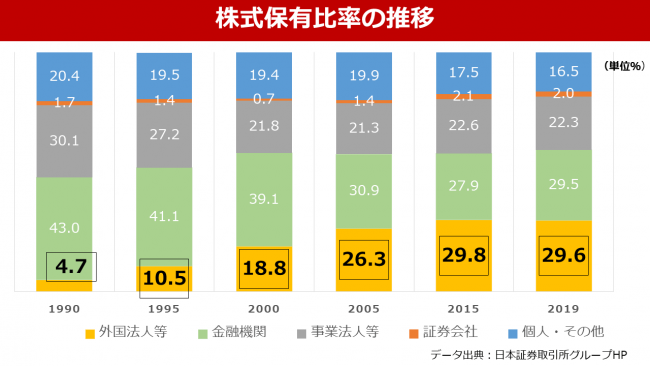

外国法人等の株式保有比率は、1990年の4.7%から現在では30%近い水準まで高まった。

日本のコーポレート・ガバナンス・コードの改訂に当たって、常に欧州等のコーポレート・ガバナンス・コードを横目で見ながら議論が進んでいった。

今回の東証改革も、海外市場と遜色のない基準を求めることで、海外投資家が投資しやすい環境を求めていることがうかがえる。

ハイコンテクストな日本流「三方よし」の限界

10年ほど前、筆者がESGファンドの企業調査業務を担当し始めた頃は、Global Reporting Initiativeの規格に準拠した報告もなく、企業が開示する非財務情報は、CSRそれも社会貢献や環境保護活動を中心としたものが主流だった。

近江商人の「三方よし」の経営哲学が注目され、言外に「売り手よし、買い手よし、世間よし」の思想が日本企業の根底にあり、欧米の企業とは異なるといった立場が強かったように思われる。

一方で、ESG投資の本場、欧州でファンドのマーケティングを担当者からは、「ESGファンドのコーポレート・ガバナンスの評価はどうなっているのか」「企業の不祥事が発生する度に組み入れ銘柄の見直しはどうするのか」、といった問い合わせが頻繁に寄せられた。

企業調査においても、定期的な企業不祥事のモニタリング情報と重大な事件・事故による評価、公開情報やアンケート調査でまかなえないガバナンス情報をどのように入手し、評価に反映するかといった点に腐心していた。

ローコンテクストな欧米流に太刀打ちできない

ハイコンテクスト(暗黙の前提・了解事項が多いやりとり)で行間を読み、性善説に立って企業のポジティブな面を評価するだけでは、ローコンテクスト(シンプル・明確に言語化されているやりとり)でネガティブスクリーニングが主流の、欧州のESG市場では太刀打ちできないことを思い知らされた。

三大証券市場のポジションの維持を宿命付けられた東証のプレッシャーは1ファンドのものとは比較にならなかっただろう。2015年のコーポレート・ガバナンス・コードの導入は、日本企業のガバナンスの基準を海外に近づける試金石となった。

相次ぐ不祥事 従前のコーポレート・ガバナンス・コードでは不十分

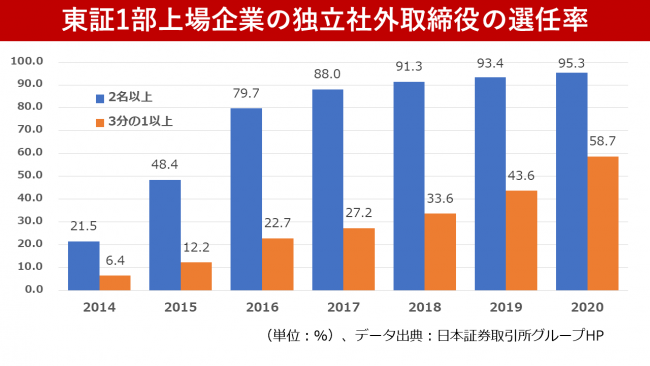

2020年現在で東証1部企業における2名以上の独立社外取締役の選任比率は95.3%と、コーポレート・ガバナンス・コード導入前の21.5%に比べると、隔世の感がある。

では、コーポレート・ガバナンス・コードの導入によって日本企業のガバナンスに対する信頼が得られたかというとそれは難しい。コーポレート・ガバナンス・コードの導入以降も大企業による会計不正や品質不正といった不祥事が後を絶たない。

適時開示された上場企業の不祥事は2014年に20件に対し、2020年は62件となっている。開示されることは悪いことではないが、肝心の件数が高止まりしている。

形骸化する第三者委員会

第三者委員会の形骸化が言われて久しいが、2020年は、コロナウィルスの感染拡大の影響か、その第三者委員会すら1割未満となり、社内調査委員会による調査が3分の1以上となり、説明責任を果たそうという姿勢が後退した。

形だけの対応では海外の投資家の信頼を得られないとの想いがプライム市場のガバナンス強化、市場改革に繋がっていることは想像に難くない。

厳しい「プライム市場」のガバナンス基準

プライム市場に求められガバナンスの基準として、独立社外取締役の人数が現行の「2名以上」から「取締役全体の3分の1以上」に引き上げられる。ほかに、取締役に求められる知識・経験を整理したスキルマトリックスの導入も議論されている。

加えて管理職人材の多様性確保の観点から、女性や外国人、中途採用者などの数値目標や達成率の開示なども盛り込まれる予定である。

東証再編へ、今後のスケジュール

新市場の基準の一つであるコーポレート・ガバナンス・コードの改訂が、2021年春に行われる。

新市場区分の基準が出揃ったところで6月末を基準日として、既存の上場企業が新市場区分所上場維持基準に適合しているかの確認が行われる。

その後、9月から12月にかけて「プライム市場」に移行するのか、「スタンダード市場」に移行するのかといった上場企業による市場選択が行われ、2022年4月1日に新市場区分への一斉移行となる。

不適合時の経過措置

仮に「3分の1以上の独立社外取締役の選任」が基準となった場合、現在の東証1部上場企業のうち4割以上が不適合となる。(図表⓷)

そのような企業に対しては、経過措置の適用が検討されている。具体的には「新市場区分の上場維持基準の適合に向けた計画書」を提出・開示することで、経過処置が適用される。

ただし、事業年度終了後3カ月以内に計画書の進捗状況を開示する必要がある。経過措置の期間も明確でない中、のんびりしている余裕はない。

コーポレート・ガバナンスの改革は「待った」なし

プライム市場を目指し、海外の投資家の資金を呼び込むことを考える企業にとって本腰を入れたコーポレート・ガバナンスの改革は待ったなしとなっている。そして万が一、コンプライアンス上の懸念のある事案が発生した際には、国内のみならず海外の投資家の目線からみても十分説明責任を果たすよう行動していくことが求められる。

コメントが送信されました。