読了目安:9分

事業承継で存在感増す、PEファンド

PEファンド(以下「ファンド」)によるオーナー企業への投資が加速している。ファンドが買手となった事業承継のうち、過半数の経営者が現役世代の50代以下であり、自社の成長に向けたファンドの機能を重視する傾向が有りそうだ。事業承継系M&Aの領域で存在感を増すファンド。オーナー企業側のニーズや、増加の背景を探ってみたい。

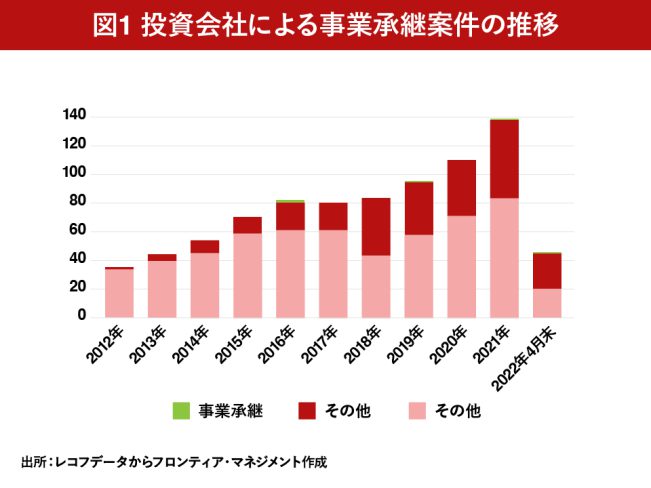

増加する投資会社による事業承継

2021年にファンドが買手となった案件総数は137件と、前年比25%増加。特に事業承継系案件は54件と前年比42%増加し、ファンドによる買収案件の4割に達している。2022年は3月末時点でその比率は50%超に及んでおり、顕著な増加傾向が見受けられる。

PEファンドが買手の案件、経営者の過半数が50代以下

2021年1月~22年4月末までのファンドが買手となった事業承継系M&A79件のうち、50代以下が56%となっている。(公表時点で対象会社代表者(=オーナー経営者)の年齢が確認できた57件について年代別に集計)

半数以上が、リタイアするには早い世代であることが分かる。

また、譲渡直前期の業績が確認できた65件の平均増収率は0.3%であり、営業収益が伸び悩んでいる姿もうかがえる。

成長に向けたファンドの機能を重視

株式譲渡後も引き続き経営に関与するケースも多く、オーナー経営から脱却し、企業がステージを大きく転換する局面において、ファンドという外部の機能が果たす役割への期待が大きくなっているものと考えられる。

オーナー経営者と譲渡先について協議する中で、株主として最大価値で売却したいという要望がある一方で、特に若い経営者においては自社の成長に向けて提供してもらえるリソースを最重視するという意見を聞く機会が増えた。

本来のポテンシャルを十分に発揮できておらず、資金・人材・ネットワークなどの機能を譲渡先から受け入れることで、再成長の絵を描きたいという要望である。

事業面でのシナジーや経済条件より優先して(または同レベルで)、ファンドの機能を重要視される経営者が増加しているものと思われる。

「経営」を承継するのは容易ではない

事業承継はオーナー経営者の資産である「株式」の承継と「経営」の承継がセットで行われる必要がある。「株式」は対価の問題はあるが、一定の手続きを踏めば実行できる。

一方で、オーナー企業の「経営」を承継するのは容易でない。

経営のブレーンとなる人材の不足

成長の踊り場にある中小企業で特に多いケースが「人」の課題だ。

優秀な人材を採用して海外展開、DX、SDGsなど今後の成長に必要な領域を延ばしたいが、ブレーンとして期待できる人材を確保できていないケースが大多数だ。中小企業に有りがちな脆弱な組織体制や、オーナーに依存した意思決定プロセスの下では、絶対数が不足する優秀な人材を確保するのはハードルが高い。

ファンドの機能を活用し、コンプライアンス体制などガバナンスの構築や組織的かつ科学的な経営体制へ移行することで優秀な人材が集まり、結果として企業価値の向上に繋がるものと考えられる。

限定される投資対象

ファンドが事業承継系M&Aの投資対象とする企業は、EBITDA※ 5億円以上というのが一般的だ。最近では中小案件に注力するファンドも存在するが、それでもEBITDA 1億円以上が求められる水準となっているのが現状であり、未上場の中小企業で上記水準をクリアできる企業は限定的と言わざるを得ない。

地銀系ファンドに期待 5%ルールの例外措置追加

| 図2 地銀系投資専門子会社(2019年10月の銀行法施行規則改正後に設立) | ||||||

|---|---|---|---|---|---|---|

| 母体行 | 運営会社名 | 出資比率 | 設立 | 投資対象 | ||

| 事業承継 | 事業再生 | VC | ||||

| 百五銀行 | 百五みらい投資㈱ | 100% | 2019年12月 | 〇 | ||

| 名古屋銀行 | 名古屋キャピタルパートナーズ㈱ | 100% | 2020年4月 | 〇 | 〇 | 〇 |

| ひろぎんHD(広島銀行) | ひろぎんキャピタルパートナーズ㈱ | 100% | 2020年4月 | 〇 | 〇 | 〇 |

| 常陽銀行 | ㈱常陽キャピタルパートナーズ | 100% | 2020年10月 | 〇 | 〇 | 〇 |

| 南都銀行 | 南都キャピタルパートナーズ㈱ | 100% | 2020年10月 | 〇 | 〇 | |

| 群馬銀行 | ぐんま地域共創パートナーズ㈱ | 100% | 2020年12月 | 〇 | 〇 | |

| 足利銀行 | ㈱ウィング・キャピタル・パートナーズ | 100% | 2021年2月 | 〇 | 〇 | 〇 |

| 十六FG(十六銀行) | Nobunagaキャピタルビレッジ㈱ | 100% | 2021年4月 | 〇 | 〇 | 〇 |

| ふくおかFG(福岡銀行) | ㈱FFG成長投資 | 100% | 2021年4月 | 〇 | 〇 | |

| 第四北越FG(第四北越銀行) | 第四北越キャピタルパートナーズ㈱ | 100% | 2021年8月 | 〇 | ||

| 八十二銀行 | 八十二インベストメント㈱ | 100% | 2021年10月 | 〇 | 〇 | |

| 七十七銀行 | 七十七パートナーズ㈱ | 100% | 2021年12月 | 〇 | ||

| 山形銀行 | やまがた協創パートナーズ㈱ | 100% | 2022年1月 | 〇 | 〇 | |

*公表情報をベースにFMIにて作成。2019年10月の銀行法施行規則改正後に設立された地方銀行、第二地銀(銀行持株会社含む。)100%出資の投資子会社のみを対象

一方で、地方創生、地方経済の活性化等の観点から、2019年10月、銀行法施行規則等の一部が改正され「5%ルール」の例外措置について、地域金融機関が投資専門子会社を経由して議決権を保有することができる会社に、「代表者の死亡、高齢化その他の事由に起因して、その事業の承継のために支援の必要が生じた会社であって、当該事業の承継に係る計画に基づく支援を受けている会社」(事業承継会社)が追加された。

地銀系のファンド設立の目的や規模から、これまで対象とならなかった中小企業の受け皿として期待される。地銀系ファンドが定着するには、投資企業の成長戦略実現に向けたグローバル化やDX化を支援できる人材、ネットワーク等の機能をどこまで提供できるのかがポイントになるだろう。

多様化する事業承継系M&Aと、ファンドの役割

事業承継系M&Aは多様化してきており、高齢オーナーが売主となるケースだけでなく、譲渡後もリタイアせず引き続き経営にコミットすることを前提として、企業価値向上のためベストオーナー(パートナー)が誰なのかという観点で、譲渡先を選択するケースが増加している。多様なファンドの登場により、今後も事業承継の有力な手段として更に広がりを見せるだろう。

コメントが送信されました。