読了目安:9分

AppleCarに照準?成長の車載分野に舵 LGエレクトロニクス

LGエレクトロニクス(LG電子)が、成長分野への投資に舵を切ろうとしている。企業価値(EV)の面でSumsung電子との差が開いていたが、家電やテレビなど成熟分野でので収益性を改善。EVベースでは日本のパナソニック・富士通・三菱電機に近づいてきた。赤字続きのスマホから撤退し、成長分野である車載製品への投資を拡大する。大胆なポートフォリオ転換の背景には、AppleCar計画が視野に入っている可能性もある。

格差拡がるLGとSamsung

韓国のエレクトロニクスメーカーといえば、Samsung電子とLG電子の2社が代表的な存在だ。

この2社は、韓国内でも強力なライバル関係にあるが、グローバルでも民生用製品分野では、激しい競争をしてきた。

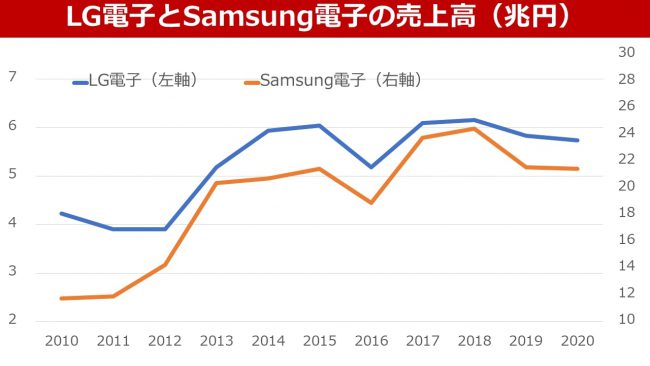

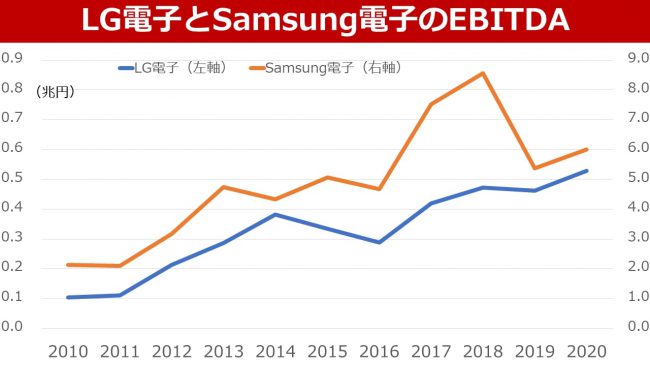

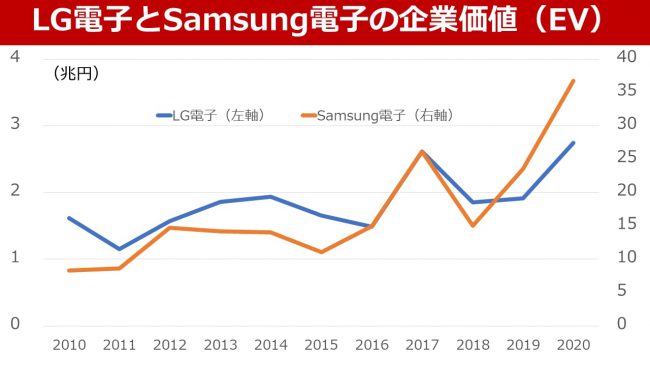

Samsung電子はその主要リソースを半導体とスマートフォンに投下。2010~2020年の年平均で6.2%の増収、11.0%のEBITDA増加、16%の企業価値拡大を実現している。

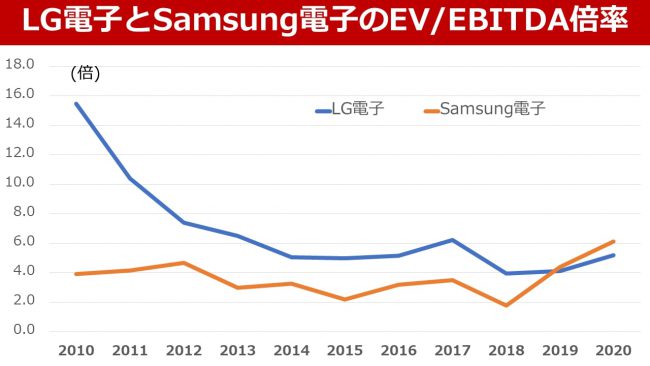

それに対し、LG電子は売上高の成長率が年平均3.1%、EBITDA増加が17.6%、企業価値が5.4%。EBITDA成長率は高いものの、企業価値拡大ペースが遅く、結果として2020年末のSamsung電子との企業価値格差は13倍と、2010年末の5.1倍から大きく拡大していた。

※EBITDA=当期純利益+税金+支払利息+減価償却費(Earnings Before Interest, Taxes, Depreciation and Amortization)

成熟分野のLG、成長分野に強いSumsung

企業価値拡大ペースの相違は、前述の通りSamsung電子は主要事業の多くが成長領域にあり、特に半導体メモリとスマートフォンでは世界トップである。

一方、LG電子は主力事業が成熟・レッドオーシャンのイメージが強い民生用電子・電気機器である。このことで、Samsung電子はマルチプルが上昇し、LG電子が低下となって現れたことが影響していると思われる。

収益性はLGが上回る

実際のEBITDA成長率を見ると、LG電子がSamsung電子を上回っているのは興味深い。LG財閥でのエレクトロニクス関連を見ると、ディスプレイデバイスはLGディスプレイ(世界トップ)、2次電池はLGケミカル(世界トップ)、電子部品はLGイノテック(LG電子の連結対象子会社)が代表格となっている。

Samsung電子は既に世界有数のテクノロジー企業として企業価値40兆円、時価総額50兆円のレベルにある。

Samsung電子に比べれば見劣りするものの、LG電子も企業価値で3兆円を超えるレベルに拡大している。日本のエレクトロニクス業界では、パナソニック(3.3兆円)・富士通(3.4兆円)・三菱電機(3.5兆円)と同等規模になった。

LG企業価値拡大の分析

LG電子が2020年に企業価値を急速に拡大させた背景と要因を、以下のように分析している。

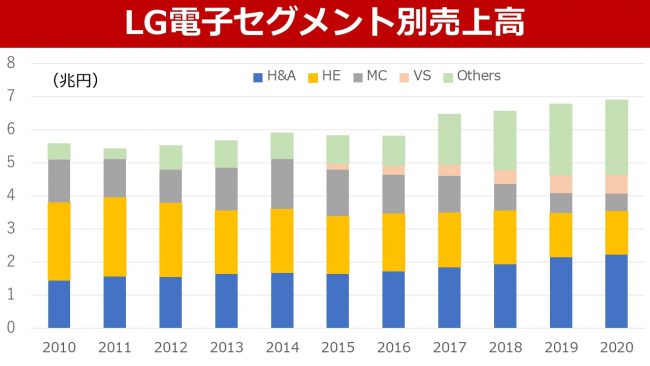

LG電子は、2020年過去最高の売上高・営業利益を計上した。

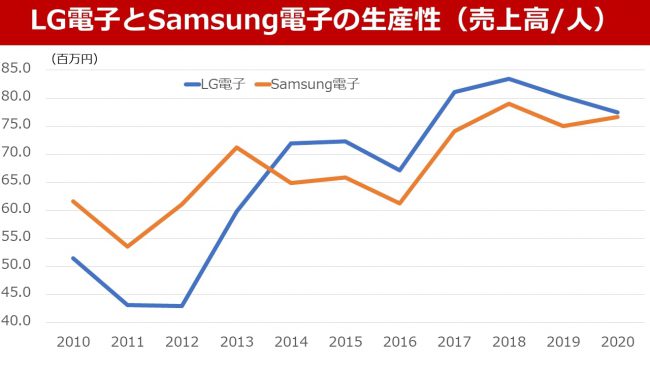

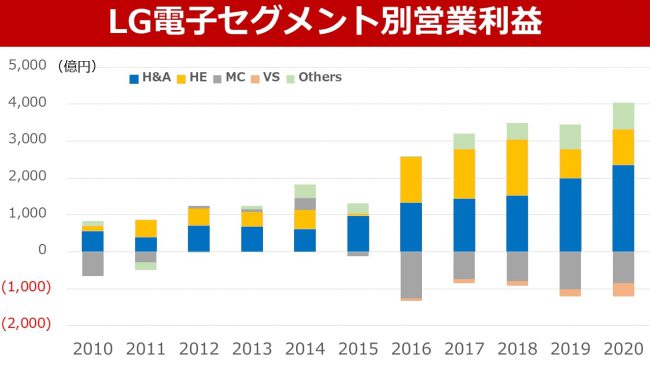

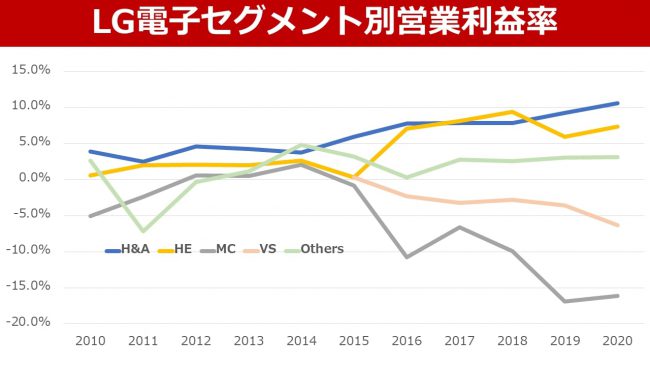

日本円換算では、売上高が約5兆8000億円・営業利益が3000億円。営業利益率は5.1%と高いとは言えないが、着実に向上しつつある。2012年まではほぼ収支均衡レベルだった営業利益率は、13年以降回復したものの16年まで2%台。2017年以降上昇方向に転じ、2020年は5%台。さらに2021年は7%台がコンセンサスとなっており、収益性は急速に上昇する見込みだ。

収益性改善の理由

この収益性改善は、

1.コア事業であるH&A(ホームアプライアンス)・HE(ホームエンタテインメント)の収益性向上

2.継続的な人員削減による生産性の向上

3.長期間経営課題であったMC(モバイルコミュニケーション、スマホなど)の撤退

の三つによるものが大きい。

また中長期成長分野と位置付けるVS(車載機器、Vehicle components Solutions)への先行投資は、継続していく見込みだ。

家電、テレビなど成熟分野が業績を牽引

売上高の1/3を占めるH&A事業は、過去欧米でのM&Aを含めた事業規模拡大と、高価格帯におけるブランド力強化が奏功し、営業利益率は2%台から2020年は10.6%と2桁に上昇。全体の業績を大きく牽引してきた。

収益が停滞していたテレビなどを主とするHE事業は、徹底したコストダウンやサプライチェーンの改善と、ハイエンドフォーカス戦略により同様に2%台から7%台へ上昇した。収益拡大をけん引しているのは、基本的にLG電子の得意とする民生用電子・電気機器。この2つのセグメントを合計した売上高は増収かつ収益性は大きく改善している。

スマホからの撤退が高評価

一方、2014-2016年に世界市場で5~6位、シェアで5%台だったスマートフォンを主力とするMC事業は、2015年以降営業赤字が常態化。シェアも2%前後まで低下し、売上高はピークの約1/3。2015~2020年における6年間の累積営業赤字額は▲5000億円近い水準となった。

スマートフォンは、多くのアナリストや投資家からも、既に競争優位性はなく、早急に撤退すべきとの声が強くあった。

しかし、

1.民生用エレクトロニクス産業最大の製品

2.韓国ではSamsung電子以外の供給者が少ない

3.将来的に重要な技術のフォロー

4.人員体制

などの問題もあり、赤字を垂れ流すが撤退できない状態が続いていた。

これらの状況は、多くの日本企業にも当てはまる。

スマートフォンの撤退決定は2021年明けから噂され、4月5日に正式に発表された。

好業績で昨年12月以降の上昇し始めた株価を、後押しする材料となっている。

LG電子として事業撤退が苦渋の選択であった可能性は否めないが、中長期的な収益性や成長性などを含め、事業ポートフォリオ上は大きなプラス要因と評価されている。

ポートフォリオ転換のチャレンジ

スマートフォンからの撤退の発表があった一方で、2021年年明けからいよいよ2013年に参入した車載電装品を主にVS事業の本格的な拡大へ向けたアクションがスタートしている。

前述の通り、LGグループは世界トップのリチウムイオン電池とディスプレイ事業を保有。2018年に約1000億円で車載用ヘッドランプ企業を買収したことに加え、21年3月にはスイスのルクソフト社との提携を発表。7月には拡大のためマグナ・インターナショナルと共同でパワートレーン製造会社を設立予定(LG電子が51%出資)。LG電子では、SV事業が2021年で黒字化、21~24年の年平均成長率は15%超とコメントしている。

Apple Carとの関連性

このタイミングでの積極投資の背景には、「Apple Car」も関係している可能性がある。

自動車におけるAppleらしい新しいコンセプトとはどんなものなのか、インターフェイスや操作性などはどうなっていてそれを実現する技術はどんなものなのか、様々な推測・憶測が飛び交う。

現在でもLGグループはiPhone用デバイスのメインサプライヤの一社であり、期待が高まっている。

Appleとしても、SDGsを含む早急な脱炭素化へのニーズ、技術革新、ユーザー層のデジタルエイジ化、など、10年超をかけたテスラの成功を含め、環境的には本気で参入する意図があるなら意思表示をするタイミングと思われる。

成長への体制を構築

Samsung電子の事業構造・戦略とは大きく異なり、LG電子は主力の民生用電子・電機でハイエンド特化とシェア拡大、生産性改善を行い全社収益性の向上を進める一方、次期成長へ向けてVS事業への投資に踏み切った。様々なしがらみで決断できなかったスマートフォン事業の撤退も決断した。

着実な改善から成長へ向けた体制が構築されているものとの印象がある。今後、LG電子に限らずLGグループとしてフォーカスをした事業領域におけるアグレッシブなアクション(ハイエンド民生用電子・電機領域や車載用電装品での買収など)の可能性は十分にあり、注目を続ける必要があろう。

日本企業との差はさらに拡大の懸念も

1980年~2000年、日本企業の戦略を参考に進めてきた韓国エレクトロニクス2社の戦略は、第2→第3フェーズに入り、日本企業との差がさらに一段広がる懸念がある。日本企業は事業ポートフォリオに対しもう一段のメリハリをつけ、SDGsの環境下における新たな収益性向上・成長戦略が必須と思われる。

コメントが送信されました。