読了目安:9分

資金繰り破綻を防ぐために 倒産増加、コロナで加速のおそれも

企業倒産件数が増加傾向にある。少子高齢化に伴う「人手不足」や、「粉飾の発覚」による倒産が目立つ一方で、中小企業者にとって最も怖いのは、資金繰りのショートによる倒産だ。加えて、最近は新型コロナウイルスの感染拡大の影響で、大規模イベント中止や部品の調達ができないなど、倒産が増える恐れもある。 この記事では、中小企業者(借り手)、取引金融機関(貸し手)双方の観点から、資金繰り破綻を防ぐための早期の予防策、あるべき管理と対策、対外的な関係構築のあり方を提唱したい。

「倒産件数は今後も増加基調の懸念」

企業倒産件数は、2020年1月で773件と、前年同月比ベースで5ケ月連続増加している。

近年では「人手不足」を起因とする倒産も増加傾向にあるが、2020年2月以降における新型コロナウイルスによる肺炎の感染拡大影響は大きく、インバウンド需要減に限らず中国現地での生産見合わせなど、あらゆる産業において需給の減退が懸念される。そのため、倒産件数においても、今後コロナウイルスの影響を受けた倒産が徐々に増えていくと予測される。

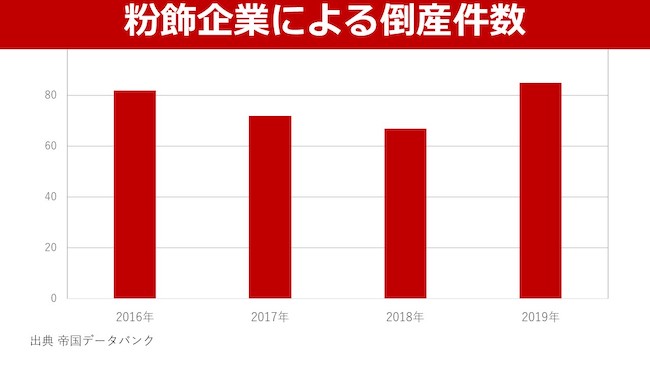

「粉飾の発覚」事案の増加

もう1点、倒産(手遅れ)へと至る事例のなかで、近年では「粉飾の発覚」事案が増加している。

粉飾の事由や手法は多様化しているが、背景としては以下の状況が挙げられる。

■借り手側の事情

- 金融円滑化法終了後、「貸し渋り」への恐怖、そのため赤字の回避

- 損益状況悪化による、実態との乖離拡大(止めたくても止められない)

■貸し手側の事情

- 貸し出し目標・競争、及び「働き方改革」への対応

- 上記に起因した、実態把握(資金繰表に限らず基礎的な財務情報の取得や、定期的な関係者ヒアリングなど)の劣後

なお、貸し手からみて取引地位が低い状況において、取引金融機関数が多い(増えている)場合は、特に粉飾懸念の注意が必要だ。実際、粉飾が発覚した企業は、取引金融機関が多いケースが多い。

その理由は、借り手側が意図的に取引金融機関を増やし、与信行為を競わせるケースが散見されるからだ。

相対的に取引地位が低く疎遠だと、いわゆるデットガバナンス(監視機能)が働かず、情報の非対称性が生じる。結果、実態把握が不十分なままに相応の与信を行う事態が生じ得る。

適切な資金繰り管理の在り方(借り手側視点)

借り手側から見て、資金繰りによる倒産を防ぐには、メインバンクに早い段階で相談しておくことが大事だ。

「今月末で資金がショートしてしまう」といった窮境化に陥って初めて、ようやくメインバンクに相談しても、対応に窮してしまう(追加ファイナンスが困難となる)ケースが多い。

中小企業者にとって、特に損益状況が厳しくファイナンス余力に乏しい状況であれば、(今更基本的な話ではあるが)「余裕を持たせた資金繰計画」を作成・共有したうえで、数ケ月先までを見通した資金ショートタイミング・不足水準を定量把握したうえでの対策検討が望ましい。

では、「余裕」とはどういうことか。

収入面においては、「保守的(最低限確実)な売上計画」に加えて、取引先や子会社からの見込入金額の適切な反映となる。

一方で支出面においては、支払予定額のタイムリーな更新となるが、少しでも資金繰改善のため、コスト削減余地も精査のうえ、関連部署に対して削減検討を促していくべきである。

それでも事業収支として厳しい場合は、財務面の対策メニュー、即ち換金可能な資産のリストアップが望ましい。仮に売却処分が困難、またはためらわれる場合においても、当該資産を担保とした追加ファイナンスの手段も採り得る。

調達額の定量把握のためには、時価評価を調べて一覧化させておくことも必要だ。

また、より重要なのは、メインバンクとの定期的なコミュニケーションだ。少なくともメインバンクに対しては詳細、かつ継続的な情報提供により関係信頼性が高まり、緊急時の支援検討が得られやすくなる。

私的整理での再建を模索する場合は、いわゆる「借入金等の一時停止」の申請、即ち金融債務の返済リスケを取引金融機関全行に対して要請することも一つの選択肢となる。

この場合、資金繰り上は、「仮に銀行借入の返済を暫く行わない場合」において、資金繰りが当面確保されるかの試算・相互共有が望ましい。

当該要請こそ、早めにメインバンクに相談し、実行するならなるべく早く対応することが、後々の対応柔軟度を確保することに繋がる。

逆に言えば、ギリギリまで借入返済を優先する一方で折り返しの資金調達が困難となり、資金融通の選択肢が狭まって困窮化するような状況は避けるべきである。

メインバンクによる把握と指導(貸し手側の視点)

一方で、貸し手側における対策の必要性について考察する。

近年、金融機関は総じて、人員減少や、与信取引以外の収益目標追求、「働き方改革」(残業抑制)への対応により、特に支店レベルでの担当者は、実態把握に費やすことができる時間を確保し難い現況にある。

そのような状況では、どの取引先に対しても等しく深く把握に努める、というのは限界がある。しかし、一定規模の与信額(メインバンクかどうか)や、信用格付け次第では、より優先重点的に実態把握を行う必要性は、昔も今も変わらない筈だ。

粉飾防止・早期発見の観点も含めて、資金繰りも意識した実態把握としては、決算書や税務申告書、借入残高表、月次試算表などの定期的な受領に加えて、その証拠となる預金・借入残高証明書も取り寄せることが本来望ましい。ただし昨今は、貸し出し競争のなかでの他行スタンスとの兼ね合いから、提出依頼を躊躇ったり、依頼を断られたりするケースがある。この点、後でお互いが困らないためにも、せめてメインバンクであれば、基本動作の徹底としての依頼・受領・把握が当然と考える。

債務者・債権者間のコミュニケーション促進

メインバンクによる指導やコミュニケーションの観点からは、キーマン(経理・財務責任者vs支店長クラス)同士の定期ミーティングに加えて、例えば顧問税理士とも定期的にミーティングを行い、情報提供や状況聴取を行うことも改めて必要有益となる。

裏を返せば、企業再生の現場において、顧問税理士等の関与専門家との接点をメインバンクが有していない、それがために窮境状況の把握が遅れて「突然死」となるようなケースを最近よく耳にする。

メインバンクからの人材派遣の意義

出向またはOBかの区分は別にして、筆者の経験上、メインバンクを中心とした取引金融機関からの人材を受け入れている中小事業者は総じて、資金管理や金融機関対応が有効に機能している傾向がある。

中小事業者は「人手不足」(採用確保難)に悩まされているなか、より貴重な人材確保手段ではないか。この点、取引金融機関側においても、監視機能の強化に加えて、人材の教育手段にもなり得る。

但し、この「人手不足」については、金融機関側においても昨今の課題ではある。

世代間の人数構成偏重、来るAI社会への対応としての省力化に連動した採用抑制等の影響もあり、「派遣したくてもできない」事情も想定される。

だからこそ逆に、「ヒトでなくでもできる」・「ヒトでないとできない」業務を棚卸ししつつ、クライアントリレーションや与信管理の観点から、人材派遣先の優劣付けを行うことがあわせて必要だ。

バブル時期の大量採用世代がそろそろ「銀行員としての卒業」を迎えるタイミングでもある。また、少子高齢化社会への対応として、いわゆるアクティブシニアに対する労働機会の提供も、地域社会的な使命として挙げられる。

このようななか、例えば、銀行OBとのネットワークを金融機関側がより意識して構築主導するなど、直接・間接には拘らない派遣の在り方も模索する好機ではないか。

まとめ

このような管理と対策は、何も今に始まった課題ではない。

本来あるべき所作ではある。

しかしながら、国内金融機関を取り巻く環境が大きく変化しているなか、その所作が必ずしも徹底されていない現状を憂慮、改めてその対応必要性を再生現場のアドバイザーとしてお伝えしたい。

まずは「早期把握」、それがひいては、被害・コスト・負担時間の抑制にも繋がる。

中小企業者においても、貸し渋りには過度に恐れることなく、メインバンクとの関係構築による意義を意識した経営管理を心掛けされたい。

コメントが送信されました。