読了目安:11分

なぜ決算発表後にJFEの株は買われ日本製鉄の株は売られたのか?

22年度の決算発表が一巡した。本稿では、今回の鉄鋼各社の決算でみられた興味深い事例について取り上げる。具体的には、業界第2位のJFEホールディングスの株価は決算発表後に大幅に上昇、対照的に、トップの日本製鉄は株価が急落したのである。両社の状況に大きな違いがない中で、何が明暗を分けたのだろうか?

決算発表後に対照的な動きとなった鉄鋼大手2社

あらためて言うまでもないが、決算は当該企業の収益状況や財務状況を把握するために重要なツールである。投資家が株式を売買するにあたっては、決算の内容が大きな判断材料となる。

一般的には、決算で業績好調が確認されれば当該企業の株価は上昇し、期待値以下だったと判断された企業の株は売られることになる。ところが今回、日本製鉄とJFEホールディングス(以下「JFE」)の鉄鋼大手2社の決算に関して興味深い事例が見られた。

筆者が注目したのは、22年度(23年3月期)の実績ではなく、23年度(24年3月期)のガイダンス(会社計画)である。具体的な内容をみていこう。

JFEは決算発表を受けて株価が大幅上昇

今回、先行して決算発表を行ったのがJFE。5月8日の引け(15時)後に発表された。

22年度実績の事業利益(※)は2,358億円と事前の会社計画を8億円超過達成して着地、一株当たり年間配当金は80円(事前計画通り)と発表した。同時に23年度のガイダンスとして、事業利益2,900億円と前期比23%の増益を計画、年間配当金は100円/株と、前期より20円/株の増配を行うと発表した。

この発表を受けて、決算発表翌日のJFEの株価は終値1,870円と、前日(1,633円)比で15%近く上昇した。

(※事業利益とは、営業利益に持分法投資損益、受取配当金、為替差損益、固定資産除却損などを考慮したもの)

決算発表直後から株価が急落した日本製鉄

一方の日本製鉄が決算を発表したのは、2日後の5月10日の場中(市場取引が行われている時間帯)。

22年度実績の事業利益は9,164億円と事前計画を464億円超過達成し、年間配当金はこちらも事前計画通り180円/株と、前年の160円/株を上回る過去最高の配当を実施すると発表した。好業績が確認された決算だった。

ところが23年度のガイダンスは一転して、事業利益6,500億円と前期比29%の減益が打ち出された。さらに、減益見通しを受けて年間配当金は140円/株と、前期比40円/株の減配との計画となったのである。

すると発表直後から株式市場では日本製鉄の売り注文が殺到し、1時間後の終値は前日比で9%下落した(3,094円→2,825円)。

2社の明暗を分けたのは前提条件の違い

今回、2社から発表されたガイダンスを単純に比較すれば、「23年度もJFEの業績が好調を持続する一方で日本製鉄の業績には陰りが見える」ということになる。しかし、本当にそうなのだろうか?

業績の勢いで両社に大きな差は感じない

結論から言うと筆者は、両社の収益モメンタムに大きな差が出てきたとは思っていない。

むしろ日本製鉄は、業界のリーダーとしていち早く鋼材価格の値上げに取り組み、対自動車メーカーなどへの値上げで大きな実績を挙げ、22年度には実力ベースの連結事業利益が過去最高を更新している。新年度以降に販売面などで不都合が生じてきたわけでもない。

今後の経済情勢の変化などの予測困難な部分もあるとはいえ、少なくとも現時点でJFEと日本製鉄で業績の勢いに大きな差があるとは思えない。

2社のガイダンスに大きな差が出たのは前提条件の違い

今回、両社のガイダンスに大きく差がついたのは、ガイダンスを作成する際の前提とした諸条件の違いに起因している。これに関して以下、大きく2つの点が指摘できる。

①鋼材需要の見方

一つ目は、鋼材の需要環境の見方の違いである。一例を示すと、両社にとって大手顧客である国内自動車生産台数の23年度の想定は、JFEが900万台、日本製鉄が860万台となっている。

自動車向け鋼材の需要をどう見立てるかで、鋼材出荷の数量面だけでなく価格面にも影響を及ぼすことになる。今回は、JFEが販売面で相対的に強気の需要予測を立てているのである。

②原料価格の見方

二つ目が原料価格の見方の違いである。実は、ここが極めて重要なポイントと言える。

JFEでは、主原料(鉄鉱石及び原料炭)の購入価格が今期も比較的高水準で推移すると想定している。一方、日本製鉄では、主原料価格が下落する可能性が高いとの前提で計画を作成している。

両社ともに原料価格の変動分は鋼材の販売価格に転嫁するとのスタンスであるため、マージンの観点でみれば、原料価格の前提の違いが収益の差に直結するわけではない。

ところが、収益をみる上では、マージン以外にも注意すべきポイントがある。それは、期末在庫の価格を評価して差額を損益計上する棚卸資産評価損益である。

棚卸資産評価差の前提だけで両社に2,400億円もの利益差

JFEは今後の主原料価格に大きな変動が起こらないとの前提であるため、22年度に発生した棚卸資産評価の差益(790億円)が23年度はほぼ消滅する(30億円の評価損)と試算している。

一方、日本製鉄では、22年度に2,400億円の棚卸資産の評価差益を計上したが、23年度は原料価格が下落することで逆に800億円の損失が出ると見込んでいる。

これらを整理すると、22年度から23年度にかけての棚卸資産評価差による利益変動要因は、JFEが820億円の減益要因、日本製鉄はなんと3,200億円の減益要因として計画に織り込んでいるのである。

鋼材価格の値上げを業界に先駆けて実行した日本製鉄に対し、やや値上げのアクションが遅れたJFEでは、前期に達成できなかった値上げを現在も継続して取り組んでいる。

このため、23年度の増益率がJFEの方がやや高めに出る可能性は考えられる。とは言っても、その差はそれほど大きくない。

ガイダンスはあくまでも会社側による外部環境の「想定」を基に作成される。このため、足元の収益モメンタムに大きな差がないにもかかわらず、前提条件の置き方の違いだけで、両社で23年度の収益に2,400億円もの差がついているのである。

配当政策に対して市場の注目度は高まっている

日本製鉄は、見掛け上は減益となるとはいえ、実力ベースでの事業利益は22年度7,340億円→23年度8,000億円と増益を目指す、との内容を説明会資料に明確に記載している(前掲図表1参照)。

証券アナリストや機関投資家などの市場参加者は、決算発表直後は別としても、棚卸資産評価損益など前提条件の違いについての事情は、当然理解しているはずである。

決算発表後1ヵ月が経過しても株価パフォーマンスの差は縮まらない

それにもかかわらず、決算直後に開いた株価パフォーマンスの差は、1ヵ月以上経過した今でも縮まっていない。

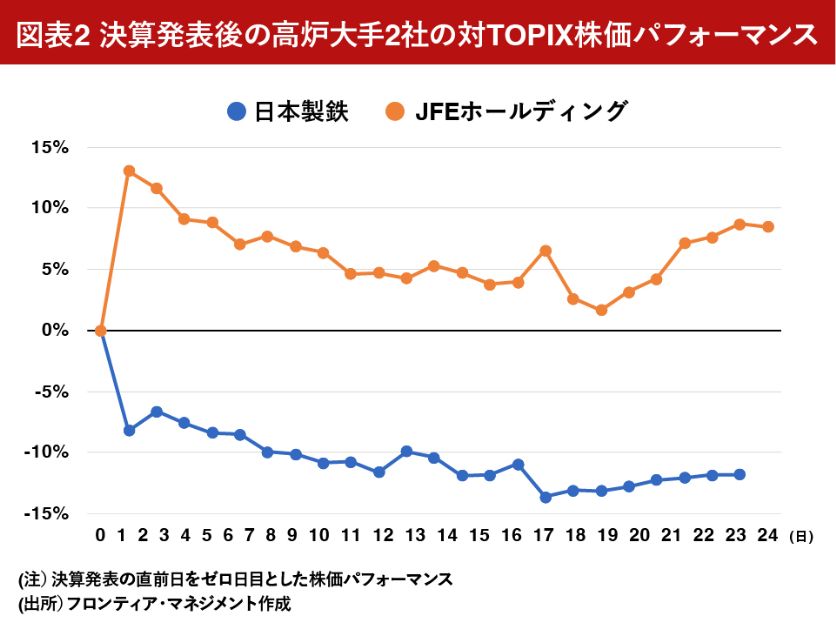

具体的に決算発表後の株価パフォーマンスを確認してみよう。図表2は、決算発表前の取引による終値をゼロ日として、その後の両社の1ヵ月間の株価パフォーマンス(対TOPIX)をプロットしている。

発表直後に上昇したJFEの株価は、その後一時期は軟調に推移したものの、発表直前を下回ることはなく、直近ではむしろ再び上昇に転じている(決算発表以降の株価パフォーマンスは市場を8%程度アウトパフォーム)。

一方の日本製鉄の株価は、発表直前の水準に戻ることなくずるずると後退を続け、反転のきっかけをつかめずにいる(決算発表以降の株価パフォーマンスは市場を12%程度アンダーパフォーム)。

なぜ、両社の株価の差が縮まらないのか?

市場が問題視したのは「減配」

その答えは、「配当」にある。

両社ともに配当性向(当期純利益のうち何%を配当金の支払いに振り向けているか)の目安を30%としていることから、増益ガイダンスのJFEが増配を打ち出し、減益ガイダンスを出した日本製鉄が23年度には減配を打ち出さざるを得なかったのである。

ただし、日本製鉄は減配(22年度180円/株→23年度計画140円/株)となるとはいえ、配当性向は22年度24%→23年度35%と、23年度には目安となる30%を上回る過去最高レベルを想定しているのである。

本来であれば市場に好感されるはずの高い配当性向を打ち出したにもかかわらず、やはり絶対額で減配になることに対して市場は敏感に反応してしまった。

日本製鉄では減配に対して市場がネガティブに反応する可能性を考えて、決算説明会資料では、「140円/株以上とする予定」とあくまでも140円は最低ラインであることを強調して記載した。それでも「減配の可能性」について言及したこと自体が市場に受け入れられなかったと言える。

投資家の目線に気を配る必要性が高まっている

数年前までは、企業が配当性向を定めてそれを遵守する姿勢を評価する投資家が多かった。つまり、「増益であれば増配を期待するが減益となった時は減配でも仕方がない」という考え方である。

ところが、ここ数年で投資家のスタンスは変化し、「より安定した配当」に対するニーズが高まっているのである。

投資家のニーズの変化を捉えた経営が求められている

周知のように、今年3月には、東京証券取引所からPBR(株価純資産倍率)1倍を割り込む企業に対して、株価水準を分析して改善するための具体策を公表するよう、要請が出されている。

企業にとっては、環境対策、人的資本経営への取り組み、ガバナンスの状況など、市場からの要求は年々高度化しており、投資家によるニーズも日々、変化している。

これまで以上に投資家のニーズをきちんと把握し、株価を意識した経営が求められていると言えそうだ。

コメントが送信されました。