読了目安:8分

倒産増加 ウィズコロナは再生M&Aで地域活性化を

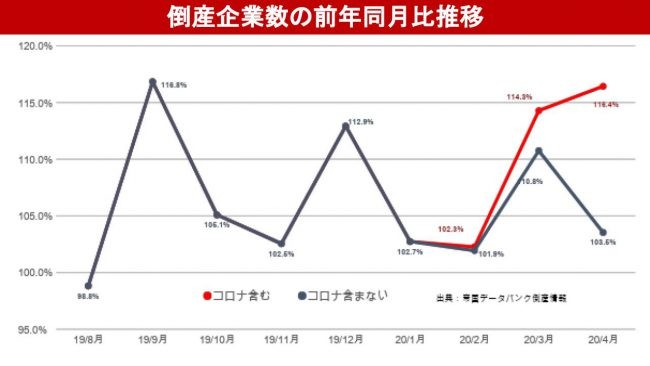

企業の倒産件数が、前年比で大幅に増加している。コロナ要因のものを除いても、前年を上回るペースで推移している。コロナウイルスの感染拡大は一段落し、「ポストコロナ」ならぬ「ウィズコロナ」のステージに入る中、再生M&Aによる、再生対象企業を通じた地域貢献への取り組みを示したい。

コロナ禍以前から増えていた企業倒産

※コロナ以前から直近まで、コロナ影響を度外視しても前年同月比100%を超えている

2019年9月以降2020年4月までの8カ月連続で、前年同月比で倒産企業数は増加している。実は、コロナ禍以前からそのような傾向にあり、その理由の約8割は、業績不振等の不況型倒産だ。特徴的なものとして、人手不足、後継者難や、金融機関から返済猶予(リスケジュール)を受けているが、倒産した企業も増えている。

4月末までで、コロナ禍を理由とした倒産件数は109件あった。今後、これは増加するとみられているが、実質的には、5月に民事再生手続きに入ったレナウンのように、コロナ禍以前から業績不振等の状況が続いており、今回のコロナ禍をきっかけに、倒産手続きに入った企業が多い。

ただし、今後は、本当の意味でのコロナ禍の影響を受けた企業の倒産が増加するとみられており、行政や金融機関の方では、その支援施策として融資、補助金などの手当てについて、速やかに対応できるように奔走されている。

近年の景気後退要因として、2008年のリーマン・ショックと2011年の東日本大震災がある。リーマン・ショック後2009年7月には完全失業者367万人、完全失業率5.5%を頂点として、これらは徐々に減少傾向にあり、コロナ禍直前の2019年12月には完全失業者152万人、完全失業率2.2%にまで減少していた。(総務省統計局 労働力調査 長期時系列データ)

企業倒産と失業率は相関関係にありそうだが、直近の状況では、企業倒産数は増えているもののその傾向は緩やかであり、他方、少子高齢化の背景から各企業で人手不足の状況にあるため、企業は倒産するものの、雇用は別の企業で確保され、大きく失業者が増えることはなかったと思われる。ただし、今回のコロナ禍は、突発的に生じた事象であり、企業経営については、甚大な影響が発生すると考えられる。

ウィズコロナ 事業再生の現場

日本では、緊急事態宣言が解除され、「ウィズコロナ」のステージに入っている。徐々にではあるがコロナ禍以前の通常に戻りつつある一方、飲食業・宿泊業など、業種によってはコロナ禍以前の状況に戻ることは長期的に難しい、或いは大きく経営戦略をシフトチェンジしなければならない企業も多数ある。

特に、中堅中小企業でもそのような経営戦略の再構築は必要であるが、大企業ほどの経営資源がなく、シフトチェンジするノウハウは十分ではい。

中小企業再生の基本は「自己改革」

筆者は、事業再生コンサルティングに従事している。事業再生には、自社で事業を再生させる自力再生と、他社の支援を受けて事業を再生させる他力再生(M&Aにより事業を譲渡し、事業継続を行う。再生M&Aという)がある。事業再生が必要な企業について、特に中堅中小企業では、外部環境の変化が企業経営へ与える影響より、内部環境に課題があることが多く、その内部環境(つまりは自社内)の改革により、事業再生を果たすケースが多い。

そのため、自社内の改革を中心に経営改善計画を立案し、その計画実行により、企業経営を立て直していった。

事業再生とは、このように、まずは自力再生に取り組むのだが、自社の経営では経営改善が推進しない、或いは長期化するなどで再生M&Aへ切り替えることがあった。

今回のコロナ禍は、外部環境の変化だ。しかも、そのスピードは速く、ほんの数か月で企業の経営環境を大きく変化させた。その環境変化への対応について、中堅中小企業では自社のみで対応できない企業が多く発生している。そのため、今後の事業再生のソリューションとしては、自力再生を進めながら、状況に応じて再生M&Aの検討も「同時並行的に進める」必要があると考える。

コロナ禍、再生M&Aにも時間がかかる

再生M&Aの手続きには、通常時では、取り掛かってから最短で6カ月程度の時間を要する。しかしながら、コロナ禍において、M&Aで積極的に企業買収を進めていく企業は未だ多くない。

さらに、通常時では海外企業からのM&A(クロスボーダー)も想定できたが、コロナ禍での中堅中小企業に対しては、その提案を受けることは難しいだろう。そのため、買収企業の選定に、通常時より長期間を要すると想定しておく必要がある。

長期の資金繰り見通しが必要

更に、再生対象企業においては、その手続き期間中、足元の資金繰り対策を講じる必要がある。資金繰りが持たないと、民事再生等の法的倒産手続きへ、その後も資金繰りが持たないと破産へ移行し、事業継続が出来なくなる。

通常時では、業績が非常に厳しく、ぎりぎりまで自力再生で努力したものの成果が表れず、再生M&Aの手続きを進めるとなって、何とか資金繰り対策を講じながら進めていた。

それは、手続きが6カ月程度だから出来たことであり、コロナ禍では、通常時より長期間を要すると想定されるため、例えば1年など年単位の資金繰り見通しが見えないと、着地が見いだせない。「同時並行的に進める」とは、この状況を理解し、先を見通して倒産の可能性があるのであれば、再生対象企業の方向性として再生M&Aも進める必要があるのだ。

再生対象企業を買収する意義

本来、M&Aによる企業買収の目的には、同業又は周辺業界の買収による事業規模の拡大、異業種等の買収による事業ポートフォリオの構築、投資などがある。ウィズコロナの現状で、M&Aによる企業買収を積極的に展開される企業もある。

再生対象企業は、業績不振でその買収効果が低いと思われがちだが、買収企業の経営ノウハウを導入すると、業績回復するケースが圧倒的に多い。その点に着目し、あえて再生対象企業を買収することを進めている企業も多い。それは、通常のM&Aより安価な投資で買収できるケースが多いこと、買収側の競合が少ないことなどが理由だ。

医療現場への寄付

さて、今年2月上旬、医療防護服の大阪府での備蓄は9万枚あったものが、4月14日には1万枚を下回り、底をつきそうな状態だった。同日、松井大阪市長が呼び掛けた結果、3日後の4月17日には30万着集まった。コロナ禍の沈んだ空気感の中で、このような多くの方々からの早急な支援の実現は、その行動力や国民気質に心地よい気持ちになったものだ。

まとめ

コロナ禍において、買収企業に期待したいのは、再生対象企業の買収だ。それにより、再生対象企業の事業が継続され、地域経済が循環することを支援することにつながる。従業員においては雇用継続につながるほか、買収企業側では人材確保にもなり、中長期的にグループで活躍する人材の発掘に繋がったケースもある。

防護服の寄付のように、コロナ禍において、企業として地域貢献できる良い機会ともなるため、是非前向きに取り組んでいただきたいと思う。

コメントが送信されました。