読了目安:8分

コロナで見えたネットスーパーの勝ち筋 ピックアップ型のすすめ

コロナ禍を機に、食品・生鮮分野でもネットスーパーの普及が急速に進んでいる。「密度の経済」が働く業種であり、人口密度の高いアジア都市部での普及が見込まれている。この記事では、急速に進むデジタル化(DX)を背景としたグローバルプレイヤーとの戦いに巻き込まれつつある、日本のネットスーパーの行く末について考察した。

オンライン・グロッサリー市場を牽引するのはアジア

世界を見た際に、食品販売のオンライン比率はどの国が高いと感じているだろうか。

AmazonやUber Eatsの生みの親、IT先進国のアメリカか?IT物流の先進企業、Ocado擁するイギリスか?それともBAT(バイドゥ、アリババ、テンセント)といった進化の目覚ましい中国か?

表は各国のグロッサリー(生鮮・食品)におけるオンライン・チャネルの市場規模とシェアを表したものだ。

中国や日本といったアジアのオンライン比率は、2023年に約10%前後、韓国は14 .2%に高まると予測されている。

一方、イギリスでは7.9%、アメリカに至っては3.5%という低水準となっている。

IT先進国であるアメリカは金額こそ日本よりも高いものの、「オンライン比率は思ったより低い」と感じた方は少なくないだろう。

そこには各国のエリア特性による構造的な要因が存在する。

「密度の経済」が成功要因

中国のオンライン・グロッサリー市場を牽引するプレイヤーは、阿里巴巴集团(アリババグループ)や蘇寧小店(ソネイショウテン)などが有名だ。

アリババが展開するのは「盒馬鮮生」(フーマーフレッシュ、Hema)、蘇寧は中国最大の生鮮eコマース「易果生鮮」(イーグオ、Yiguo)を有する。

注目すべきは両社の展開エリアであり、北京・上海・南京といった経済発展が比較的進んでいる東部沿海地域、人口密集エリアに集中している。

フーマーは、最短30分(半径3km圏内)で配達可能としていることは有名だ。この背景には人口密集地域に出店しているがため、事業が成立しているとも言える。

またネットスーパーに限らず、宅配の成功要件の一つとされるのが顧客密度の高さであり、いわゆる「密度の経済」が働くビジネスとされる。

顧客密度の低いエリアにおいては、配送距離は必然的に長くなる。よってサプライヤーの視点では配送料を高くせざるを得ない。つまり日本で言えば、限界集落の様な過疎化地域では、事業の成立が難しい。

リープフロッグ(蛙跳び)現象を引き起こす中国

中国では、人口密度のほかに幾つかの特殊事情も垣間見える。「リープフロッグ」と呼ばれる、リアル店舗の充実を飛び越して、オンラインのサービスが発達する現象もみられる。

1 安価な人件費の確保(配送費用・ピッキング費用)

ネットスーパーの商品原価を除くコストのうち、大きなコストを占めるのが「ピッキング人件費」と「配送人件費」である。

注目すべきは平均賃金であり、中国は他国と比較して安価である。

コロナ禍において、中国のUberEatsに類似するようなフードデリバリーが流行しているニュースを見た方も少なくないだろう。農村部から低所得層が職を求め、都心部の配達やピッキング作業に従事。多くの顧客ニーズに対応している。

一方、日本・アメリア・欧州(UK)の平均賃金は高く、結果として配達・ピッキングコストも高くなる。

配送料金を低く設定するために、店頭売価にマージンを上乗せする。いわゆる一物二価(店頭価格≠EC価格)を行っている企業も存在する。

蛇足にはなるが、コロナの影響もあって、筆者も各社のネットスーパーを多々利用した。

そのなかで前述した一物二価が気になることもあった。

商品が手元に届いた際、精肉・鮮魚のそのまま貼られている店頭価格シールが目につく。

オンライン上では、お肉を2つ注文したのに1つにまとまって届くこともある。中身は2つ分入っているので安心するのだが、注文した価格と店頭価格シールを比較すると、店頭価格から30%~50%ほどのマージンを上乗せしていることにも気づく。

一方、加工食品など価格記載のない商品は、一切気にならない。

※店頭価格シールの張り替えは、衛生管理上の観点で対応できないサプライヤー側の背景も存在する

2 競合プレイヤー(代替サービス)の強さ:コンビニエンスストアのエリア密集度

ネットスーパーを利用する判断基準として、代替サービスが存在するか?という点も考慮すべきだろう。

自宅近くのコンビニ(CVS)やドラッグストア(Drg)などは、競合関係・代替サービスと言える。

その代替サービスが存在する中で、ネットスーパーは「配送料と引き換えに買い物時間の削減」を図ることができるサービスだ。

一方「配送料がもったいない。」との理由により、ネットスーパーを敬遠する層も多く存在する。

その理由としては、自身や家族で代替できない「医療や理美容」などには費用を払うが、代替可能なサービスには費用を払いたくないという消費者心理が存在する。

配送は代替可能なサービスとされることが多いのも現実だ。

特に日本の都心部では、競合関係となるCVSや小型スーパーマーケット(SM、まいばすけっと、マルエツ プチ)などオンライン・チャネルの代替サービスが、配送料を掛けずとも自宅の傍に存在するのだ。

一方、中国の都心部ではCVSの密集度は低い。リアル店舗の前にオンライン・チャネルが発達する、まさに「リープフロッグ現象」と言われる所以だ。

ウォルマートに学ぶ、コロナで見えてきたネットスーパーの姿

「ウォルマート“ストア”」が「ウォルマート」にリーガルネームを変更したことは、記憶に新しい。

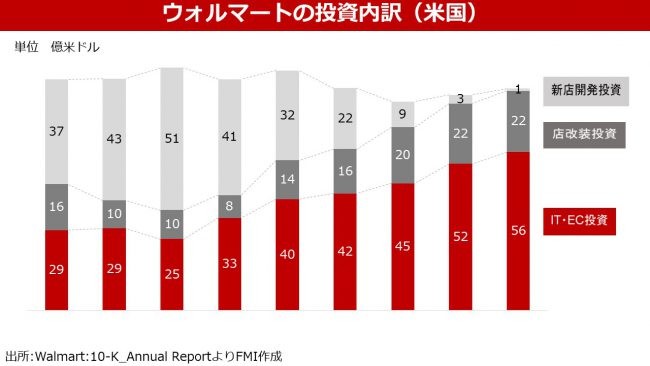

ストア事業だけでなくIT投資を加速。オンライン・チャネルを強化するという強い意志の表れと言われている。

コロナ禍において、ウォルマートはAmazonよりもオンライン・チャネルを拡大させた。

その背景にあるのが、クリック&コレクトだ。オンライン上で注文を行い、商品をドライブスルーの様な形で受け取る方式を指す。

「非接触」や「入店制限の待ち時間削減」など、クリック&コレクトが提供する価値がコロナによるニーズとマッチした結果と言える。

またウォルマートは地方に多く出店する小売業であり、前述した配送料を気にする顧客から支持を得たものと考えられる。

以前、投資家などからIT投資は「金食い虫」だと揶揄されてきたが、ついに花開いた形だ。

実際に店舗投資からIT投資に配分を変更してきたウォルマートの戦略について、「Non Tech」とされる日本の小売業も学ぶべきだろう。

物流の人員、インフラが不足し、結果として配送ができずにコロナ禍のチャンスを逃した小売業(ネットスーパー)に関しては、クリック&コレクト型(ピックアップ型)といった新たなネットスーパーの形態についても検討をしていくべきであろう。また当然ではあるが、日本市場では先に述べたCVSや小型SMに打ち勝つことのできる、十分な品揃えは必須であろう。

まとめ

未来は不確実である。100%確実に成功を証明することはできない。

ただし一つ言えることとして、「未来に投資しない企業に、会社の未来は存在しない。」

デジタル化が引き起こすグローバル競争においては、DXに向けた賢い投資戦略が生き残りに向け鍵となる。

出典:IGD_Leading global online grocery markets to create a $227bn growth opportunity by 2023

▽参考記事

「食品宅配・ネットスーパー」の盛り上がりは本物か?

ネットスーパーで提携加速 楽天&西友など 激動の一年を振り返る

コメントが送信されました。