読了目安:9分

「食品宅配・ネットスーパー」の盛り上がりは本物か?

新型コロナウイルスによる肺炎(COVID-19)の影響で、「巣籠り消費」が増加している。消費者の多くが、外食を減らす一方で、食品宅配・ネットスーパーの利用を選択している。宅配の便利さを覚えた顧客層にとって、今回の動きは一過性にとどまらない。消費行動の変化をマーケットチャンスと捉え、規模拡大を狙う企業も増えるだろう。少し前ではあるが、イオンが英国ネットスーパー大手のオカド(Ocado)と提携し、売上高6,000億円を目指すと発表。また西友(Walmart)は楽天と提携、技術協力を仰ぐことでシェア獲得に動いている。この記事では、急激なニーズ拡大による企業課題に加え、日本市場における成功の為の定石(KSF)や、企業が超えるべきハードルについて考える。

コロナによって受託件数は増加したのか?

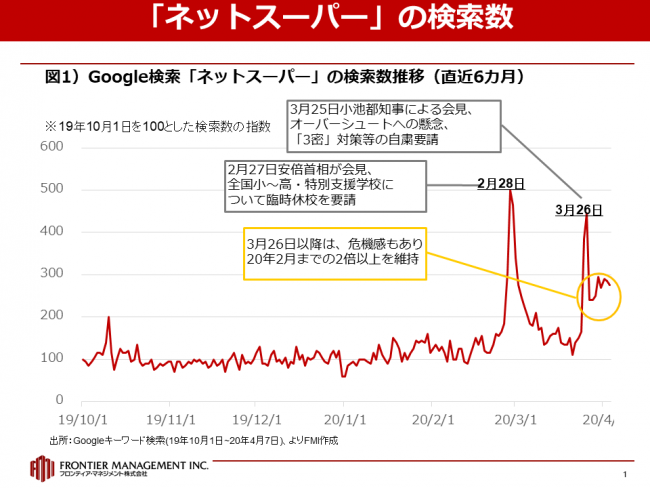

上の図は、Google(グーグル)キーワード検索よって、「ネットスーパー」というキーワードについて検索された過去6カ月の推移を現したものだ。

検索数が急増した時期に着目すると、安倍首相や小池都知事による記者会見によって、約4~5倍に検索数が急増していることが分かる。この背景には、ネットスーパーの利用顧客・利用を望む顧客の特性がある。平日の日中に会見が行われた結果、働く女性など何らかの理由で買い物に行くことの難しい層が、慌てて食料品の確保に向けて、検索を行ったものと考えられる。

時系列に注目すると、2つの会見の間(2月28日~3月25日まで)は、休日や3連休を挟んだことにより、実店舗での買い溜めや、危機感の希薄化などにより、一時的に需要が低下。その後3月25日小池都知事の会見によって「ノー3密・オーバーシュートへの懸念」により、危機感が再度醸成された。その結果、検索数は再度上昇。その後は比較的高い状況を維持している状況である。

さて各社は、この急激な利用ニーズの増加(検索数の増加)に対応しきれているのか?実際には検索数の増加ほど対応しきれていない各社の苦しい現実が存在する。

深刻化する物流業界の人手不足

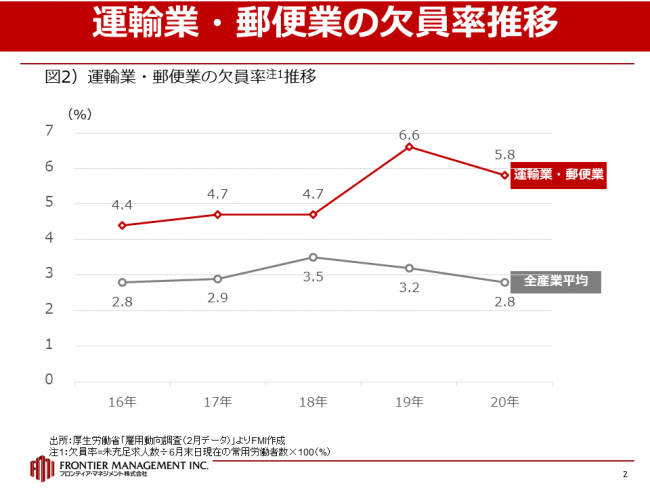

対応しきれない背景は、「物流の人手不足」が存在する。ニーズがあっても運ぶことがきれず、受託したくてもしきれないのが実態である。物流業界の人手不足を表しているのが図2である。

EC化率の高まりにより、宅配業界におけるドライバーの過重労働問題が噴出したことは記憶に新しいだろう。言うまでもないが、運輸業・郵便業は他産業と比較しても欠員率が高く、上昇傾向にあるのが特徴である。またドライバー不足の影響もあって、直近では配送料も高騰している状況である。その様な「物流の不足・配送料の高騰」の影響を最も受けている業界の1つが食品宅配・ネットスーパー業界であろう。家電・アパレルなどとは異なり、商品の嵩がある割に単価・荒利が低い。また外食・生鮮品を扱っているが故に、ロッカーへの置き配も難しいのが現実だ。

市場の過半を占めるのは、生協

食品宅配市場は、矢野経済研究所のレポート(注1)によると2018年度時点で市場規模は約2兆円超。その2兆円のうち約1兆3千億円を生協(個配)が占めている(注2)。当市場を大きく捉えると1強体制と理解するのが正しい見方だろう。なぜ生協(個配)は約1兆3千億円もの売上高を築けたのか?当市場における定石(KSF:Key Success Factor)は何なのか?改めて歴史を振り返るとともに、以下で整理を行っていきたい。

注1:食品宅配市場にはネットスーパー、生協(個配)、牛乳宅配、外食チェーン・ファストフード宅配、宅配寿司、宅配ピザ、食材(惣菜)宅配、在宅配食サービスを含む

食品宅配・ネットスーパー業界の定石(KSF)は何か?

食品宅配・ネットスーパー業界の定石(KSF)を導出するにあたり、食品宅配・ネットスーパー業界のメカニズム・歴史を見直したい。ピザ・外食チェーン宅配やネットスーパー等と比較して生協の歴史は古く、現在のコープこうべの前身となる神戸購買組合と灘購買組合が1921年に設立され、現在では全国にも広がっている。

歴史の古いプレイヤー(先行者)が規模を有している当業界の特徴を踏まえると、「スイッチングコストの高さ」が伺える。利用するまでの個人情報の登録(住所・氏名・支払情報などの登録)のハードルが存在し、一度利用し始めると他のサービスへ切り替えにくい。米国のピザ宅配業界の歴史を振り返っても(ピザハットvsドミノピザ)でも同様の現象が起きている。また前述している「物流の不足・配送料の高騰」に生協は対応してきた。需要が高まる以前から、正職員が配送機能を担うことで物流の確保や配送料を抑制してきた。

※現在では派遣・物流会社への委託も一部活用

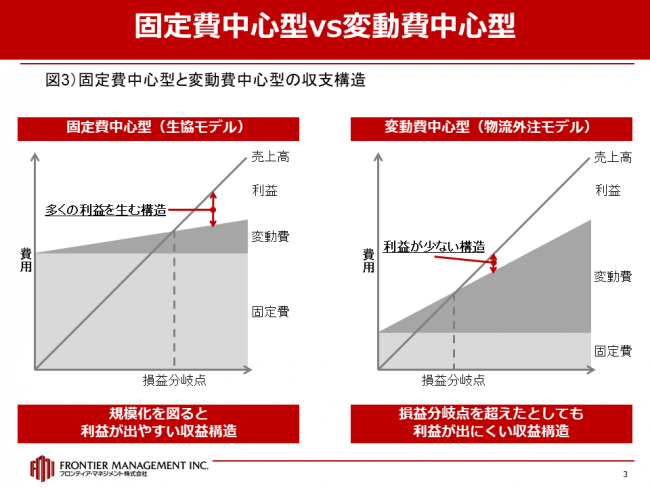

一方、他ネットスーパーを運営する多くの企業は生協とは異なり、配送機能を外部の物流会社に委託。結果として「変動費中心型」の収支構造となっており、損益分岐点を超えたとしても多くの利益は出づらい構造となっている。逆に生協では配送人員の自前化(固定費化)に加え、コープさっぽろではピッキング人件費を固定費化するためロボット倉庫(オートストア)への投資を行い、「固定費中心型」の収益構造を実現している。

次に具体的な顧客の特性について考えてみよう。宅配サービスの利用者は何らかの理由で自宅から出ることが難しい買い物に行くまでの移動時間・購入時間を短縮したいという層に分けることができるだろう。

前者では、子育て世代や買い物弱者(近隣に店舗がなく、自動車などの手段を持たない人々、主に地方在住の高齢者)であり、後者のニーズはスマホの出現等よる隙間時間の有効的に活用しようとする顧客となっており、2つの顧客層ではKBF(Key Buying Factor、購買要因)は異なっている。

顧客セグメントごとにKBFは異なる

食品宅配・ネットスーパー業界を語るに辺り、話をややこしくしている背景の一つとして、大きく二分する顧客セグメントが存在することに注目すべきであろう。

「何らかの理由で自宅から出ることが難しい」と考える、子育て世代や高齢者(買い物弱者)は、比較的自宅での時間を有し、配達時間を気にすることは殆どない。食品であることから、大前提としてQCD(Quality(品質); Cost(コスト); Delivery(納期))のうち、Quality(品質)が最優先されることは勿論であるが、買い物に行きづらいことを想定するならば、大容量サイズ・保存が効くような食品が好まれるであろう。当市場をガッチリと押さえているのは生協であり、組合員の声を吸い上げ、商品開発も行っているため商品戦略も抜かりない。顧客に高齢者を多く抱える生協から、顧客を奪取するのは困難を極めるであろう。

一方、「買い物に行くまでの移動時間・購入時間を短縮したい」と考えるユーザーは、時間がなくミーティングの合間で出前・UberEatsを頼んでいるような客層のほか、共働きの30~40代女性が通勤時間にスマホで食品を購入していると想像できる。

そのような注文シーンでは、スマホから隙間時間を使用して注文していることから、よりUI/UX(UI:User Interface/UX:User Experience)が求められる。少しでも見づらい・時間が掛かるようであれば即座に離脱してしまうだろう。商品に関しては、出前・外食は勿論のこと、ミールキットの様な時短商品のニーズもあるかもしれない。また早く手元に欲しい。時間指定で配達して欲しい。といったニーズが高いため、配達の仕組み作り(ピッキングの自動化、配送網等)がキーとなるだろう。

食品宅配・ネットスーパー業界を議論していくにあたり、大きく2分する顧客セグメント(ターゲット)を決めないまま戦略構築の議論に突入しているケースが散見される。顧客セグメントによってKBF・KSFが異なり、結果としてWeb・商品・物流等の打ち手を見誤っているケースを良く目にする。競合の動き・技術進化も速く、パラメータの多い当業界においては解くべきイシューを明確にし、戦略検討を行うことが必須である。

まとめ

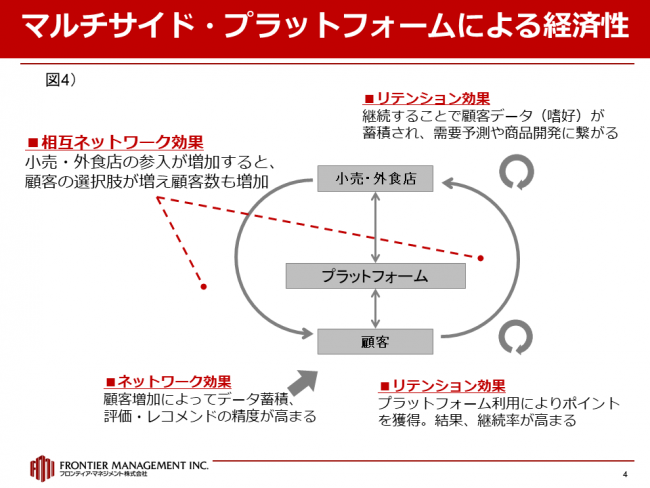

「Beforeコロナの世界」と「After・Withコロナの世界」では、マルチサイド・プラットフォーム(図4)による経済性が働くことによって全く異なる世界になると推察できる。

コロナの影響を受けた小売店・外食店は減少した売上高を補うため、EC(Amazon/楽天)・テイクアウト(Picks)や出前(UberEats/出前館)等のプラットフォームに参入が予想される。参入企業の増加によって、プラットフォームを利用する顧客の選択肢が増加。結果として顧客満足度が向上しポイント付与による顧客紹介も相まって、加速度的に顧客数が増加するだろう。コロナの影響による当市場への変化は大きく、捉え方次第では今後の成長ドライバーになり得ると確信している。

注1:出典:株式会社矢野経済研究所「食品宅配市場に関する調査(2019年)」(2019

年9月24日発表)

注2:出典:全国生協概況

▽参考記事

コロナで見えたネットスーパーの勝ち筋 ピックアップ型のすすめ

ネットスーパーで提携加速 楽天&西友など 激動の一年を振り返る

コメントが送信されました。