読了目安:10分

再編余地を残すドラッグストア業界 売上高1兆円が生き残りの鍵

ドラッグストア業界の再編が進んでいる。商品の差別化が難しく、規模の経済(スケールメリット)が物を言うことに加え、ECに対応した投資も求められる。売上高1兆円以上が、生き残りに向けクリティカル・マスを狙う上での目標水準となりそうだ。

大規模再編は十分ありうる

マツモトキヨシホールディングスとココカラファインという業界大手同士の統合が2021年10月に完了したドラッグストア業界。

統合が発表されたのはCOVID-19の蔓延(以下、「コロナ禍」)以前の2020年2月で、当時はコロナによるインバウンドの消失、リモートワークによる消費志向の変化等は未だ存在しなかった。

しかし、両社の統合はドラッグストア業界の再編を長期的な視点から見据えてのものであり、この流れは仮にコロナの影響を抜きにしても不変のものと思われる。

事実、ウエルシアHDは近年ププレひまわり(広島県福山市)、コクミン(大阪府大阪市)等、比較的大きな買収を行っている。

かつてコンビニ業界や百貨店業界で起こった大規模な業界再編が、今後ドラッグストア業界でも起こる可能性がある。

ドラッグストア業界を取り巻く環境の変化

出所:SPEEDAよりフロンティア・マネジメント作成。

※マツキヨココカラは21/3期財務値を合計。以下マツキヨココカラにつき同様。

(注1)『2020年度版業界推計 日本のドラッグストア実態調査(速報版)』より。

マツモトキヨシとココカラファインの経営統合が正式発表されたのが2020年1月。

大手ドラッグストア同士の業界再編であり、業界全体の再編機運が高まりつつあった中でコロナ禍が始まったのがおよそ2020年3月。

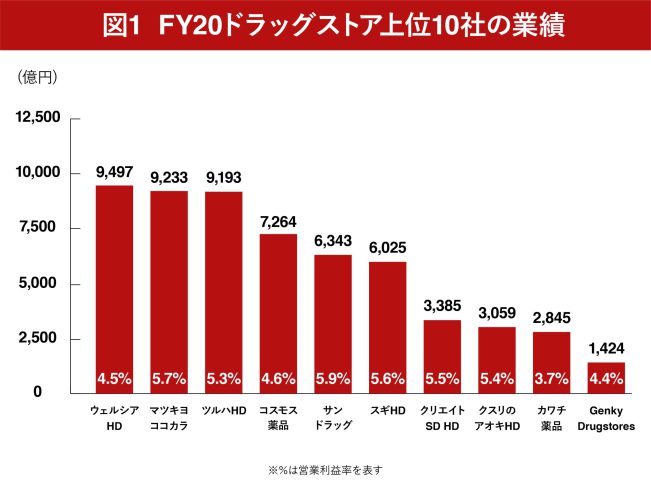

その後の業界上位10社の直近売上高・営業利益率を改めて整理したのが図1である。

なお、2020年のドラッグストア市場規模は8兆363億円になる(注1)。

コロナ禍はドラッグストア企業各社の特徴を改めて浮き彫りにしたが、ポイントを大きく「インバウンド消滅」「郊外店の復権」「都市特化型のリスク」に類型化できる。

①インバウンド消滅

※SPEEDAより当社作成。

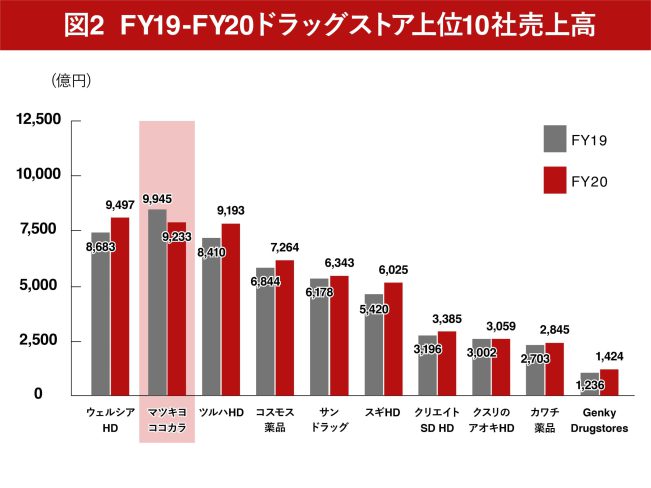

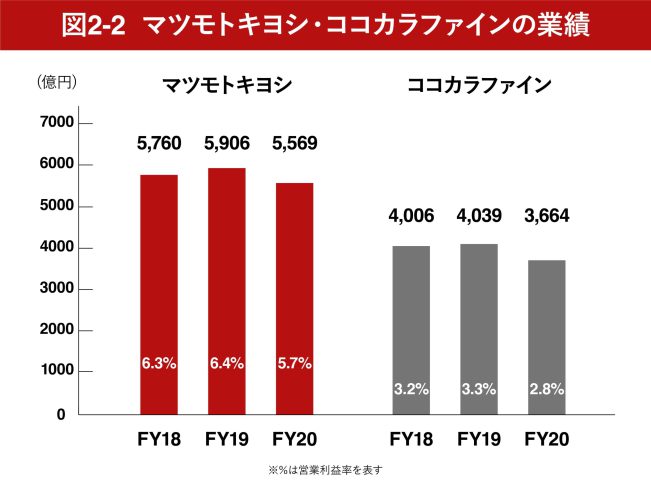

FY19-FY20で売上高が減少したのは上位10社でマツキヨココカラのみで、個社別に見ても同様である(図2参照)。

両社は都市型店舗が多いことから、インバウンド需要の消滅の影響を最も受けたと考えられる。

②リモート勤務と郊外店の復権

出所:SPEEDAより当社作成。

インバウンド消滅の一方で、郊外型店舗が勢いを増している。

コロナ禍前でも勢いはあったが、リモート勤務が推奨されたことや、密を回避できるということで業績は伸長傾向にある。

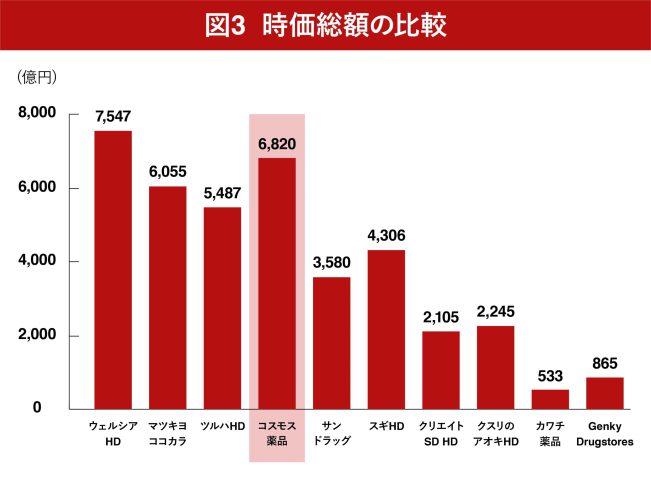

特に郊外店の代表企業であるコスモス薬品(福岡市)は、売上高では4番手であるものの(図2参照)、時価総額ではウエルシアHDに次ぐ2番手であり(図3参照)、投資家からの期待値が高いことが伺える。

都市特化型店舗のリスク

訪日外国人のインバウンド需要が消滅したのは主に都市特化型の店舗であり、加えて国内在住者もリモート勤務の促進から駅前や繁華街にある都市型店舗への足は遠のいた。

「①インバウンドの消滅」「②リモート勤務」というダブルパンチの影響を受けた代表的な企業が、都市部を中心に展開するマツモトキヨシとココカラファインであったと考えられる。

マツモトキヨシ及びココカラファインを除いて、10社中9社でFY20は過去最高の売上高を記録した。

ただし、足元の進行期では、コロナ特需の反動から前年比で下げに転じている企業もある状況となっている。

再編機運の高まり

出所:ドラッグストアは「HCIドラッグストア経営統計」及びSPEEDA各社財務実績を参考に当社試算。CVSはローソン社「統合報告書2021」を参考に当社試算。百貨店はTSR「コロナで百貨店の売上高 1兆5,000億円減少 百貨店の8割が赤字」2021/8/31記事を参考に当社試算。

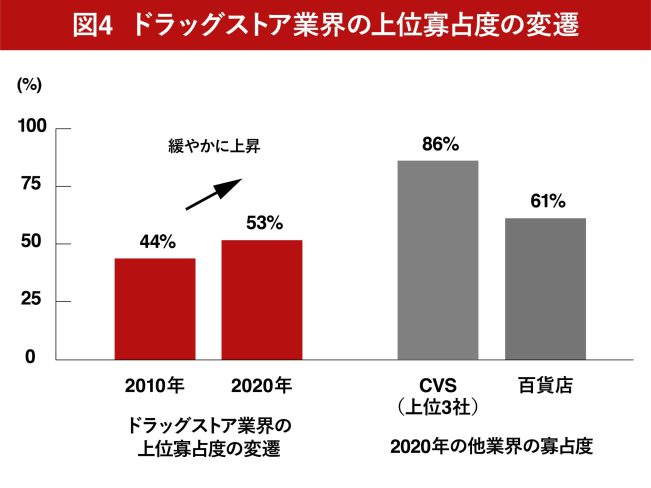

ドラッグストア業界の再編は緩やかに進んでいる状況にある。

図4は2010年と直近のドラッグストア企業上位5社の市場寡占度を並べたものになるが、上位企業への集中が緩やかに進んでいるのが見て取れる。

ただし、上位寡占が進んでいるコンビニエンスストア(以下、「CVS」)業界、百貨店業界に比べると寡占度は低く、まだまだ群雄割拠の様相を呈しており業界再編の余地は残されているものと思われる。

業界再編の呼び水となっているものは何か。

要因はいくつか考えられるものの、最も大きな要因はスケールメリットによる利益率の改善、つまりは大手メーカーとの仕入価格の交渉力の強化と考えられる。

当然ではあるが、大規模な大手ドラッグストアほど大手メーカーに対する価格交渉力が強い。

一方で、中・小規模ドラッグストアはスケールメリットを受けにくい状況にあり、業界全体の緩やかな再編に伴い、中・小規模ドラッグストアは今後ますます厳しい状況になっていくと思われる。

中堅とトップとの差拡がる

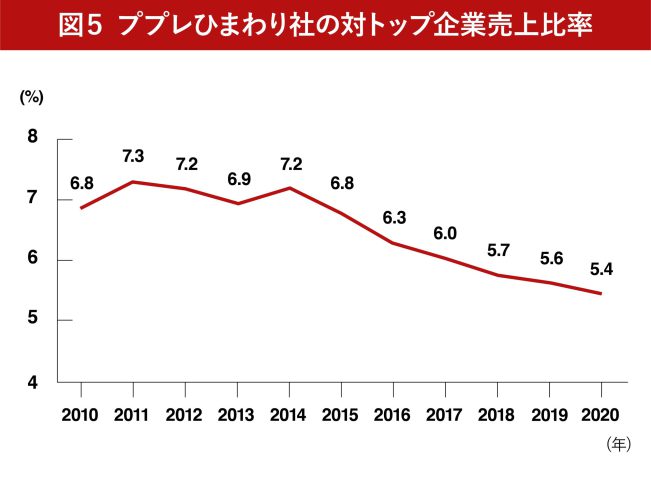

例として、図5は売上高1位企業に対するププレひまわり社(売上高順位は業界30位弱程で推移)の売上比率推移を示しているが、直近は低下傾向にあり、業界再編が緩やかに進んでいる状況が見て取れる。

寡占化進む米国市場

出所:SPEEDAより。

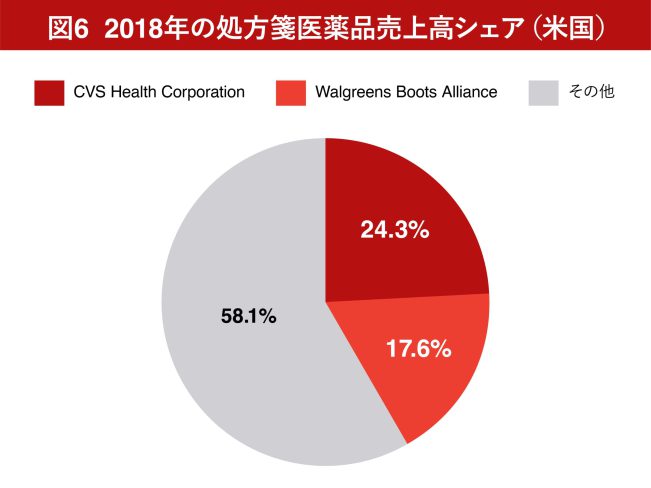

日本とは医療制度や保険制度等が異なるが、一つの参考市場としてアメリカの処方箋医薬品に目を移すと、アメリカでは上位寡占が進んでおり、上位2社で約42%のシェアを有している状況になっている(図6参照)。

単純比較は出来ないものの、日本のドラッグストア業界が上位5社で市場シェア約42%であることを踏まえると、日本ではまだ再編余地は大きいのではないかと考えられる。

事例:CVS(コンビニエンスストア)業界の再編から

※ローソン社「統合報告書2021」を参考にFMI試算

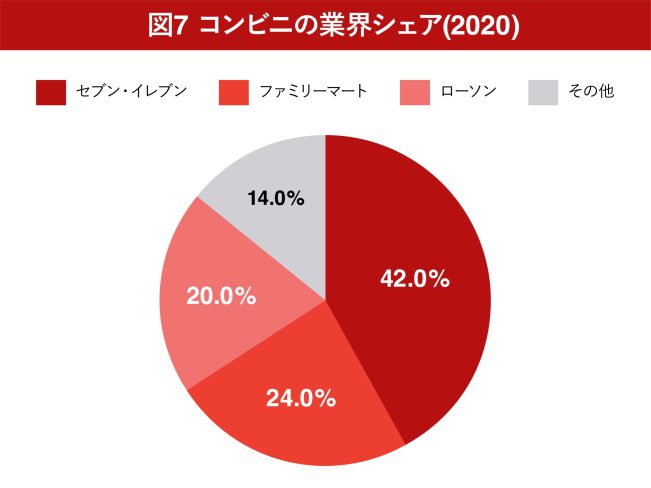

ここで、上位寡占が進んでいる業界としてCVS業界を取り上げる。

図7に示すように、CVS業界は業界再編が進んだ結果、セブンイレブン、ファミリーマート、ローソンの3社で市場の85%以上を占める寡占市場となっている。

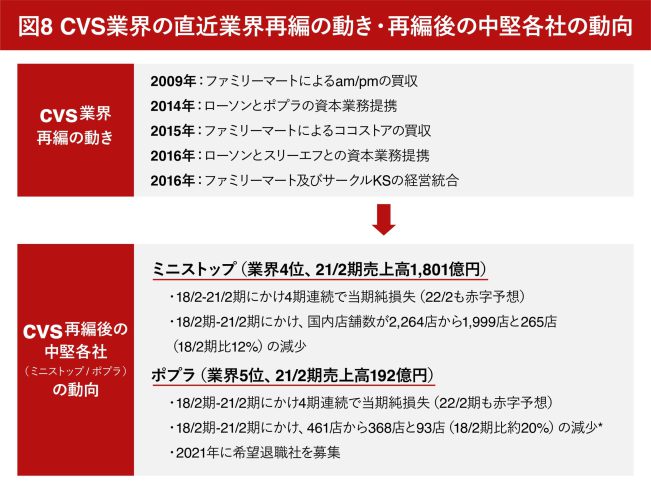

また、直近の業界再編の動きと再編後の中堅各社(ミニストップ、ポプラ)の動向は以下の図8の通りである。

出所:各社公表情報をもとに当社作成。

※ローソンとして再オープンする店舗を含む。

CVS業界もスケールメリット(=価格交渉力)の働きやすい業界であり、やはり業界再編後の中堅各社が苦戦を強いられている状況が伺える。

EC化への備えと米国Amazon Pharmacyの動向

出所:SPEEDAより

業界再編を促す他の要因としてEC化対応が考えられる。

図9は米国のオンラインによる医薬品販売売上高の推移になるが、2010年-2018年にかけて110億ドルから384億ドルへとCAGR17.0%の成長を実現している。

対して実店舗の売上高は2012-2018年にかけて2,300億ドルから2,888億ドルとCAGR3.9%の成長に留まっている。

また、Amazonは2018年に医薬品ネット通販・処方箋デリバリーサービスのPillpack(米)を買収し、その後2020年11月より米国において18歳以上のプライム会員向けに処方箋のオンライン薬局サービスであるAmazon Pharmacyを始めている。

これは一例であるものの、米国ではドラッグストアの代替販路が拡大傾向にある。

日本においても、2021年8月より改正薬機法が施行され、薬剤師によるオンライン服薬指導を受ければ、従来処方箋が必要であった医薬品をオンラインで購入できるようになった。

これらの環境変化を踏まえると、日本のドラッグストア企業、特に実店舗を持つ中堅・中小ドラッグストアにおいてもIT投資費用が重くのしかかるため、今後大手との再編を選択する大きな要因の一つになってくると考えられる。

売上高1兆円がマイルストーンに

日本のドラッグストア業界も他のコンビニ業界等と同様に、今後更に業界再編が進んでいくと考えられる。

特に日本の大手では、マツキヨココカラは売上高1兆円に迫り、ウエルシアHD、ツルハHDも1兆円を超えることを一つのマイルストーンとしている。

売上高1兆円が、生き残りをかけた一つの目標水準(クリティカル・マス)となっていると思われる。

それは、各社のIRでも言及があるように、オーガニックな成長だけでは達成できず、達成のためにはM&Aが必要である。

M&Aは検討すべき課題

中堅・中小企業にとっても、今後利益率を改善し生き残っていくためには、大手とのM&A(完全売却のみならず、戦略的な持分売却も含む)という選択肢は検討すべき課題と思われる。

さらに、日本でもIT投資に資本を振り分けられなければ、ますます競合と戦えない状況になりつつある。M&Aは喫緊の検討課題だ。

コメントが送信されました。