読了目安:9分

コロナ禍に倒産は減った

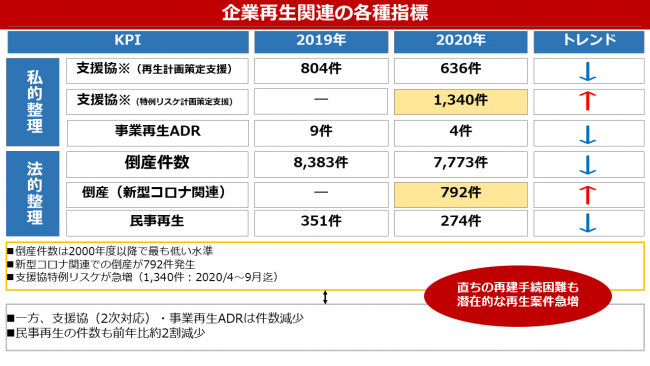

2020年の倒産件数(負債総額1千万円以上)は、7,773件と前年比7.2%減少した。コロナ禍ではあるが、金融機関における「つなぎ融資」が盛んに行われており、2000年以降で最低、約30年ぶりという低水準となった。しかし、コロナ禍が長期化する中で、融資先の業績に目をつぶり続ける事に、限界も出てきている。筆者としては2021年度後半くらいから、融資先の「見極め」が本格化するのではないかと予想する。

動きの鈍い、コロナ禍の倒産

▲(出典)中小企業庁公表資料、事業再生実務者協会資料、東京商工リサーチHP、帝国データバンクHPよりフロンティア・マネジメントにて編集

※支援協=中小企業再生支援協議会の略、件数は1~9月までの比較

「半年前に想定していたよりも動きが鈍い」というのが率直な実感である。

そもそも、ちょうど1年前に始まったコロナ騒動によって企業の経営環境が大幅に変わり、自粛ムードや密回避などの影響を受け、一部スーパーやホームセンター等の業態を除き、多くの小売・サービス業で急激に業績及び資金繰りが悪化した。

その直後に当社(フロンティア・マネジメント)では比較的規模が大きいアパレル企業を中心に、資金繰りを確保するための事業の将来性検証について、複数社を支援している。

もっと企業規模の小さい企業も含めると、多くの企業が同様に深刻な状況なっている事が容易に予見できた。しかし、実際にはそれほど目立った動きは感じられなかった。

回収可能性、将来性の論点なき「つなぎ融資」

後で振り返るとコロナ緊急融資という名目で中小企業を中心に時間も限られる中で、(一旦、事業の将来性/緊急融資の回収可能性の検証という融資の基本的な論点は置き)資金繰りのつなぎ融資がどんどん行われていた。

コロナ「第一波」が落ち着いてくると、資金繰りのボラティリティが大きいアパレル企業は少し落ち着きを取り戻していった。

一方、コロナによる事業ダメージが大きい外食産業(特にお酒を提供する業態)やサービス業の市場環境が改善する見通しが立てづらい為、それに関連するご相談やご支援が多くなった。その際には「第二波」の影響をどの程度(ダメージの深さと期間)として予測するかが議論の中心となっていた。

夏ごろから「第二波」の収束傾向が見られ、「GoToキャンペーン」も始まると、楽観的な見通しを前提として、将来予測を議論していた。

予想上回る第三波

その矢先に、「第三波」がやってきたのである。この「第三波」は予想をはるかに上回り、政府も再び緊急事態宣言を発令したのは周知の事実だが、ここで最初に記載した第一波の状況に立ち戻って欲しい。

「回収可能性」のない融資は、続けられない

そもそも、第一波で対応した「一旦、事業の将来性/緊急融資の回収可能性の検証という融資の基本的な論点は置き」が約1年以上続いているという事をどう認識するかである。

もちろん、この非常時に日常生活もままならない中小企業経営者が多数存在する状況下で、政治的や社会的にも金融機関も一気に緊急融資を回収することはできないと思う。

一方、金融機関としての経済合理性を踏まえると緊急措置とはいえ、「回収可能性の見込めない」融資を長期間対応し続けるのは不可能である。

したがって、その判断が近い将来に行われていくのは自明の理であり、そのタイミングが果たして何時なのかという事が重要な論点なのだ。

半年前の時点で、

多くの企業が決算期を迎えるこの2~3月がポイントだと、我々は想定していた。

それは、決算数値が明らかになる事で債務超過が顕在化し、金融機関の査定が始まるタイミングだからである。しかしながら、実際その時期を迎えてもその実感がないのが実情で、それが冒頭で述べた「半年前の想定よりも動きが鈍い」という認識に至っている。

何故動きが鈍いのか

では、何故動きが鈍いのかという理由について、私が考える理由としては大きく3つある。

①コロナ「第三波」の影響

1つ目は、まさしく「第三波」の影響である。事業の将来性を検証する場合、当然我々は「コロナ影響の一時要因」と「コロナ影響以外の企業の実力値」を一定のロジックに基づき分解する。

しかし、これは専門家が一定の時間をかけて対応しないと、どうしてもその境界線が曖昧になり、感覚的な判断になってしまう。

企業経営者サイドは当然ではあるが「これはコロナ影響の一時要因である」と主張し、コロナ影響がなくなれば業績は回復するというシナリオになりがちなので、本質的に事業構造の変革がなされないまま、甘い将来予測の元での融資判断につながっている。

特に中小企業は金融機関にとって、融資額全体から見ても、影響度は小さい。かつ会社数が多いので、1社1社を丁寧に検証していく時間もなく、問題認識はありながらも融資対応していかざるを得ない状況と理解している。

もし第三波がそれほど大きなものでなかったら、だんだん市場のコロナ影響が小さくなっていく中で、融資先企業の業績の良し悪しを判断しやすく、企業の見極めがもっと進んできたかもしれない。

しかし、第三波によって再びうやむやになってしまった印象を受けている。

②金融機関の対応力の低下

次に、コロナ禍での金融機関の対応力の低下である。

当然、企業の存続を判断するような場面においては、経営者の将来に対する認識を確認し、金融機関としてのスタンスや考え方を直接対面でしっかりコミュニケーションした上で対応すべきである。

しかし、在宅勤務やリモートワークが推奨され顧客接点が限られる中で、その対応をしようとしても時間的に限界がある。

結果として、優先順位をつけて対応せざるを得ない状況が続いており、本来あるべき全体の見極めのスピードから考えると、企業の見極めが遅れがちになっているものと推察される。

③メガバンクと地方のスピード感に格差

最後に、メガバンクと地方金融機関における役割や立場の違いによって、対応のスピード感に対する格差が生まれているのではないかと考えている。

比較的メガバンクは上述するような状況がありながらも、徐々に先行して重要度の高い企業から徐々に見極めが始まりつつあるとの認識である。

しかしながら、地方金融機関はまだまだその動きが鈍い。

地域金融機関が担っている役割のひとつとして、地域経済・地域雇用を守る使命を帯びている。それ故に、一企業の構造改革の影響が、その地域へ大きな影響を与えかねないことから、慎重になっているものではないかと考えられる。

「見極め」は、2021年度後半から

これらの理由から、足元において金融機関が融資先企業の見極めについて先延ばしになっていると感じている。

一方、先述した通りこの状況は経済合理性を踏まえると、いつまでも続くはずもない。

すでに、各金融機関が緊急対応で貸し出せる金額枠の上限に達している企業も多数存在する。それが金融行政の大きな問題になりつつある状況を踏まえると、(ワクチン効果も含め、第三波が落ち着いてくる事を前提に)2021年度後半くらいから、「見極め」が始まってくるのではないかと私は予想している。

不良債権は地銀の死活問題

特に昨今の低金利により地銀の財務体力が落ちている中で、不良債権を増加させる事は地銀にとっても死活問題に発展しかねない。

ここで改めて本稿のタイトルにある「倒産状況」とは、まさに金融機関が融資対象先企業の「見極め」をどう考えるかによって変動するものであり、今まで述べてきた状況が、まさに2020年の倒産件数が2000年以降の最低水準であることの要因となっていると考えられる。

2021年度後半ごろから、潜在的な再生案件は急増する

一方、「特例リスケ計画策定支援」の数値に表れている通り、潜在的な再生案件は急増しており、このコロナ特例融資の出口戦略の検討と共に顕在化する。それが、2021年度後半くらいから急激に増えてくるのではないかという事が、現時点でのメインシナリオでないかと私は考えている。

コメントが送信されました。