読了目安:8分

「コロナ第3波」におけるファイナンス方策 ~特例リスケと出口戦略~

新型コロナウイルス感染第3波の到来により2021年1月中旬までに、11都府県で「緊急事態宣言」が発出された。多くの事業者において、損益や資金繰りがより厳しくなり、企業存続すら危ぶまれる事態すら推察される。このような場合、外的環境の好転を待つのではなく、損益・資金計画を保守的に見通し、ビジネスモデルの変革、財務戦略(追加調達手段)の立案推進が求められる。この記事では、コロナ禍においてこそ採り得るファイナンス方策について、「将来生き残りを展望する」ための方策を考察したい。

リスクシナリオの設定、保守的な売上高・損益の予測が第一歩

コロナ禍の影響が当面継続するとの想定のもと、特に資金繰りが逼迫状況にある事業者においては、リスクシナリオの設定、業績の将来予測が改めて重要となる。

そのためにも、改めてコロナ影響後の損益実績推移を把握分析することとなる。まずは売上高について、前年同月比での減少幅が大きい場合は、特に月次での実績推移を並べ、影響度合いを確かめることが、将来予測の第一歩となる。

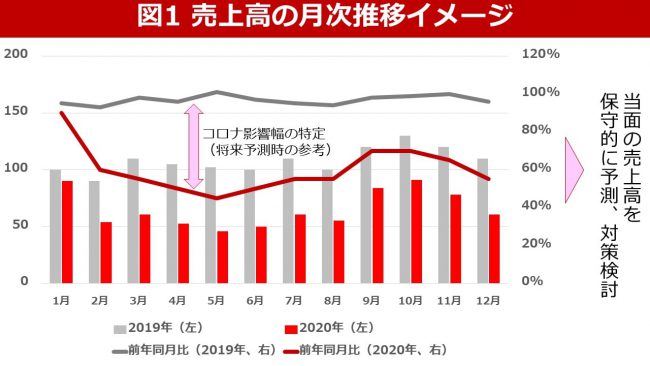

上記の図1は、コロナ禍における売上高の月次推移をイメージしたものである。

2020年4-5月における1回目の緊急事態宣言時など、数カ月での減収影響度に基づき、コロナ影響が暫く継続する前提のもと、エリア・店舗別や数量×単価などセグメント分解も行いつつ、当面の売上高を保守的に予測することが必要となる。

そのうえで、コスト構造分析に基づき損益・資金繰り予測も行い、赤字幅や資金繰り上のマイナス幅を定量把握する(いつまでに幾ら足りなくなる)こと、ひいては調達が必要となる金額を見定めるべきだ。

補助金制度の拡充 ~「中小企業等事業再構築促進事業」とは~

次にファイナンスについて、コロナ関連での制度としては、雇用助成金制度、コロナ緊急融資や資本性劣後ローンなど、官民から数多くの制度・施策が打ち出されており、既に利用されている事業者も多いと思われる。

ここでは以下、補助金制度のうち、現在検討が進められている「中小企業等事業再構築促進事業」をご紹介する。

2020年12月末、経済産業省中小企業庁より、「事業再構築補助金」の制度が公表された。その制度概要は以下の通りである。

1 制度の対象

1 申請前の直近6ケ月間のうち、任意の3カ月の合計売上高が、コロナ以前の同3カ月の合計売上高と比較して10%以上減少している中小企業等

2 事業計画を認定支援期間や金融機関と策定し、一体となって事業再構築に取り組む中小企業等

3 補助事業終了後3~5年で付加価値額の年率平均3.0~5.0%以上増加、又は従業員1人当たり付加価値額の年率平均3.0~5.0%以上増加の達成

2 補助制度概要(中小企業の場合)

1 補助金:通常枠100万円~6,000万円、卒業枠6,000万円超~1億円

2 補助率:2/3

2021年1月初旬時点では、「令和2年度第3次補正予算案」としての成立前段階であるが、これを機に、例えばネット販売事業や省力化・非接触化へのシステム・インフラ投資など、コロナ対応力強化に向けた使途をあわせて検討していくことが事業目的として想定されていることを特筆したい。

一方で資金繰りの観点からは、補助金等だけでは不十分で、借入返済のリスケ状態を余儀なくされている事業者が増加傾向にある。

「特例リスケ」の出口戦略

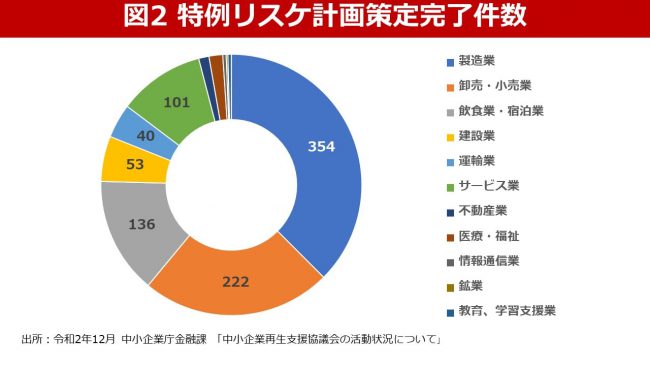

2020年4月に中小企業再生支援協議会にて「特例リスケ計画」の策定支援事業が開始され、以降、多数の中小企業において当該事業に基づく利用申請が為されている。

2020(令和2)年度第2四半期(7~9月)においては、特例リスケ計画策定支援を完了した件数は944件、前年同期における再生計画の策定支援先件数203件と比較しても、4倍以上という相当な申込件数であった。

当該事業の活用は通常、原則全ての取引金融機関に対して元金返済猶予の要請を実施。1年間の新型コロナウイルス感染症特例リスケジュール計画を策定するものである。

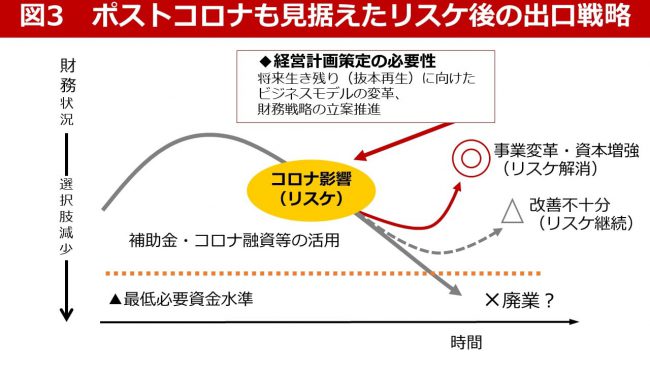

早期に計画策定・猶予を得た事業者においては、そろそろリスケ期間の満了が迫りつつあるところ、いわゆる「出口戦略」が課題となる。

その際に改めて必要重要なのが、経営計画の策定となる。

特例リスケ制度では簡易的な資金繰り等の計画で済ませていたケースが多いものと思われるが、コロナ第3波が猛威を振るうような状況下、リスケ(の継続)だけでは資金繰りに余裕はなく、更なる対策も必要となろう。

なお、この特例リスケ制度は中小企業を対象としているが、当該制度(企業規模)に限らず、リスケ状態にある事業者はコロナ禍で相当に増えているのが実務上の実感である。このような状況下では、同様の対応が取引金融機関などステークホルダーから求められる。

外部環境の好転を期待せず、「自分の身は自分で守る」

外部環境としては、支援制度の更なる拡充・延長や、ワクチン開発等によるコロナ沈静化が見込まれるかもしれない。

だが大事なのは、「自分の身は自分で守る」意識のもと、もう暫くは外的環境の好転をあまり期待せず、保守的に損益・資金計画を見通したうえで、ビジネスモデルの変革、財務戦略(追加調達手段)の立案推進が望まれる。

資本増強手段の模索

前述した補助金や借入リスケ対応に加えて、赤字損益状態が続く企業においては、デットファイナンスの安定調達(取引金融機関とのリレーション維持)のためにも、自己資本の毀損への対応、即ち資本増強も経営課題となる。

筆者における昨今の実務経験上、多くの経営不振企業においては、新たなスポンサー候補を闇雲に探索するというよりも、既存の主要取引先などステークホルダーに対する支援要請を試みるケースが多いように感じる。

足元を見られないために

厳しい状況ではあるが、弱者としての単なる支援要請では相手に足元を見られ、期待する支援検討を得られない。

合理化等の自助努力は当然のこと、自社における強み、相手先目線での(潜在的な)魅力を再確認のうえ、投資・支援の意義を見出していただく働きかけが重要ではないか。

なお、広義での資本増強策として、「みなし自己資本」にはなるが、主要取引金融機関によるDDS(デット・デット・スワップ)や資本性劣後ローンの検討も選択肢となる。

1月19日には、金融庁等より政府系・民間金融機関等に対して、「新型コロナウイルス感染症の影響拡大を踏まえた資金繰り支援等について」の要請が為された。詳細は割愛するが、「資本性劣後ローンの積極的な実施・活用」について、最大限の配慮が要請されている。

また、既往債務の条件変更時において、経営改善計画書や資金繰り等の徴求を省略する等の運用についても言及されているが、計画書等の提出の要否と事業改革や資金繰り対策の実質的な(再)検討は別、と解釈している。

ステークホルダーとの対話も活路

リモートワーク・会食自粛が恒常化しつつあるなか、関係者との対話機会が減り、ひいては情報取得・初動の遅れが懸念される。「諦めない」事業者においては、外部環境の悪化を言い訳にせず、官公庁・取引金融機関・株主・主要取引先等ステークホルダーからの情報収集・支援も得て、ポストコロナに向けた出口戦略を早期具体的に模索していくことを望みたい。

コメントが送信されました。