読了目安:10分

コロナ禍を契機に 中小企業へのガバナンスを是正せよ

新型コロナウイルスの感染拡大の影響で資金繰りが悪化し、倒産に追い込まれる中小企業が急増している。「非常時」は金融機関も目下は緊急融資の対応に追われ、企業のガバナンスや事業・財務の本質的な問題解決が後回しにされがちだ。コロナ禍での支援を通じて、中小企業とどう対峙すべきか、改めて考察したい。

資金繰り確保に忙殺される日々

コロナ禍の発生を受け、2020年3月6日には金融庁から、「既往債務の元本・金利を含めた返済猶予等の条件変更について、迅速かつ柔軟に対応すること」との麻生太郎金融担当大臣の談話が公表され、既往債務の返済リスケジュールへの柔軟な対応が求められている。

加えて中小企業に対しては、日本政策金融公庫や商工組合中央金庫による「新型コロナウイルス感染症特別貸付」制度や、各都道府県の信用保証協会による「セーフティネット保証」制度等を活用した新規融資、その他税金(国税、事業税・固定資産税等の地方税)・社会保険料の換価の猶予(1年以内)、雇用調整助成金の特例措置の拡大等、様々な資金繰り支援策が矢継ぎ早に打ち出されている。

足元の資金水準が脆弱な再生企業では、資金繰りの早急な精査を行いつつ、不要不急のコスト削減等を中心とした諸施策を検討・迅速に実施しなければならない。それと共に、前述の資金繰り支援策の活用に向けた準備・手続きを含め、目下は極めて慌ただしい状況が続くものと推察される。

しかし、重要なのは「緊急支援」により企業の当座の資金繰り破綻を回避することだけではない。つかの間の猶予を与えられたに過ぎない時間軸の中で、いかに早くコロナ禍以前からの窮境状況から脱却するか、という点である。

本質的な建て直しが、後回しに

過去を振り返ってみると、2008年にリーマン・ショックが発生した後、2009年12月に施行された中小企業金融円滑化法(以下、金融円滑化法)により、金融機関は中小企業に対する円滑な資金供給や貸付条件の変更等に努めるべき、との指針が示され、資金繰りに窮した中小企業への元本返済猶予等の金融支援が幅広く行われてきた。

その後、2011年3月には東日本大震災が発生し、2012年度以降の元本返済猶予の件数は一段と増加した。

もちろん、かかる取組により、数多くの中小企業が資金繰り破綻を免れ、事業及び雇用が維持されてきたことは言うまでもない。

しかし、元本返済猶予が継続される一方、事業・財務の建て直しが思うように進まないケースも多く見受けられる。

中には、金融支援なくして事業存続が困難な状況のまま、相当に長期間を経過し、仰々しい言い方をすれば「ゾンビ企業」になってしまっていることも多い。

多くの企業は、窮境に陥った要因を的確に捉え、それを除去すべく不採算取引の解消や原価・販売管理費等のコスト削減、営業強化による収益改善等、必死に自助努力施策は進めてはいる。一方で、人材難や設備老朽化・投資への制約、脆弱な資金水準等、自社内での経営資源の限界によって、抜本的な業績改善にまで至っていないケースもある。それどころか、自助努力施策への取組自体が十分になされず、当然の結果として業績が改善されないケースも散見される。

中小企業の再生を妨げるガバナンス(=経営者)の問題

筆者の経験上、自助努力への取組が不十分な中小企業は、ガバナンス面に重要な問題を抱えているケースが多い。

特に、中小企業の多くは未だオーナー企業であり、株主=経営者という構図となっている。上場会社や株主が分散された非オーナー企業であれば相応に期待される株主ガバナンスは当然に発揮されづらい。

加えて、オーナー経営者と従業員との間のパワーバランス・主従関係は明確である中、従業員がオーナー経営者に対してモノを申し、ガバナンスを働かせるというのは至難の業だ。

では、金融機関によるデッド・ガバナンスはどうか。業績・財務内容が優良な企業はともかく、窮境に陥り元本返済猶予等の金融支援を受けている再生企業に対しては、デッド・ガバナンスが有効に機能し、自助努力施策への一層の取組も期待されるところだ。

しかし、実際には金融支援に加え、「メインバンクも我々を容易に見放すことはできまい」という過度な甘えや期待が生まれがちである。経営者側の切迫感や危機意識が醸成されず、結果としてデッド・ガバナンスが十分機能していないケースも多く見られる。

中小企業再生へのハードルは、既に高い

今般のコロナ禍以前において、元本返済猶予を受けた中小企業が自助努力のみで事業再生を果たすのは、既に難易度の高い状況となっている。

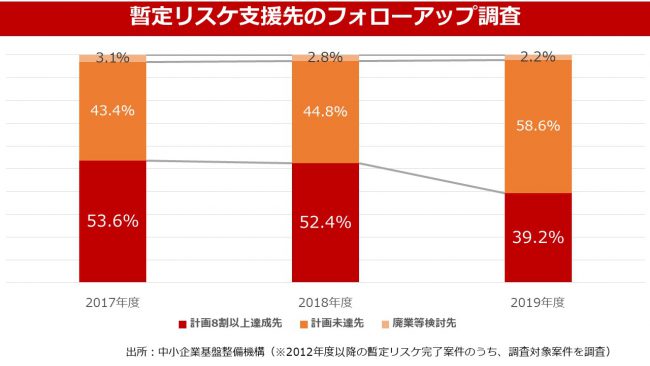

それが示すかのように、中小企業再生支援全国本部による暫定リスケ(=元本返済猶予を受けた)企業のフォローアップ結果によれば、計画未達(=売上高等及び当期利益が再生計画に比して8割以上確保できていない)企業の割合は2018年度が44.8%であったのに対し、2019年度は実に58.6%にまで急増している。

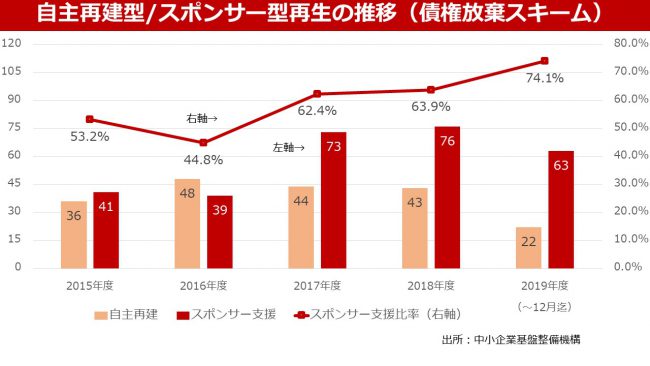

また、元本返済猶予に比して更に抜本的な金融支援となる債権放棄スキームを含む事業再生案件では、経営主体の変更を伴う「スポンサー型」の再生計画を策定する割合が、2019年度(~12月迄)では実に全体の7割超にまで達した。

金融機関側も、現経営体制による自助努力だけでは再度窮境に陥り経営破綻を迎える懸念が拭えず、債権放棄には応諾し難い、と判断するケースが増えていることが伺える。

危機下こそ、企業(=経営者)へのシビアな見極めが重要

資金需要の低迷に喘いでいた金融機関にとって、「手許資金を厚くしておきたい」という目的での優良顧客からの依頼等、相対的に低リスクの融資残高の増加も見込める。

一方で、コロナ禍の収束も不透明な中にあって、金融機関にとっては不良債権化に伴い信用コストを更に上昇させる懸念もある。

未曾有の危機に瀕している状況下でもあり、道義的に支援を拒絶する理由は見出しづらいが、再生企業を含む「懸念先」への緊急融資に対しては、一層シビアな目線を持ちつつ対応すべきと思われる。

中小企業、とりわけオーナー企業では、経営者が事業再生の成否を大きく左右するが、危機状況下ほど、経営者としての資質がより露わになるものだ。中でも「責任感」の有無は十分に見極めなければならない。

「こんな未曾有の事態が起こったのだから仕方ない」「ウチだけでなくどの会社も厳しい」など、自身に一切責任はないと言わんばかりで、平然と金融機関に支援を要請する経営者も目に付く。ただ、今般のように会社に生じる不測の事態を含め、経営者が会社に係る全責任を負うのは当然だ。加えて、危機状況下での経営者の言動・振舞いには、平時にも増して社内外から一層厳しい目線が注がれる。

例えば、支援を要請するにあたり、自らの身を切るコスト削減(=役員報酬等)や私財投入を実施しているか。その他コスト削減や各種繰延等の資金工面策も、決して財務・経理担当等に任せきりにせず、経営者自らが率先して協議・検討しているか。従業員の不安を取り除き、士気を下げないための十分なコミュニケーションを取っているか。仕入先・顧客の懸念を払拭すべく、タイムリーな情報発信を行っているかなど、経営者として必要な「責任感」は、こうした一連の対応からも、十分に推し量ることができるだろう。

コロナ禍を機に、平時のガバナンスの是正を

コロナ禍での緊急支援に多く接する中、改めて痛切に感じるのは、平時からのデッド・ガバナンスの重要性だ。

正常先や、経営不振ではあっても金融機関からの折り返し融資等により、資金繰りが維持されている融資先などは、要注意先であっても、平時は営業店が主にコミュニケーションを取っている。営業店としては、融資先との関係を悪化させたくないとの意向が強いがために、実態把握が不十分ながらも資料徴求は最低限度に留めるなど、企業(=経営者)>金融機関というパワーバランスが出来上がっているケースが大半だ。

そのような中にあって、緊急融資や返済猶予の要請に対して資金繰り表の提出を求めると、資金繰りの精度が低い、或いは作成前提の理解が不十分なため、判断ができないという状況に初めて直面してしまう。そこで慌てて経営者に、外部専門家による精緻化や検証を要請するものの、普段からの企業(=経営者)>金融機関という関係が仇となり、金融機関側の要請には容易に応じない。

一方で、目先の信用コストの観点からも、資金繰り破綻だけは回避せざるを得ず、十分な検証も出来ないままに、金融機関が半ば根負けするような形で融資や返済猶予に踏み切らざるを得ないケースも多い。しかし、このような支援を続ける限り、コロナ禍を経て、新たな「ゾンビ企業」が生まれてしまうであろう。

まとめ

金融機関としては、この危機対応を契機に、不十分な実態把握を改め、経営者との対等なコミュニケーションを増やさなければならない。コミュニケーションと言っても、決して差し障りのない話に留まることなく、従前の経営手法を見直す必要はないのか、不退転の「覚悟」で再建に取り組む意欲があるのかという点を粘り強く問いかけ、冷静かつ客観的に自主再建への期待値を見極めるべきだ。

そのためにも、金融機関内の営業・審査部門の連携体制を、早急に見直す必要があるだろう。具体的には、審査部門の体制・カバレッジ拡充や、営業店による審査部門への情報共有・報告体制の強化などを通じて、両部門が連携し実態把握を進めると共に、経営者との歪んだパワーバランスの是正に取り組まなければならない。

コメントが送信されました。