読了目安:8分

時価総額「200兆円」倶楽部:GAMAの成長力と収益性は未だ衰えず

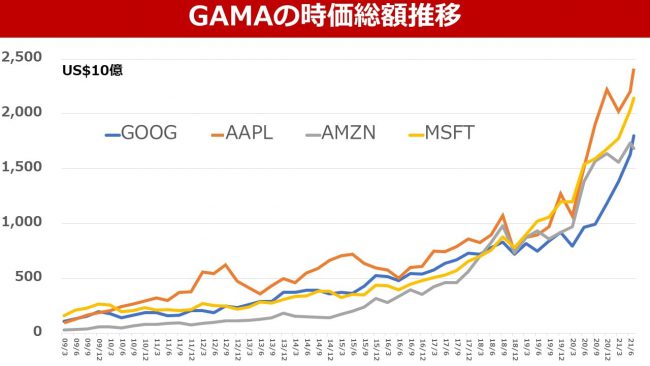

IT業界を牽引してきたプラットフォーマー4社の時価総額が、合計US$8兆となった。Apple(AAPL)、Microsoft(MSFT)、Alphabet(GOOG)、Amazon(AMZN)ともに、日本円ベースではほぼ4社とも200兆円倶楽部入りをしている。

プラットフォーマーの決算を検証 時価総額200兆円超え

2021/4-6月期決算発表が本格化している。コロナ問題が本格化し大きな影響を受けた2020/4-6期と比較し大幅増益が達成され、4-5月の決算発表時点で公表した想定を上回る企業は、主に製造業で続出している印象だ。世界的にはデルタ株の感染増加や、地域間での差はあるもののワクチン接種も進んでおり、アフターコロナにおける経済成長やビジネスモデル転換が顕在化し始めているものと推測される。

2021年7月27日に発表されたAlphabet(以下GOOG)、Microsoft(以下MSFT)の決算は、売上高の伸び・収益性ともに事前の予想を上回り印象的なものであった。改めて2010年以降のIT業界をけん引してきたプラットフォーマーがアフターコロナ環境でどのような決算なのか、またリーマンショック以降の成長は、売上高・収益性・時価総額でみてどうなのか?その後決算が発表されたApple(以降AAPL)、Amazon(以降AMZN)を加え検証してみた。

ちなみに直近4社の時価総額は、AAPLがUS$2.4兆、MSFTがUS$2.1兆、GOOGがUS$1.8兆、AMZNがUS$1.7兆と4社合計でUS$8兆となり、日本円ベースではほぼ4社とも200兆円倶楽部入りをしている。

※一般的にIT大手5社はGAFAMと呼ばれるが、facebookは2021年6月に時価総額US$1兆を超えたばかりである。

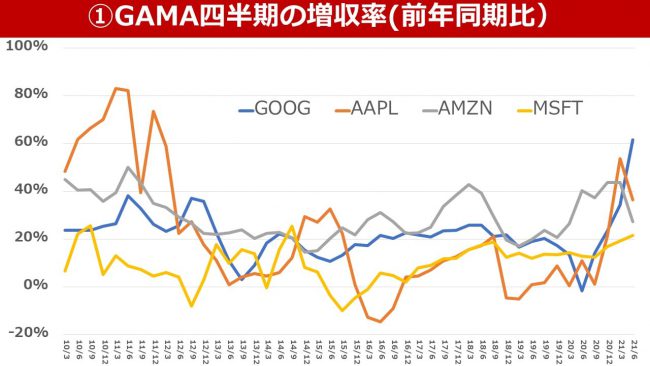

増収率の拡大続く

まず売上高でみると、コロナ禍でややビジネスモデルの異なる4社間での差が2020/1Q-3Qに見られたものの、結果としてのトレンドに変化は見られない。リーマンショック以降の2009~2019年における売上高成長率は、GOOGが21%、AAPLが19%、AMZNが28%、MSFTが9%。これに対して、2020年の増収率はAMZNを除き大きく低下したものの、2021年明け以降の増収率は、拡大しており、過去の成長トレンドを凌駕しつつある。

2009年以降、4社計で年率20%拡大した売上高は、11年間で6.6倍・2020年には1兆ドルを突破。ただし規模が拡大しても成長率の減速がみられない。トップラインの成長維持には、M&Aを含む投資によりエコシステムの強化・拡大や、新たなビジネスモデルの拡充を進めているためとの印象が強い。特にMSFTは、2017年以降の成長が再加速しており、ビジネスモデル転換が成長に寄与している。

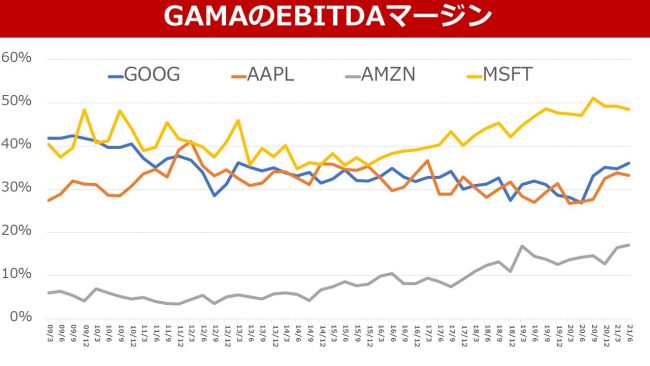

EBITDAマージンも高水準

続いて、収益性の指標としてEBITDAマージン(売上高に占めるEBITDAの割合)をみると、MSFTがビジネスモデル転換により50%前後の水準まで上昇。AMZNがビジネスモデルの一部回収期に入り15%前後までようやく上昇、AAPLは30%強を維持、GOOGがリーマンショック後低下したが35%前後を維持と、維持~上昇と見て取れる。変化・競争の激しいIT業界において、規模が拡大してもトップラインの成長を維持しつつ、収益性を維持~向上させているのは、凄まじい。ちなみに4社合計のEBITDAは2020年で約30兆円(US$271Bn)、EBITDAマージンは26.7%に達している。

また、このEBITDAマージンは、4社でUS$103Bn以上のR&D費用(一部コンテンツ制作等を含む:GOOGでUS$27.6Bn、MSFTでUS$19.3Bn、AAPLでUS$18.8Bn、AMZNでUS$37.7Bn)を吸収した後のレベルであることも忘れてはならない。この巨額のR&D投資が成長率を維持する一つの重要なポイントであろう。ちなみにEBITDAにR&Dを加えた数値は、売上高に対し36.1%となる。

競い合うように拡大する4社の時価総額

これら4社で最も話題となる時価総額は、4社間でデットヒートを繰り広げているが、現在はAAPL>MSFT>GOOG>AMZNの順だ。AAPLは18年にUS$1兆を突破し、昨年US$2兆を突破した。MSFTはそれを追う形で今年US$2兆を突破。GOOG・AMZNともにその後を急追しており、トレンドから、トップラインの成長性(年率20%)、収益性を維持できれば、円ベースで200兆円倶楽部に入る可能性が濃厚だ。

これら4社の成長と収益性を阻害するような競合の台頭や経済情勢の変化は現在想定しづらく、成長率・収益性ともに当面の間は維持される公算が高く、さらに時価総額が拡大する可能性があるだろう。

時価総額拡大を検証

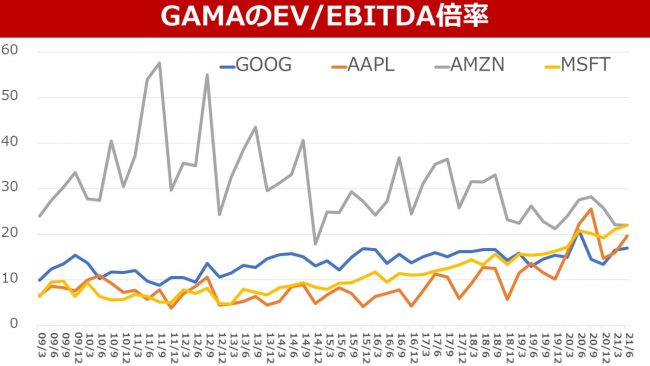

▲(注)該当する四半期のEBITDAを4倍し、期末のEVと比較した

では時価総額の拡大は、バブル的・プレミアム的なマルチプル付加によるものなのか、実際の収,益拡大に沿った拡大なのか、を見るため、4社のEV/EBITDA倍率をみると、上図の通りとなっている。

リーマンショック以降2015年頃まで、AAPLとMSFTはEV/EBITDAで10倍以下と、どちらかといえば成長の限界を前提としたレベルにあった。AMZNは先行的投資負担が重く収益がほとんど出ていない(収益を出すことを重視していない)時期であったこともあり、マルチプルは高かったが、2015年頃から状況は変化。足元は4社ともに20倍前後のマルチプル水準となっており、興味深い。

2015年からの個別企業動きも、GOOG・AMZNがほぼ横ばい、AAPLとMSFTが上昇方向とやや異なっている。この背景は、現在国内資本市場でも注目されている総還元性向に対するアクションの異なりではないか。

自社株買いでMultiple上昇

AAPLのキャッシュフロー表で「Repurchase of common stock」を見ると、2019年US$67B、2020年US$72Bnが計上されている。これは、営業キャッシュフローの90~95%に相当する。今後も継続してUS$80Bn/年程度の自社株取得を継続すると予想されており、キャッシュポジション・自己資本の縮小=WACC(加重平均資本コスト)低下とMultipleの上昇に寄与している。

結果として企業価値・時価総額の増加につながっているものと推測される。

MSFTは、「Common Stock repurchased」として、2019年US$20Bn、2020年US$23bn。ビジネスモデル上、MSFTは設備投資が大きいため、規模はAPPLほどではないが、両社ともに中期的にも多額の自社株取得を想定されており、結果としてのマルチプル上昇に繋げている印象が強い。

資本市場に向けた積極的アクションを

高い売上高成長を維持し、収益性を維持~向上させる、絵にかいたような成長企業を具現化してきた200兆円倶楽部4社は、アフターコロナにおいてさらに成長ポテンシャルを高めている印象がある。また収益だけでなく企業価値の継続的拡大を意図し、総還元性向を高めるなど、資本市場向けのアクションも巨額かつ積極的だ。

日本でも多くの企業が「成長」という単語を使うが、「企業が該当する業界において自社がどのステージにあるのか」「成長とは何を成長させるのか」「どの程度のCAGRが達成できれば成長なのか」「成長へ向けて十分な戦略構築やR&D投資を行っているのか」などが整理され、具体的なアクションに繋げている企業は未だ少数との印象がある。200兆円倶楽部は別格としても、戦略や在り方に関しては、参考になる部分もあると感じた。

コメントが送信されました。