読了目安:10分

ソニーグループ テクノロジー主導の成長へ、新たなチャレンジ①

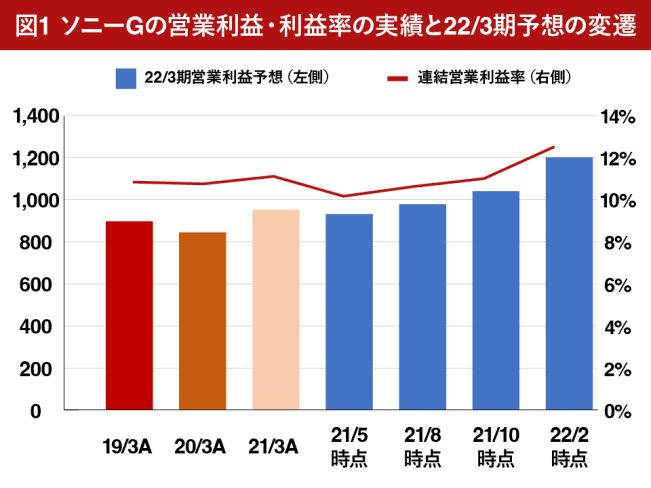

ソニーグループの業績回復は、他の電機大手を大きく凌駕し、22/3期連結営業利益は1兆2000億円へ上方修正された。21年度営業利益予想は期初の減益予想が、3回の上方修正を経て、大幅な増益となる見込みだ。今回①は、22/3期業績の動き~電機大手5社と比較したヒストリカルトレンドと当面の見方について考察したい。

ソニーグループは既にエレクトロニクス企業ではない

「ソニーグループは既にエレクトロニクス企業ではない」との指摘は、利益構成を見れば明らかで、G&NS(Game and Network Service)や音楽事業が稼ぎ頭で有り、エンタテインメントやコンテンツに重きを置き、近年の業績拡大・成長の牽引と評価されてきた。

ただしEP&S(Electronics Products & Solutions)とI&SS(Imaging and Sensing Solutions)をノスタルジックなエレクロニクス事業とした場合、2つのセグメントを単純合算した22/3期業績予想は、売上高3兆4300億円(前期比11.3%増、期初予想3兆3900億円)・営業利益3600億円(同31.5%増、同2880億円)・売上高営業利益率10.5%(前期8.9%。期初予想8.5%)と、2桁成長×2桁営業利益率×大幅上方修正、を実現する見込みだ。売上高の規模感は、富士通・東芝・キヤノン並みで、収益性はこれらを大きく上回る。

ソニーグループは事業ポートフォリオの改革を断行

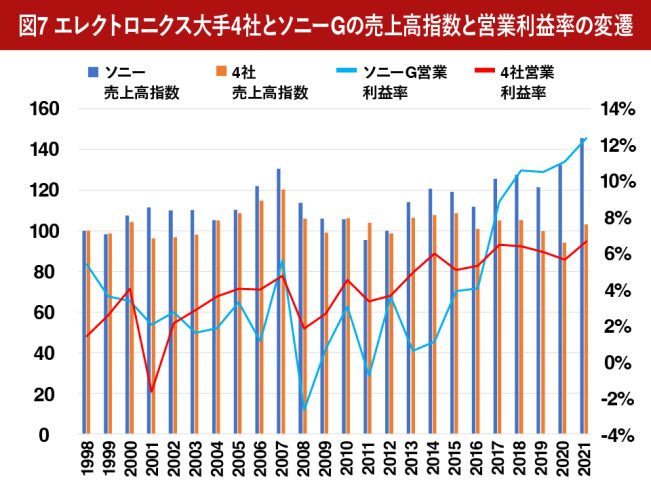

ソニーグループの経営危機期(2008~2012年)以降の売上高・営業利益率・1人当り売上高を見ると、事業構造(人員・ビジネスモデル転換・拠点統廃合他)・事業ポートフォリオ(赤字事業撤収・売却)の規律をもった改革を断行し、全事業での収益性向上(2012~2018年)⇒高収益フォーカス事業でのトップラインの拡大×利益率のさらなる上昇(2018~2022年)へと、大きく変化した。

エンタテインメント/IP、新テクノロジーに注力

2016年頃、健全な経営体制構築に確信を持ったソニーグループ・マネジメントは、長期的な成長を実現するために、エンタテインメント/IP関連領域における積極的M&Aとともに、AI/ロボティックス/センシング/VR等などの新テクノロジー領域に対し、自社開発を中心に、オープンイノベーション/CVC等を活用し、開発や投資を加速させていると感じている。

このアクションは、全ステークホルダーに対するポジティブなメッセージとして発信され、多くの新しい世代に対しての新たなブランディングとなっている印象が強い。

こうした動きは、再定義されたSony’s Purpose 「クリエイティビティとテクノロジーの力で、世界を感動で満たす」& Values「夢と好奇心から、未来を拓く」を共通の価値観として、新たに積極的なグローバル・イノベーターとしてポジション獲得への挑戦、と感じる。

ソニーグループ、3回に及ぶ上方修正

ソニーグループは22/3期において、三度にわたる業績予想の上方修正を行った。

当初の減益予想から、営業利益率10%超えを見込むようになるまでの背景を解説する。

22/3期連結営業利益は1兆2000億円、3回目の上方修正

2021年4月、ソニーグループの発表した連結営業利益は9553億円とあと一歩1兆円の大台には届かなかったが、過去最高を大きく更新。調整前/調整後ともに営業利益率は10%を突破し、業績の本格的な成長を再認識させるレベルとなった。

同時に発表した22/3期営業利益予想は9300億円と減益を予想。営業利益率も10%以下に低下する見込みとなり、循環的にソニーグループの業績はピークアウトと指摘する声もあった。

3ヵ月後、コロナ影響が再び盛り上がり、半導体不足や物流・生産拠点の稼働問題など収益に対するマイナス要因が顕在化する中、第1四半期発表時点で営業利益を9800億円へ上方修正した。

さらにエネルギーや素材価格上昇が本格化する中で、第2四半期発表時(10月)には1兆400億円へ上方修正。22年に入り第3四半期発表時点で1兆2000億円の予想へ修正された。

現在時点では、営業利益額・率とも連続で大幅に過去最高を更新する見込みだ(2022年2月末以降のロシア―ウクライナ問題等地政学的リスク顕在化は織り込んでいない)。

上方修正は金融を除く全セグメントにわたる

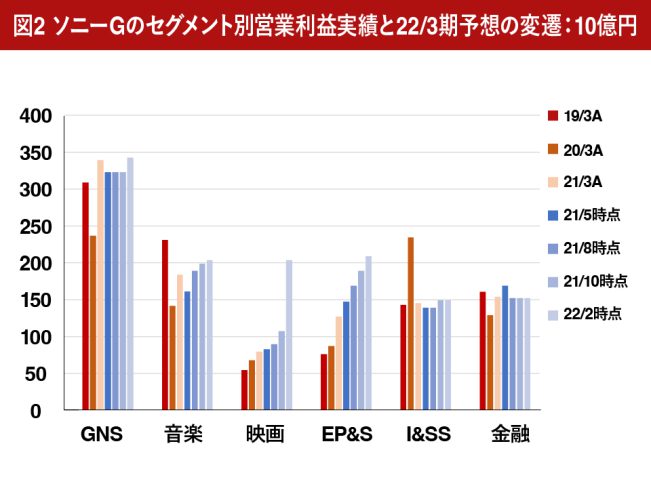

セグメント毎での利益を過去3期間時系列及び22/3期予想を比較してみると、金融セグメントを除く全セグメントが上方修正・前期比増益と予想されている。

期初は、G&NS(Game and Network Service)・音楽・I&SSが減益予想だったが、増益へと順次修正。また映画とEP&Sは、大幅な増益・上方修正となり、全体の修正を牽引し

た。映画に関しては、一過性のプラス要因(702億円の一部事業譲渡益)を含むが、これを除いても劇場公開作品のヒットが奏功した。

EP&Sが大きく貢献

ここで注目すべきことは、ソニーグループの一過性要因を除く上方修正・前期比増益の最大貢献セグメントが、EP&Sであることだ。

EP&Sは、同業他社が半導体不足や原材料価格上昇で苦戦する中、商品構成の革新やオペレーションコストの削減により大きく利益率・利益額ともに拡大している。

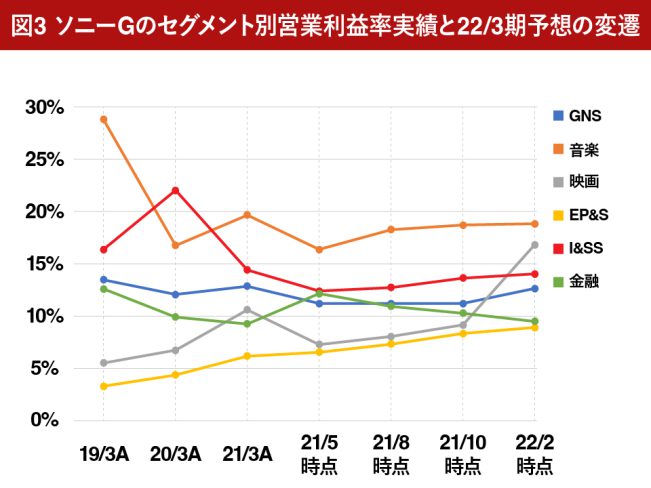

セグメント毎で利益率の動きを見ると、一過性の要因(19/3期音楽、22/3期映画など)や短期的需給逼迫期(19/3期~20/3期I&SS)などの影響を受けているものの、全体では上昇をしている。かつ、最も利益率が低かったEP&Sでも10%に近づいている。EP&Sは営業利益率では主要セグメント中最も低いが、投下資本は少額でソニーグループがKPIとしているROICでは21/3期21.7%とG&NS(47.5%)に次ぐレベルで、音楽・映画等を大きく上回る。

大手5社との比較

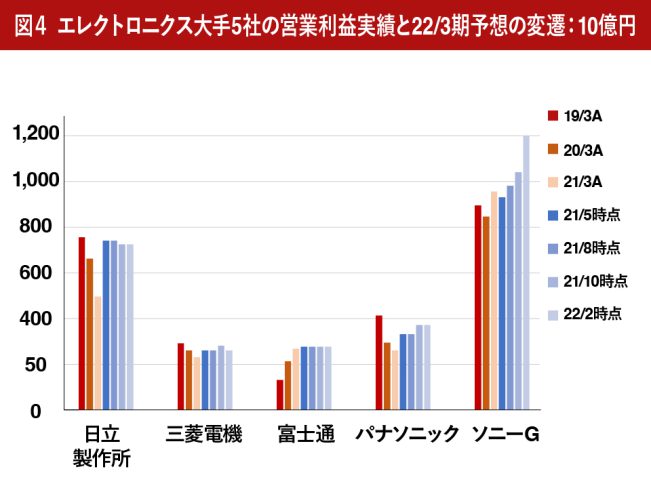

エレクトロニクス大手5社(日立、三菱電機、富士通、パナソニック、ソニーグループ)間で業績を比較すると、2022年1月末~2月中旬にかけた第3四半期発表時、コロナ影響・半導体不足等による生産・出荷面での計画未達と、原材料高等の影響により、中間決算時の予測に対して実質下方修正の印象で、ソニーグループとは対照的である。

1.電機大手5社中はコストアップで下方修正が過半

ソニーグループを含むエレクトロニクス大手5社の22/3期業績予想の動きを、過去3期間とともに見てみよう。

5社計22/3期営業利益は現時点会社予想で2兆8280億円と21/3期比で28%増加する見込みで、5月時点予想(2兆5350億円)からは2930億円の上方修正となっている。

企業別でみるとソニーグループ上方修正額が2700億円と5社合計値の大半を占める。

一過性利益を除くと、昨年5月時点予想からは、日立製作所・三菱電機・パナソニックの3社が程度の差はあるが下方修正となっており、動きが異なる。

2.電機業界は利益率上昇だけで成長とはならないリスク

既に大手5社は、主要収益源やビジネスモデルが異なり、横並びでの比較が適切かどうかの議論はある。

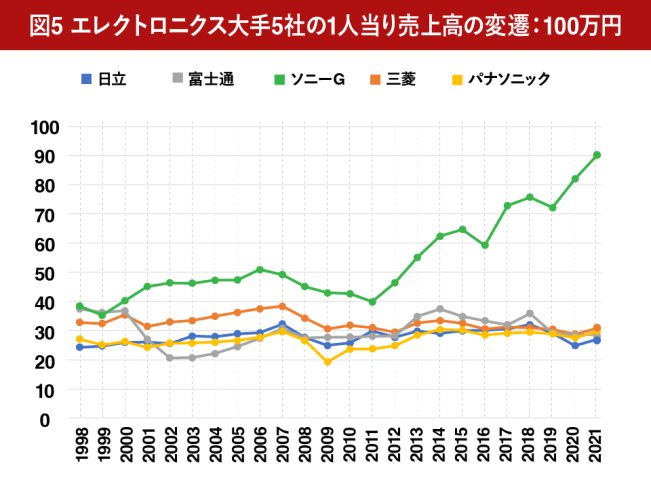

ただし経営危機以降、ソニーグループの実行したマネジメント・構造・事業ポートフォリオ改革と戦略投資の顕在化による新たな成長の実現は、実際に奏功し、収益の大幅なレベルアップとともに、デジタル化/コロナ禍など事業環境の激変で顕在化する事業リスクへの耐性強化につながっているものと推測される。1人当り売上高はビジネスモデルの転換を見る上で一つの指標となり得ると考えるが、業績回復が顕著となった時期からソニーグループは急速に向上している。

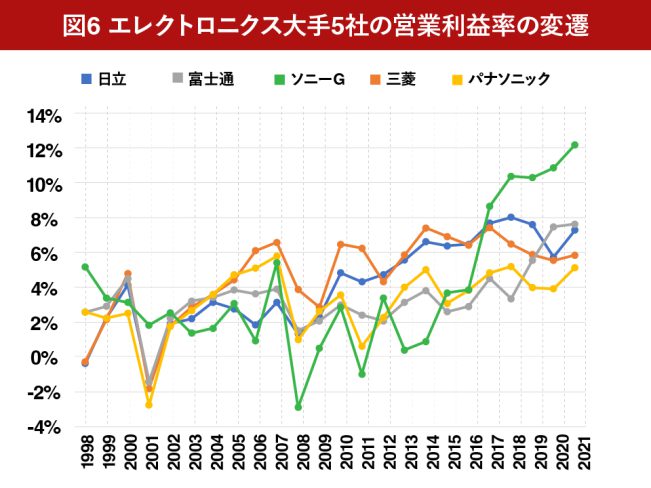

売上営業利益率で10%を突破することは、少なくとも90年代以降、過去の大手エレクトロニクスではレアケースだった。今回は12月決算のため比較対象とはしなかったが、02年~11年に、PPC/LBPなどの独自技術をもってプリンティング業界で新ビジネスモデル構築と圧倒的なポジション獲得に成功したキヤノンのみである。

今回対象としたソニーグループ以外の4社も、6~8%程度まで上昇した後、マクロ要因を含む影響により、結果として循環的な動きとなってしまっている。

コロナ問題以降、急速に進むネットワーク/デジタル化、社会的ニーズの高まる脱二酸化炭素化、などに加え、現在インフレ・リスクが急速に高まっている。2022/3期業績の動きをみると、これらの環境変化に対し大手エレクトロニクス5社が十分な耐性を持っているとは言い切れず、2023/3期は相当規模の減益を想定せざるを得ない印象がある。

成長にはビジネスモデル変換が不可欠

ソニーグループ以外の4社が、過去10年をかけて実施してきた構造改革・事業ポートフォリオ改革により、2008~2012年のような経営危機に再びなるとは全く考えていない。

ただし2020年代に「規律ある高収益性と財務体質を持った成長企業」へと転身できるかどうかは、更なるビジネスモデルの転換に加え、選択=フォーカスが進んだ事業ポートフォリオで、過去30年以上なされていないトップラインの成長をいかに果たすか、がポイントとなろう。

改革へチャレンジするスタンスが重要

特にDX化による労働生産性面での革新などビジネスモデル転換、潜在成長性の高い地域におけるグローバル展開、グローバル/オープンなイノベーションへの開発・投資、など課題は多く、常に変革へ向けチャレンジするスタンスは必須と感じている。

次回は②として過去5年間のソニーグループの積極的なチャレンジと成果、今後の期待、に対してコメントしたい。

コメントが送信されました。