読了目安:10分

米国の住宅価格の上昇は減速へ

米国の住宅市場は、需要が高水準な一方、抑制された供給は今後も続く。穏やかな金利上昇と緩やかな景気回復を前提とすれば、住宅価格の上昇は続くものの、2021年の二桁上昇から2022年は一桁の前半程度の上昇に減速する可能性が高い。リスクは予想を上回るインフレの昂進と、景気低迷の同時進行にある。

現在の住宅価格はやや過熱気味

米国の住宅市場は好調なパフォーマンスが続いている。

強い需要と抑制された供給を背景に、住宅価格が早いペースで上昇し、過去最高を更新している。

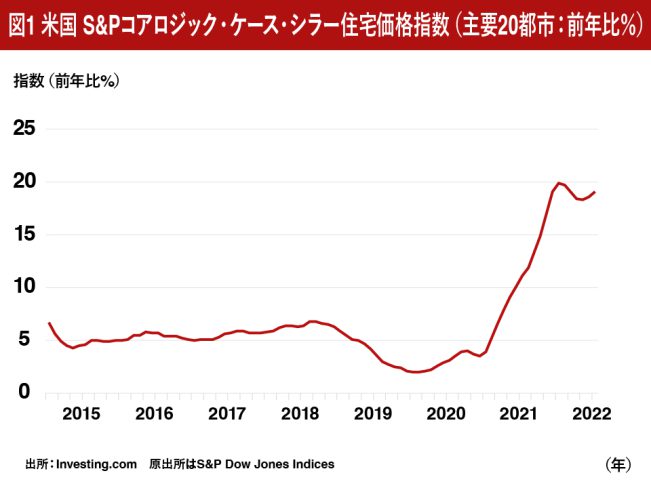

米S&Pダウ・ジョーンズ・インディシーズが発表した2022年1月のS&Pコアロジック・ケース・シラー住宅価格指数(主要20都市)は289.73で、24ヵ月連続で過去最高を更新。前年比19.1%上昇し、2021年12月の同18.6%上昇から、わずかではあるが、上昇率は加速した。

特に、Phoenix, Tampa, Miami といった都市では、上昇率は30%前後に達した。

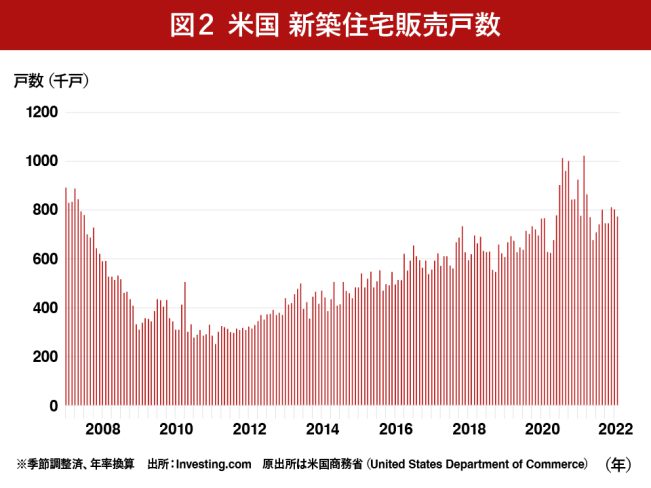

一方住宅販売は、2021年前半は在庫不足等の要因により減少したものの、新築・中古あわせた住宅販売は、7-9月期から増加に転じた。

賃貸家賃も上昇

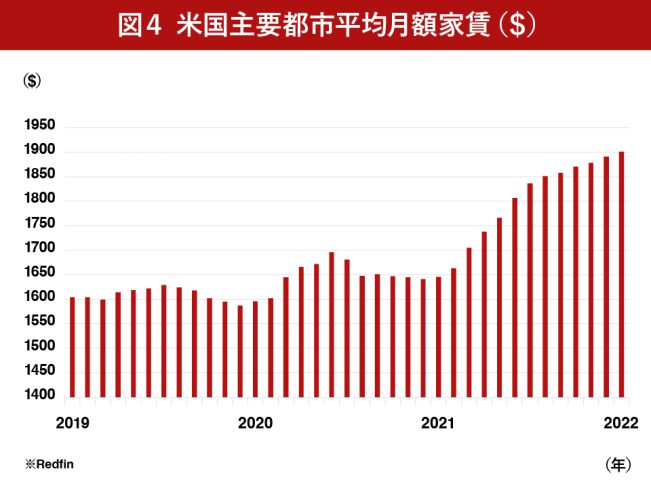

賃貸住宅の家賃も上昇している。

不動産仲介会社のレッドフィンによれば、2022年2月の全米主要都市の月額平均家賃は1,901ドルで、前年同月比15.5%上昇した。

コロナ感染が一段落して社会・経済活動がコロナ前に戻りつつある中で、都市部に人が戻り始めたことを背景に、都市部を中心に家賃が急上昇している。

高水準で推移する住宅需要

住宅に対する需要は、①ミレニアル世代からの需要、②コロナによる郊外の戸建て需要、③投資目的の需要により、高水準にある。

①ミレニアル世代からの需要

第一に、人口動態の観点から言えば、米国で最も人口の多い1981年から1996年生まれ(現在26歳から41歳)のミレニアル世代と呼ばれる年齢層が、住宅取得の適齢期になっている。ミレニアル世代の多くが40歳に到達する今後10年程度は、この年齢層からの高水準の潜在需要が続く。

なお、これらミレニアル世代からの需要は、現在十分に満たされているとはいえない。

ミレニアル世代の殆どは一次取得者だが、Zillow Consumer Housing Trends Report 2021によれば、住宅取得者の内一次取得者の比率は、2019年は45%であったが2021年は37%に低下した。

即ち一次取得者層の一部が住宅取得から弾かれている結果、持越し需要が発生している可能性がある。

②コロナによる郊外の戸建て住宅需要

第二の要因は、コロナを契機として、住環境のクオリティを向上させようとする人々が急増したことにある。

コロナが起こったことで、多くの人々にとって、人口が密集した都市部に住むインセンティブが薄れた。

在宅勤務が増えたことにより、オフィスの近くに住む必要はなく、逆に自宅にはより広いスペースが必要になった。大都市の郊外や人口密度が低い地域では、広いスペースがリーズナブルな価格で確保できる上に、広い庭もある。

そこでこれらの地域では、戸建て住宅がハイペースで売れており、価格も上昇している。

③投資目的の需要

第三の背景は、iBuyersやプライベート・エクイティ・ファンドや 等が投資目的で強気の価格で戸建て住宅を取得し、賃貸物件として運用・管理するケースが増えていることだ。

これらの投資家は、タイミング次第では売り買いのバランスが大きく変化して市場にインパクトを与えるリスクがあるものの、現在の住宅需要を支える存在の一部となっている。

新築住宅の供給制約が続く

米国では、新築住宅の供給は、2008年の金融危機直後に急激に落ち込み、その後の回復ペースは緩やかなものにとどまった。

一つの要因は、金融危機後の住宅市場の落ち込みにより建設業を離職した労働者は、他産業にシフトして建設業への回帰は殆どないため、慢性的な建設労働者不足が続いていることだ。前政権の時代の移民政策の変更も、建設労働者の不足に拍車をかけた。

一方、地方政府の予算削減措置による人員削減の結果、建設許可を担当する職員や建築物の検査官が削減されたことも、供給を制約する一因となった。

更には、金融危機で打撃を被った住宅開発業者が、戸建住宅の供給から賃貸住宅(multi-family homes)の開発にシフトしたことも、戸建住宅の供給の低迷につながった。

しかしコロナ禍により郊外の戸建住宅の需要が急増すると、新築住宅の販売も着工も増加している。

それでも建設労働者の不足が根本的に解消した訳ではなく、建設資材を運搬するトラックのドライバーも不足で、建設資材の一部も不足しており、着工が延期される要因となっている。

これに加えて、コンテナ不足や港湾の労働者不足によるサプライチェーンの機能不全等が、供給制約要因となっている。ウクライナ侵攻によるロシアへの経済制裁の影響も、今後のサプライチェーンの不透明要因だ。

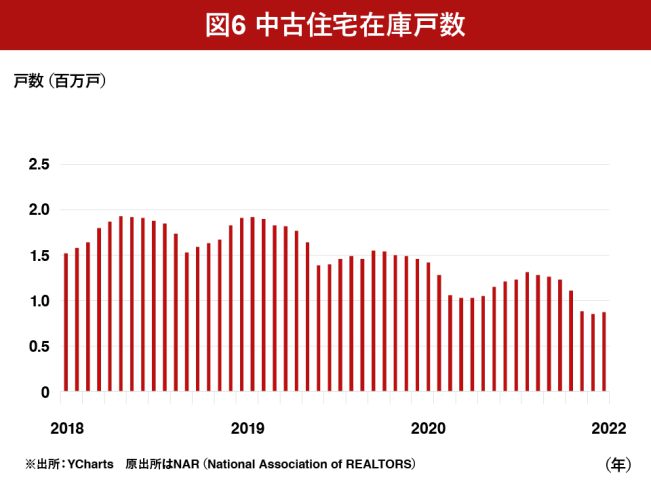

中古住宅市場の在庫は過去最低

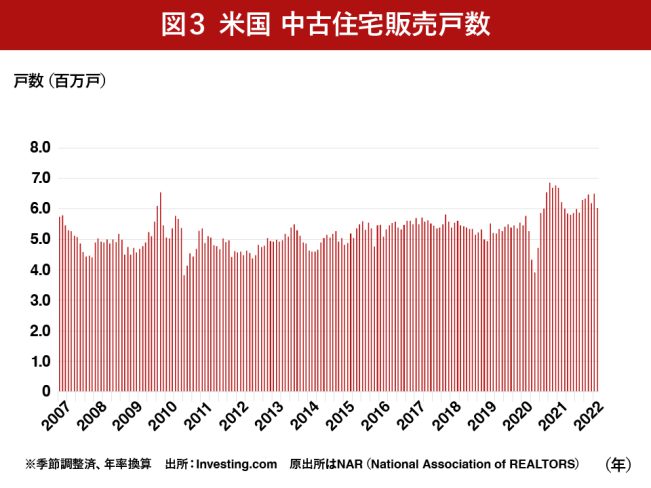

米国では、住宅販売戸数の殆どは中古住宅であり、中古住宅の取引の状況が、住宅市場の需給を端的に現す。

コロナ禍発生当初は、消費者の住宅購入意欲が減退して需要=買い需要が急落したが、需要はその後急速に回復した。

売り物件の不足

一方売却を計画していた住宅の所有者は、コロナ禍直後の買い需要の減退により売却を先送りしたため、市場で売り物件が減って供給は減少した。

しかし、需要が回復して取引価格の上昇ペースが加速しても、引き続き売り物件の不足が続いている。

その結果中古住宅市場の在庫=売り物件は、コロナ禍以前の160万戸前後の水準から、過去最低の約90万戸にまで減少して、市場の供給力は大きく減退した。

コロナ禍が顕在化した後に講じられたモーゲージ(住宅ローン)の返済猶予措置等が、差し押さえの抑止に働いたことにより、売り物件が減少した面もある。

しかし何よりも、現在のタイトな需給環境では、自分が今住んでいる家を売っても、新しく住む家をすぐには買えないため、今住む家の売却を延期せざるを得ないという事情がある。新築住宅が市場に出回れば、状況は改善するが、まだ着工に至っていない物件も多くあり、近い将来、売り物件が急増するとは考えにくい。

在庫の回復は緩やかなペースとなる可能性が高い。

課題は更なる価格上昇と金利上昇

ミレニアム世代からの潜在需要に支えられて需要は底堅い一方、供給制約要因により、過剰な供給が発生するリスクが低いとなれば、住宅価格は更に上昇が続く可能性が高い。

ただし、今後住宅需要に逆風をもたらすリスクが二つある。

リスクは実需から乖離した住宅価格の高騰

一つは上昇を続ける住宅価格そのものだ。価格が上がれば所得対比でみた住宅取得能力=アフォーダビリティは低下する。

米国では所得も上がるので、住宅価格の上昇は所得の上昇で相殺されるとの見方もあるが、現在の住宅価格の上昇ペースと同じく所得が二桁のハイペースで上昇を続けることは考えにくい。

結局、住宅価格のハイペースでの上昇が続けば、一次取得層は完全に弾かれて、市場は富裕層と投資目的のアービトラージュが中心の、実需から離れたマネーゲームに陥る可能性が高まる。その結末は、この40-50年の間に米国が何度か経験したことである。

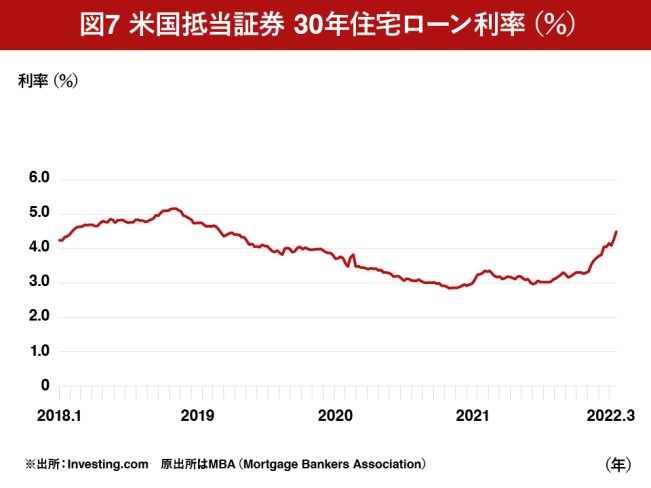

住宅ローン金利の上昇

二つ目のリスクはモーゲージ・レート=住宅ローン金利の上昇だ。

米連邦準備理事会(FRB)が金融政策の正常化に乗り出したため、2022年は住宅ローン金利の緩やかな上昇が予想されていたが、21年末に3%強であった30年固定住宅ローン金利は、予想よりもはるかに早く22年2月半ばに4%をあっさりと超えた。

この水準は、米国の歴史的に見ると、まだ高いと言える水準ではないが、金利上昇は特に一次取得層のアフォーダビリティを低下させるリスクがある。

メインシナリオは一桁の前半程度の上昇に減速

需要が高水準な一方供給制約は今後も続き、穏やかな金利上昇と緩やかな景気回復を前提とすれば、住宅価格の上昇は続くものの、2021年の二桁上昇から2022年は一桁の前半程度の上昇に減速する、というのがメインシナリオだろう。

まとめ リスクは高インフレと景気低迷の同時進行

リスクは予想を上回るインフレの昂進にある。予想を超えるインフレとなればFRBに利上げのプレッシャーがかかり、長期金利、ひいては住宅ローン金利に上昇圧力が増す。

これに加えて景気低迷が同時進行するスタグフレーションとなれば、金利上昇が所得の上昇で相殺できずにアフォーダビリティが低下して、住宅価格にはダウンサイドの圧力が増す結果となろう。

コメントが送信されました。