読了目安:11分

上場企業の再建を阻む障害とは? コロナ禍による経営資源散逸を防ぐ

コロナショックが本年2月頃より始まってから10か月が経過しようとしているが、上場企業においても、コロナの影響を直接・間接に受けている企業が相当数存在している。来年以降、時間の経過とともに業績悪化に耐えられない企業も、急増する可能性も出てきている。 上場企業の再建には実務上いくつかの障害があり、将来的にはその解消が必要と感じている。本稿では、その障害をいくつか具体的にご紹介し、それについての解消策をご提示する。

直近5年間の上場企業の倒産状況と株価

2015年1月以降における上場企業で法的倒産に至った企業は計9社である。

これら各社における倒産時の直前約10日前の時点における時価総額をみると、概ね数十億円から数百億円の時価がついている。しかしながら、法的倒産直前の企業の場合、株式価値は、マイナスになるはずである。それにも関わらず、なぜ、そのような株価が付くのであろうか。

株式価値をマルチプル法で計算

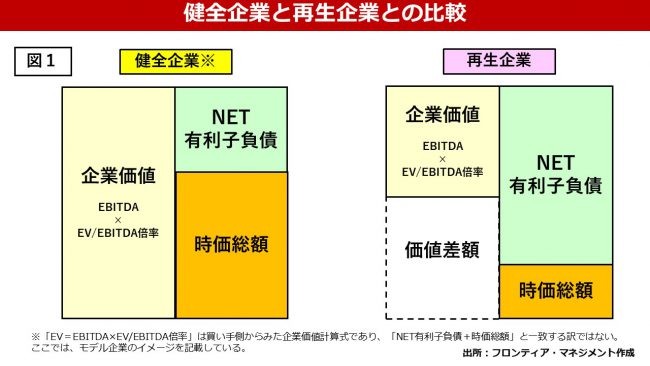

買収する側から見た企業価値、株式価値を簡易な計算式(マルチプル法)で説明すると、下記の通りとなる。

企業価値(EV)=EBITDA(償却前営業利益)

×

EV/EBITDA倍率(同業種・同規模の企業の平均値等による)

株式価値=企業価値(EV)-純有利子負債(有利子負債-現預金)≦0円

再生企業の場合、償却前営業利益がマイナスか僅少額にしかならないので、企業価値よりも純有利子負債が多くなり、株式価値はマイナスになる。

この関係を上場会社における健全企業と再生企業との比較で示したのが下記の図である。これによると、再生企業は、健全企業と異なり、企業価値が時価総額に満たないばかりか、NET有利子負債額も大きく割り込んでいる。

倒産前の企業の株価が高い理由とは

それにもかかわらず、倒産企業の直近の時価総額が高いのは、概ね以下の要因が考えられる。

1.情報の非対称性

再生企業においては、資金繰りの状況や実態債務超過かどうかは外部情報から分からないので、株主はそのような信用悪化に繋がる事実を知らないまま取引を実施している。

2.流動性の希少性

流通株式が少ない企業や長期間経営不振のため市場で取引がほとんど行われていないような企業の場合、株価が業績悪化に連動して下方に動きにくい。

3.スポンサー等の出現の期待

窮状にある再生企業でも、スポンサーが出現する期待がある企業の場合には、それを見越して株価の下落が生じない場合がある。

このように買い手から見た株式価値が市場株価よりも大幅に低い場合には、次に述べる通り、上場企業である再生企業は不幸な結末を迎えるのである。

「株式価値0円なのに高い時価総額」 上場企業における再生支援の困難性 その①

従前より、赤字が継続するため資金繰りが厳しい上場企業から、どうやって再生したら良いかの相談はあった。

そして、コロナショック後は、業績悪化が継続し回復の見込みが立たないため、再生について相談を受ける頻度は飛躍的に増えてきている。このような再生企業の多くは、自力再建をするほどの信用力と銀行や市場からの資金調達力がないため、スポンサーによる再建を図ることが至上命題となる。

しかし、前記の通り、買い手からみた株式価値がNET有利子負債を割り込むような場合は、仮に、私的整理の中で金融債権者から債権放棄を受けられたとしても、スポンサー側からみれば、現在の市場株価で株式を取得したり、第三者割当増資を引き受けたりすることは困難である。

株式価値0円の企業、TOBに20億円?

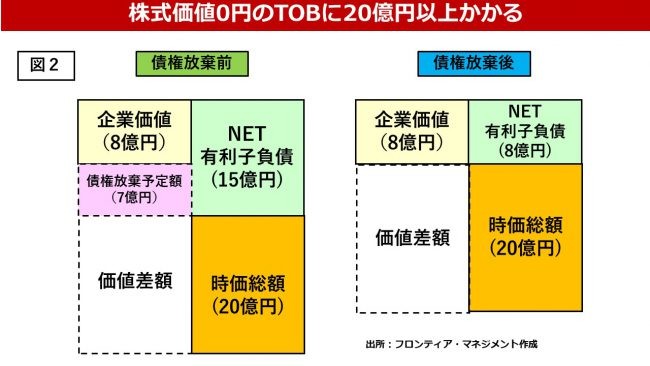

数字を交えて言うと、例えば、年商50億円の上場企業で、EBITDA(償却前営業利益)が1億円程度である企業の場合、企業価値は8億円程度(EV/EBITDAマルチプルを8倍と想定)となる。

これに対し、その会社の純有利子負債(現預金の金額を控除した後の有利子負債額)が15億円である場合、これだけで過剰債務は7億円となり、株式価値は0円となる。その一方で、同社の時価総額が20億円程度ついているようなケースがある。

この企業を、過剰債務7億円の債権放棄(実態債務超過額も同額と仮定する)を前提に、企業価値8億円で当該会社を買収(非公開化を前提)したいスポンサーが出現したとする。

この場合、スポンサーが非公開化のためのTOB(その後のスクイーズアウトも含む)を行うためには20億円以上の資金が必要となる。

しかしながら、債権放棄を要請する再生企業の株式価値はそもそも0円のはずなので、これに対価を付けてTOBをかけるようなスポンサーはなかなか存在しないのである。

第三者割当増資も難しい

また、スポンサーによる第三者割当増資により既存株式の大幅希釈化を図るとしても、株式価値がそもそも0円と考えているスポンサーが、時価で増資を引き受ける合理性は乏しい。時価を大幅に下回る第三者割当増資は、有利発行の特別決議が必要であるため、そのような株主総会決議を得ることは容易でない(後述する希薄化率300%ルールの問題もある)。

よって、このような状況ではスポンサーによる買収は成立困難となり、結果として、この企業は法的整理の道を選ぶ選択しかないことになる。

再生企業を非公開化するメリット

もし、上場している再生企業が、多数の株主が存在する状態のまま非公開化(上場廃止)を任意で選択することが可能となり、それによって市場株価が付かなくなる状態に自主的に移行できるのであれば、どうであろうか。

この場合、スポンサーは、非公開化の前の市場株価よりも相当程度低廉な価格で第三者割当増資を行うことで、再生企業の過半数の株式を取得することが可能となる(株価が付かない以上、有利発行か否かは客観的な価値算定に基づいて決まることになる)。

これによって、スポンサーは再生企業を買収することでき、法的整理の申請を回避することができるのである。

上場廃止基準は、各証券取引所のルールとして定められているが、株主数、流通株式数、流通株式時価総額、流通株式比率、時価総額、債務超過、売買高、有価証券報告書の提出遅延、虚偽記載等であり、そのような事情が全くないのに上場廃止を自主的に申請するケースはほぼ皆無である。

これは、市場における株主保護の観点から、上場して多数の株主が存在する中で、会社側の恣意的な事情で上場を廃止することができるとすると、株主に不利益となる可能性が高いからに他ならない。

しかしながら、再生企業の場合、スポンサーが買収しないがために法的倒産に至ることによって株式価値が実際にゼロになるとすると、株主の損失は極めて大きくなる。

よって、自主的な上場廃止によって、株式価値がゼロ以上の額として残るのであれば、株主にとってもメリットがあるはずだ。

「実質債務超過」で上場廃止を可能に

具体的には、「実態債務超過」という上場廃止基準を設けることが考えられる。

私的整理の中で、債権者に対し債権放棄を求める際は「実態債務超過」の場合に限られるので、このような要件が上場廃止基準として認められるのであれば、上記の課題を解消することができる。

この場合における「実態債務超過」の計算方法については、事業再生ADRの手続において規則に定められている資産評価基準(平成26年経済産業省告示第9号)が参考になる。

ただし、実態債務超過の会社であっても、創薬系のベンチャー企業や利益・キャッシュフローがプラスの企業も存在するので、絶対的な上場廃止基準というよりは、あくまでこのような資産評価基準で実態債務超過に該当することを理由に上場廃止を自主的に申請した企業に対し、上場廃止を承認するということとなろう。

「300%ルール」 上場企業における再生支援の困難性 その②

「その①」で触れたように、再生企業が第三者割当増資を行う場合に支障となるのが、いわゆる希薄化率(増資後の株式の議決権数÷増資前の発行済株式の議決権総数)300%ルールである。

上場会社に関しては、2009年7月30日における東証の『「2008年度上場制度整備の対応について」に基づく有価証券上場規程等の一部改正について』において、上場会社による第三者割当増資については、原則として、希薄化率が300%を超えるときは、株主の利益を侵害するおそれが少ないと認められる場合を除き、上場廃止とする旨のルールが定められているのである。

私的整理において債権放棄を金融債権者に求める場合、債権より権利として劣後する株式を保有する株主について、株主責任の条項を事業再生計画に盛り込むことが必要とされている。

ただ、上場会社が再生企業の場合、不特定多数の株主の株式価値をゼロにすること(無償消却をすること)について、同意をもらうことは困難である。

このため、通常の実務においては、支配株主の株式価値をゼロにするとともに、第三者割当増資による大幅な希薄化を行うことによって、既存の株主の割合的地位を下げることで、株主責任に関する条項をクリアすることが行われている。

その場合、第三者割当増資の前提となる株式の発行価格は、株価よりも相当程度低い価格で行う場合(有利発行)が多い。これは、再生企業の買い手から見た株式価値は、純有利子負債額より少ない場合が多く、当然ながら株式価値はゼロとなるため、時価での株式発行は過大な評価となるからである。

しかしながら、上記の希薄化率300%ルールがあると、発行価格や発行株式数に限界があるため、株式価値がゼロの再生企業に対しスポンサーが出資しにくい状況となっている。

「300%ルール」の例外適用を期待

本来、東証の希薄化率300%ルールは、既存株主の保護を目的としたルールである。しかし、そのルールの存在によってかえってスポンサーがつかなくなり、再生企業が法的整理に移行せざるを得なくなるのも、既存株主の利益を損なう結果となり不合理である。

このため、一定の信頼できる事業再生の手続き(例えば、事業再生ADR他)において、上場企業の再生計画において株主責任を求めるような場合(債権放棄等を伴う場合)は、上記の希薄化率300%ルールの例外である、「株主の利益を侵害するおそれが少ないと認められる場合」に該当することを認める積極的な解釈が期待されるところである。

以 上

コメントが送信されました。