読了目安:7分

地方銀行によるM&A業務の取り組みと今後の方向性

事業承継を目的としたM&A件数がいま、増加傾向にある。 地域に密着した地方銀行にとっても、そうした事業承継問題を抱える企業の経営支援が必要不可欠になっている。 地方銀行の出身者として、地方銀行によるM&A業務の取り組みとその課題を取り上げ、今後の方向性について論じたい。

事業承継型M&Aは今後も増加

M&Aの情報を扱うレコフデータによると、2018年上半期のM&A件数は1798件だった。前年同期と比べて32.7%増のペースで推移しており、年間では史上最高の3600件ほどに達する見込みだ。

経済産業省の2017年の統計によると、今後10年で70歳を超える中小企業の経営者は約245万人となり、うち法人は約47万社が後継者未定という。

2016年度の経済センサスによると、年商1億円未満の企業数は80%。そのため、残り20%の9.4万社が主な事業承継型M&Aの潜在ターゲットになる。

年間にすると平均1万社となり、今後も事業承継型M&Aが増加していくことが予想される。地方銀行にとっては、地元の雇用を守り、地域活性化を図るために、事業承継型M&Aに積極的に関わる必要がある。

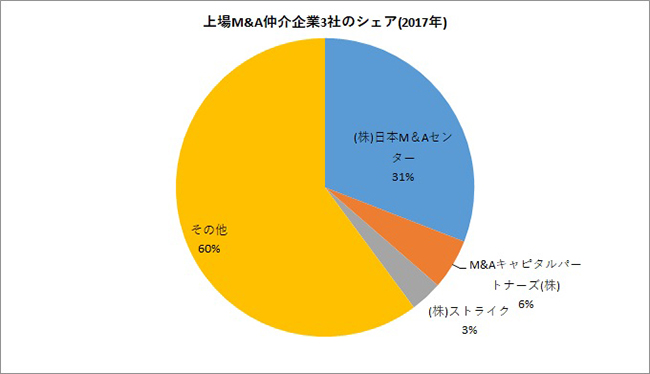

ここで、事業承継型M&Aを手掛ける上場M&A仲介企業3社(日本M&Aセンター、M&Aキャピタルパートナーズ、ストライク)の2017年のシェアを見てみる。

事業承継型M&Aは公表されていないものを含めると、年間約2100件あるとされる。

各企業のIRデータをもとにシェアを算出したのが下図だ。

3社合わせて40%のシェアがあり、残りの60%は、金融機関やM&Aアドバイザリーファームなどが占めると考えられる。これは、市場が拡大していく当面の間は、大きくは変わらないだろう。

出所:事業承継型M&Aを手掛ける上場M&A仲介企業3社の公表値などからフロンティア・マネジメント作成

地方銀行によるM&A業務

金融庁が2004年4月に銀行業務の範囲を規制緩和したことで、銀行がM&A業務をできるようになった。

この前後、地方銀行ではコンサルティング部署の立ち上げが始まった。銀行内にノウハウを蓄積するため、行員をM&Aアドバイザリーファームや金融機関に半年~1年間出向させるようになり、銀行だけでM&A業務をできる体制を整えていった。

整えられた地方銀行のM&A業務は、主に下記の3つに分けられる。

- 案件のソーシング:M&A業務の肝の部分、いわゆる売り案件化業務だ。第三者への承継を考えているというニーズを営業店がヒアリングし、本部が帯同することで案件化を図ることが一般的だ。潜在ニーズについては、M&Aセミナーを実施し、案件化を図る銀行も多い。

- オリジネーション:主に買い手とマッチングすること。まずは銀行の取引先同士でのマッチングを図るケースが大半だろう。マッチングが難しい場合は、広域に地方銀行同士やM&Aアドバイザリーファームと案件の情報交換をして、買い手を探す。

- エグゼキューション: M&Aにおける一連の事務手続きの実行管理であり、前述した出向人材が蓄積したノウハウをもとに実行する。案件ごとに手続きは異なるため、出向先や地域の専門家に相談しながら進めている。

課題と今後の方向性

小規模案件・買いニーズをどうするか

ここで、地方銀行のM&A業務における課題を、前述の業務別に見てみる。

最も重要な課題は、ソーシングにおける小規模案件の増加だろう。

M&Aにおける手続きは規模にかかわらず同じで、むしろ規模が小さいほど、管理資料がないなど実務が煩雑になりがちだ。

銀行としてはマイナス金利下で、M&A業務における手数料収入は重要視されている。収益目標は年々増加していることもあり、小規模案件に時間をかけにくいのが実情だろう。

次に、オリジネーションにおいて、地域内のマッチングを優先させる一方で、本当に最適な相手を探せていない可能性があるという課題がある。

顧客のメリットは、譲渡先が地方銀行の取引先であるという点だが、時間がかかることや最適な相手ではなかったかもしれないという点はデメリットだろう。

次に、M&Aをしたいというニーズへの対応ができていないケースがある。買い手の情報は売り手の情報と比べて数が多いため、タイミングよく案件があれば、売り手を紹介できるが、ソーシングに重きを置くと、買い手側は後回しになりがちだ。

最後の課題は、M&A担当が異動することによるノウハウの流出だ。

銀行の本部は比較的、異動までの期間が長い場合が多いが、出向先からの帰任後5年ほどで異動になるケースがみられるようになった。そのため、後任は経験が浅くなり、陣容が手薄になってしまうことがある。

ポイントは外部連携の強化

小規模案件に関しては、外部リソースとの連携を強化するとともに、M&Aマッチングサイトの活用も視野に入れる必要がある。

たとえば2017年にローンチされたビズリーチ・サクシードは、累計譲受け企業数が1000社を突破し、徐々に浸透している。

マッチングサイトの良いところは、買い手を見つけることに難航しそうな案件でも、全国の買い手により、思いも寄らないマッチングが成立することだ。ただ、多くのサイトは今後淘汰されていくはずなので、掲載するサイトは厳選する必要がある。

次に、買い手ニーズへの対応だが、筆者の経験からしても、人的リソースと情報量の観点から、銀行独自で対応することは困難だ。

通常は、銀行のM&A担当者は案件のソーシングからエグゼキューションまで一貫して担うため、案件に手を取られて、買い手ニーズへの対応はどうしても優先順位は低くなってしまう。また、売り案件の情報量が少なく、オンタイムに情報を提供できない問題もある。

そこで検討すべきは、外部連携だ。

M&Aアドバイザリーファームは、買い手側のM&A戦略をショートリストレベルまでアウトプットし、それをもとに売り手側へアプローチすることを得意としている。当社も地方銀行に依頼され、同様のアプローチをして案件化している。

地方銀行として、地元VIP先の買いニーズに応えることは、買収資金のファイナンス面からしても意義のあることだ。

以上のように、地方銀行のM&Aでは、外部との連携を更に強化することで、顧客の満足度を高めるとともに、異動による人材やノウハウの流出を補完する必要がある。

※機関誌「FRONTIER EYES」vol.23(2018年2月発行)掲載記事を修正の上再掲

コメントが送信されました。