読了目安:7分

フードデリバリーの大きな「伸びしろ」と課題

UberEatsや出前館に代表されるフードデリバリー企業の隆盛が著しい。新型コロナウィルス感染の影響による飲食店利用の減少と在宅時間の増加が相まって、ファストフード(FF)店やレストランの料理の配送サービスが足元で急増している。本稿では、流通・小売業界におけるEコマース市場の歴史等を参考に、フードデリバリー業界の将来シナリオについて論考していきたい。

「出前」(直送)から「デリバリー」(受託配送)へ

伝統的な料理配送サービスである「出前」が個々の店舗からの直送(届けるのは店員)であるのに対し、フードデリバリー企業の特徴は、個人事業主として業務受託する配送員と飲食店のマッチングを行うことで、提携店舗数を飛躍的に拡大している点にある。配送員を複数の飲食店が共同利用することから、いわゆる「シェアリングエコノミー」に類されるビジネスモデルだ。

日本国内における最大勢力であるUberEatsは、2016年9月の事業開始からわずか3年後の2019年9月時点で提携店舗数を1万4千店に拡大。さらに足元ではその2倍以上の3万店に到達したようだ(※8月4日付の東洋経済オンライン記事)。その提携店舗網は、地域に根差した飲食店に加えて、大手ファストフード店や大手コンビニや酒専門店等の食品小売業にも波及している。

出前館のビジネスモデル

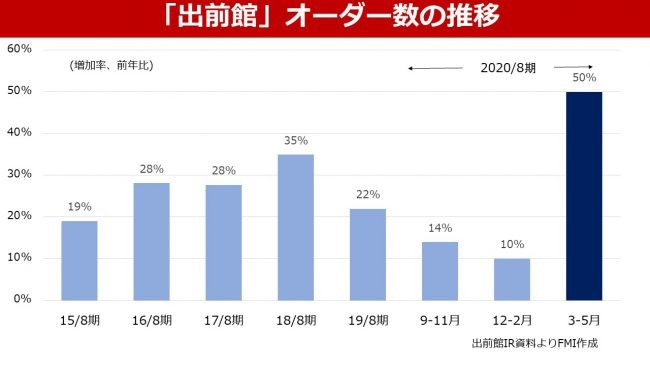

UberEatsと双璧をなす大阪地盤の上場企業「出前館」は、配送を担当するアルバイト社員と雇用契約を結んでいる(あるいは配送は契約店側で行う)という点において、UberEatsとは別路線を行く。直近の四半期決算(2020年8月期の第3四半期)では提携店舗数は2.4万店に達し、コロナ禍の緊急事態宣言期間を含む3~5月のオーダー数は前年比50%増と、成長ペースを加速させている。

フードデリバリーの伸びしろは大きい

スマホアプリ等によるオンライン注文+個宅配送というサービス体系を備えていることから、フードデリバリーは「外食産業のEコマース(EC)」とも称される。

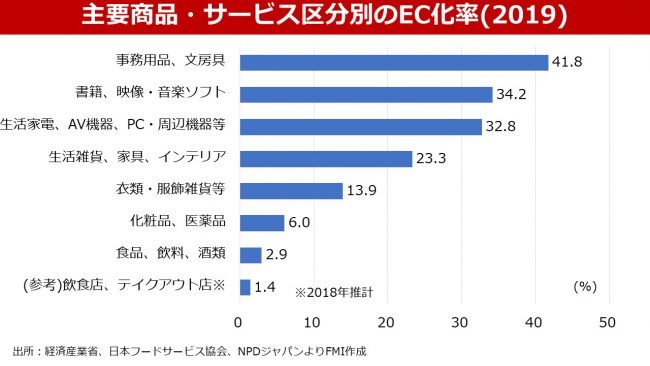

上の図は2019年時点における商品カテゴリー別のEC化率(=EC取扱高÷小売市場規模)を示したものだ。事務用品、文房具、書籍等といった大手EC企業が取り扱いを拡充してきた分野のEC化率は30~40%に到達している。かつて「服は店で試着して買うもの」として成長性が疑問視されていたアパレル分野(衣服・服飾雑貨)においても、2019年のEC化率は13.9%(前年比+0.9ppt)となり、今なお上昇基調が続いている。

飲食店及びテイクアウト店のEC化率に関する政府統計は存在しないが、調査会社のNPDジャパンの発表によると、2018年の市場規模は4,084億円。これに対して、日本フードサービス協会が発表している外食産業全体の市場規模(給食や社食は除外)は約30兆円となっており、これらに基づくEC化率の推計値は1.4%にとどまっている。フードデリバリーの伸びしろは大きいであろう。

「リアル店舗と同一価格」が課題

ただし、他の商品カテゴリーのECサービスとの比較において、フードデリバリー業界には課題が残っている。ここで、「服は店で買うもの」という下馬評を覆したファッションECの成長エンジンを振り返ってみよう。

筆者の理解では以下の5項目が普及に重要な役割を果たしてきたと考えている。

1 時間価値の増加に伴うショッピングに時間を費やしたくない/できない消費

者の増加

2 取り扱いブランド数の増加による魅力度の向上

3 購入履歴に基づくレコメンド等のCRM強化

4 安定的かつ低価格な配送サービス

5 リアル店舗と同一価格(セール価格含む)の提供

これらのうち、フードデリバリー企業は既に①~➂の要件を満たし、UberEatsが月額制の定額配送料プランを打ち出すなど、➃のハードルもクリアしつつある。

残された最大の課題は、「⑤リアル店舗と同一価格」の提供である。大手フードデリバリーでの販売価格は、大手FFチェーンの主力商品で比べてみると、店頭価格を概ね20~50%上回る設定となっている(送料は別)。この背景として、飲食店がフードデリバリー企業に支払う手数料の負担(35%前後)が重いためとの指摘もある。いずれにせよ、このプレミアム価格が取り払われない限り、フードデリバリーのEC化率はいずれ天井を打つ日が来るであろう。

フードデリバリーを安くするために

ただし、フードデリバリーの手数料率が不当に高いかというと、筆者はそうは考えていない。例えば、ファッションEC。大手のZOZOTOWNもブランド企業から手数料(商品のリスティング、発注、配送にかかる総額)を受領しているが、その手数料率は上述のフードデリバリーと同程度だ。

それにもかかわらず、ファッションブランドはZOZOTOWNにおいては、店舗と同じ価格設定で商品を販売している。これは、賃借店舗や接客人員にかかる固定費がかさむ既存の店舗事業とは切り離したビジネスユニット(BU)として、ZOZOTOWN事業の採算管理を行っているためだ。

必ずしも製造機能を持たないファッション企業と違い、飲食店がフードデリバリー事業を独立したBUとして取り扱うためには、フードデリバリー対応に特化した製造・発送拠点(客席やレジ・接客係は不要)を新たに展開していく必要があるだろう。

リアル店舗と不可分に紐づいてきた客席スペース相当の店舗コストや人件費が削ぎ落され、フードデリバリーの販売価格は店頭価格とのギャップを縮めていくであろう。また、飲食店のフードデリバリー拠点を集約した複合施設があれば、配送員が一度に複数店舗の商品をピックできるため、配送効率が改善されていくかもしれない。

参照 ※ウーバーイーツ日本代表が語る「急成長」の裏側 東洋経済オンライン2020年8月4日

デリバリーが外食の勢力図を変える

荒唐無稽な構想に聞こえるかもしれないが、ファッション業界では既に、EC特化型の後発ブランドが攻勢を強める一方で、リアル店舗への依存度が高い老舗企業がリストラクチャリング(リストラ)を余儀なくされるといった業界再編が進行している。フードデリバリーの高コスト体質は、配送サービスを利用する飲食店側の変化対応によって克服され、外食産業の勢力図を塗り替えていくであろう。

コメントが送信されました。