読了目安:12分

中国新興ブランドが市場を席巻 00后が主導

中国市場で、自国の新興ブランドへの支持が拡大している。品質やデザインの向上に加え、若い世代ほど欧米や日本ブランドへの憧憬が薄い事が背景にある。

ブラインドボックス(盲盒)で急成長 「POP MART」とは

「POP MART」は、2010年に創設されたフィギュア製造会社だ。2019年度の売上高は2.41億米㌦(約250億円)、時価総額は2021年2月下旬時点で1,260億香港㌦(約1.73兆円)に達した。オリジナルのかわいらしいデザインの「ガチャガチャ」(カプセルトイ、現地では盲盒・ブラインドボックスと呼ばれる)などの販売を、中国そして海外で展開している。

売上高や企業規模の割に時価総額はかなり高く、将来の成長への大きな期待感がうかがわれる。

多くの商品が、独自IPによるもので、自前の店舗だけでなく、ガチャガチャ(カプセルトイ)やECで販売を拡大。その人気は中国に限らず、海外に拡がっている。

20年7月には日本法人「POP MART JAPAN」を設立。日本ではまだ知名度は低いものの、ECに加え、東急ハンズに期間限定で出店するなど、着実に活動を拡げている。

創業者の王寧氏は1987年生まれで、雑貨店からスタート。Sonny Angelの中国代理権を取得したことから、IPの価値と市場可能性を感じ、上記業務を展開している。

日本のキャラクター文化に触発

ゲームにおいては、「原神」のヒットで知られるmiHOYO社が、日本でも知名度を拡大している。

※『中国 「原神」のヒットが促す変革 中国miHoYo社製ゲーム』に詳しい。

POP MARTもmiHoYoも日本のIPからインスパイアされ、独自のIPと商品を開発し中国での人気を獲得。海外にも展開している事例だ。

急成長する中国市場

中国のゲーム市場規模は、約4.4兆円(2014年からCAGR11.2%)。またPOPMARTの様なフィギュアの市場規模は2019年は204.7億元( 3,275億円)で、前年比71.3%増。

トイカプセルの市場規模は、2020年はコロナ禍の影響があったとみられるが、推定294.8億元(4,717億円)の大きさがある。

今後も続くと見られる市場拡大がPOPMARTの時価総額にも反映されている。

今後、上記2社を追うように、新たな中国産IP開発新興企業が、登場すると予想する。

参照(iiMedia艾媒咨询 2020年中国潮玩行业案例分析)。

続々登場する 中国化粧品ブランド

化粧品業界は、コロナ禍で海外旅行が減った影響で、2020年の中国市場は拡大。中国、韓国、欧米メーカーが入り乱れる激しい競争になっている。「2021年展望 化粧品業界 急回復もレッドオーシャン化する中国市場」

資生堂は2020年、美顔器のヤーマンと合弁企業を設立。2021年2月商品には上海に開発拠点を置くと発表。新興ブランドの台頭によって激化する市場に対応している。

世界進出進める 完美日記

化粧品ではW11(11月11日)の売上で、メークアップ部門でトップであった「完美日記」(Perfect Diary)が知られている。

設立は2017年。運営するYatsen Holding(逸仙控股、ヤッセン ホールディング)はニューヨーク市場に上場。2020年に同業のLittle Ondine (小奥汀)を買収して、業容の拡大を進めている。

同じく2017年設立のFlorasis (花西子)は、中国の伝統的なデザインを売りに人気を獲得。両ブランドは、日本でも販売されており、知名度が上昇しつつある。

宝飾品でも中国ブランド

宝飾品の「潮宏基」(CHJ Jewellery)は2006年設立。2010年に深圳市場に上場。時価総額は40.2億元(2021年2月26日時点 約643億円)。

このほかにも、複数の新興の国内ブランドが急成長している。

インフルエンサー(KOL)によるライブコマースが鍵

これらが短期間で急激に業容を拡大してきた理由について、共通項を探すと、インフルエンサー(Key Opinion Leader,KOL)の起用(ライブコマース、EC)、ブランドの確立、IP使用・開発が挙げられる。

特徴的なのは、POPMARTがsonny angelをLittle Ondineが米国アニメ トム&ジェリー、CHJがドラえもんやポケモンのIPを採用。どちらかといえば子ども向けキャラクターを生かした商品開発をしていた事だ。

製品自体は大人向けであり、子どもに向けてマーケティング、開発を行っているわけではない。

しかし、消費者からブランド認知を得る為にこれらIPが有効であるのも、消費の中心である若年世代に響いているからと考える。

消費の中心は「00后」世代

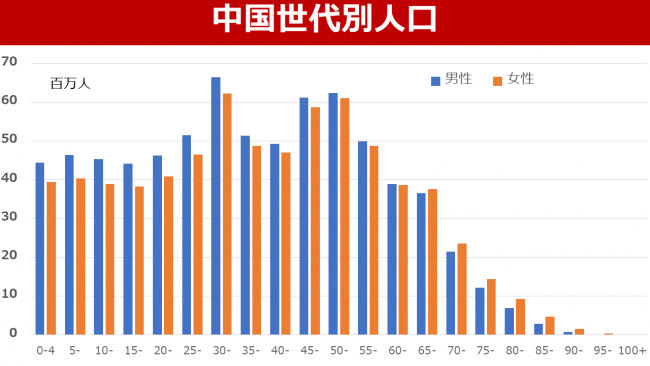

(出所:PopulationPyramid.net、中華人民共和国人口)

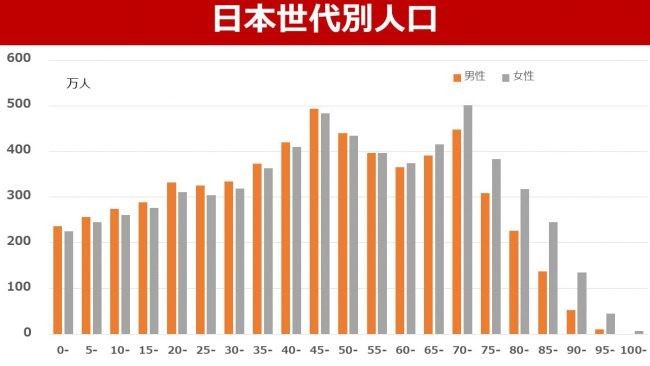

(出所:人口推計、男女別人口2020年9月確定値)

中国の2020年人口構成(推定)は上の図の通りとなる。

45-54歳の人口比率は高く、出生数は減少。将来の高齢化への対応は避けられない。

ただ、日本の70-74歳人口比率の高さと、若い世代の出生率、人口構成と比較すれば、中国購買層が日本とは異なる点が見える。

若年層が支える

これまでも中国では「80后」(パーリンホウ) 「90后」(ジウリンホウ)と、出生年代による特性について分析、議論されている。最近では、新たな消費社会を支える存在として、「00后」(リンリンホウ、2000年から2009年生まれ)世代についての議論も増えている。

ちなみに米国等では1981年から1995年生まれがミレニアル世代、 1996年から2000年前半生まれがZ世代と呼ばれる。

2020年ベースの年齢だと25-40歳がミレニアル、15-29歳がZ世代である。

中国の各人口と全体の構成比はミレニアルが3.3憶人(22.7%) とZ世代が2.5億人(17.7%)となる。二つの世代を合わせて、全人口の約40%である。

この世代は都市人口で見ると2019年60%となり2025年には65%が予想されている。現在、中国の消費を支えているのは、ちょうどこの層だ。

モバイル中心のEC文化

中国のECにおいて2019年87%がモバイル(M-Commerce)で購買されており、2014-2019年M-CommerceはCAGR64%と、EC全体で同32%と購買デバイスはモバイルに移行している。

彼らはモバイルで商品検索、比較、購買へ進むのが一般的。他市場と比較してもKOLの意見を重視。動画を見るためにショート動画APPをインストールし、KOLの薦める商品の購買へと向かう。

高額なラグジュアリー品購買においてもこの世代の存在感は増している。

ラグジュアリー品の売上は、コロナの影響で2020年は全世界で対前年比マイナス23%の予測だ。一方で、中国国内の売上はプラス48%。

海外への渡航は制限され国内での消費が増えた事に加え、政府の消費奨励のクーポン券などの政策によるものが大きい。

彼らの購買動機は「自分への御褒美」「ファッションへの追及」「自信を持つ」と自身の為とする事が多い。ラグジュアリー品の購買は、20-24歳はほぼウェブで行う。ミレニアルが20%前後、それ以上の世代は約1/4がリアル店舗を利用するのと、大きく異なる。

2020年1-10月T-モール(天猫、アリババ系)のラグジュアリーGMV(流通総額)でミレニアル世代は全体の75%を占めた。

20-24歳は全体の4%だが、対前年比188%と急増し、1人当たりの消費額も33%と,他世代の伸びをはるかに上回っている。

これは社会人となり、収入が増えている層の増加に伴っていると言え、購買志向性からラグジュアリー商品に対する要求も拡がると考える。

(出所:Euromonitor :How china’s Urban Millennials and Gen Z Live and Spend 2020年11月)

(出所:Bain & Company / TMALL LUXURY 2020年12月)

「国潮」と、国産ブランドへの信頼

ラグジュアリー品の中でも、欧米や日本のトラディショナルブランドを選ぶ比率は若年層ほど下がり、ニッチブランド、共同ブランド、ニューブランドを選ぶ比率はあがる。

数年前より「国潮」というキーワードが出ている。人民日報によると、「中国伝統文化の要素が取り入れられている」 「伝統文化と現在の潮流を組み合わせて商品にトレンド感を出す」 2つの側面を持つものとなる。

高齢層ほど、アパレル、化粧品を代表に、海外ブランドがトレンドであり「中国品はダサい」と考えていたが、世代交代によって大きくその認識が変わろうとしている。

2018年、中国トップスポーツウエア Lining (李寧)ブランドが、中国テイストのファッションショーを、ニューヨークで開催。好評を得た事からミレニアル世代が評価、購買につながった。

以後化粧品、日用品、食品など国産ブランドが見直され、また新規でも国産アニメのヒットから国産IPの価値向上へ繋がった。

(参照:Florasis 花西子)

新ブランドの課題

新興ブランドでもKOL、ライブコマースの活用により販売の可能性を感じ、企業設立は続いている。「国潮」を謳い、自社工場を持たずOEMにより販売を行っていく企業や、M-Commerceをベースとする事で中間業者を排除し直接消費者と向き合う形でマーケティング、商品開発(D2M)を志向している企業、有名KOL自身が新ブランドを立ち上げるケースもある。

ミレニアル、Z世代がKOLやSNS評判をベースに商品選択し購買に向かうとしても、商品に対する評価は厳しい。

資本力の無い新興企業が有名インフルエンサーを起用できず自身らによるライブコマースを展開しても、商品力が課題となる。

ニッチブランドや共同ブランドを好むとしても、製品開発、技術とKOLのバランスが必要と考える。

まとめ

中国 ミレニアル、Z世代国産ブランド、IP支持が高まっている。

同世代は、モバイルを中心にKOL、SNS評価で商品を選択する傾向がある。

新ブランドに必要な要素(マーケティング、製品開発、製造技術)の改善を求める企業との取組により、外資参入機会も産まれる。

▼参照

POPMART Sonny Angel

Little Ondine トム&ジェリー

CHJ ドラえもん、ポケモン

http://www.chjchina.com/Product/list/124.html

コメントが送信されました。