読了目安:6分

電機大手決算から 縮小均衡からの脱却、ウィズコロナを再成長のチャンスに

電機大手の2019年度決算が出そろった。全体の主な財務指標は、リーマン・ショック前の2007年度と大差ない水準だ。しかし、現状の延長を続けていれば、縮小均衡のスパイラルに陥り、成長はさらに難しくなる。コロナを中長期の成長機会とできるかどうかが、経営陣に問われている。

遅れてとどいた決算、見えない今期の見通し

電機大手8社(日立製作所、東芝、三菱電機、富士通、パナソニック、シャープ、ソニー、キヤノン)の決算は、コロナ問題の影響もあって通常より遅い4月末~6月初旬にかけ発表された。

2020年度業績予想に関して、明確な数値を出したのは、8社中3社(日立製作所、東芝、三菱電機)にとどまる。3社はコロナの影響に一定の前提を置いて発表したが、その前提自体が不確実性が高く、実際に短期業績を正確に予測するのは困難だ。

一方、Withコロナの経営環境下、現行の中期計画に関して、経営の方向性やのスタンスに対するコメントは、中期計画や経営方針に対するコメントを聞くに、基本変わっていない。

時間軸的にコロナの短期的影響や対策が優先されることは納得できるが、秋以降の経営方針や今後新規作成・修正が行われる中期計画には、メガトレンド・環境認識を再定義した上での戦略を策定し、ステークホルダーと共有していく必要があるだろう。

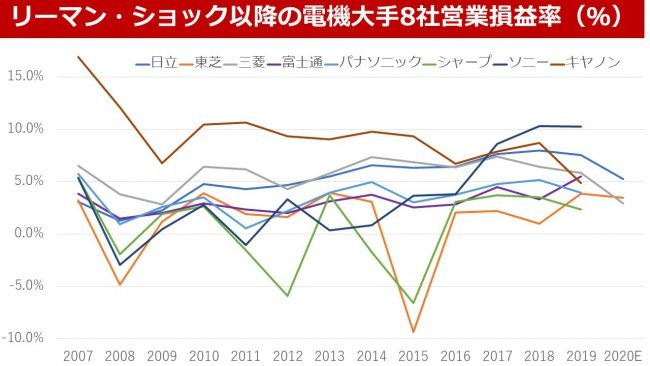

規模縮小の中、営業利益率は改善

リーマン・ショック前の2007年度電機大手8社の業績は、売上高54兆円強・営業利益3兆円弱(営業利益率5.5%)・EBITDA6.2兆円(EBITDAマージン11.5%)・自己資本16.5兆円・ネットデット2.2兆円・従業員数150万人・時価総額24.7兆円(2008年3月末)だった。

これに対し、2019年度は、売上高42兆円強・営業利益2.6兆円(営業利益率6.2%)・EBITDA4.8兆円(EBITDAマージン11.5%)・自己資本16.9兆円・ネットデット1.8兆円・従業員数132万人・時価総額26.4兆円(2020年3月末)、である。

過去12年間で売上高▲12兆円・営業利益▲3700億円・EBITDA▲1兆3600億円・従業員数▲17.7万人と、大きく減少する一方、営業利益率は0.7%ポイント上昇し、ネットデットは4000億円弱減少・時価総額は1.7兆円増加した。

この期間、特に2012年度までは、明らかな構造改革ステージだった。不採算事業の撤退や人員削減、設備投資抑制などが業績などの絶対額のマイナスに影響。その後、経営効率の改善がなされ、ようやくリーマンショック前の姿に戻ったのが2018-2019年度の姿といえる。

ただし、2018→2019年度は国内外の経済環境変化に加え、期末にかけてのコロナ影響が加わり、減収減益となっている。

コロナで二極化する業績

コロナ問題の影響で成長する領域は、デジタル化・ネットワーク化がB2B・B2C市場両方で加速し、不足するインフラの整備(5Gインフラやデータセンターなど)と新しいインターフェイスの普及拡大(エッジ・コンピューティングパワーの増強、メモリ容量拡大、VR/ARなど)、さらに収益獲得機会のサブスクリクション化、サービス領域におけるエコシステムの形成(金融、EC、コンテンツ提供、他)などが挙げられる。

未だ時間軸を含め明白ではないものの、上記のコンセンサスが形成されつつある。

こうした環境変化の想定を前提に、米国・中国などのネットワーク・ジャイアントと言われる企業群のうち多くは、株価上でコロナ前の水準を既に上回っている。

一方、オールドファッション化したといわれる金融・自動車・素材などは、業績的にも株価的にも厳しい状況で業績以上に二極分化が起こっている。

Withコロナと言われる事業環境下、大手8社の2020/1-3月期や短期収益の状況を見ると、コロナ影響以外のインパクトを含め、最も厳しいのが自動車・エレクトロニクスの部品・デバイス関連事業が大きい企業。またMFPなどオフィスでの従来型機器やそれをベースとしたビジネスや製造設備関連を主力とする会社も厳しい。

一方で新たなネットワーク社会を形成するためのインフラやそのサービスを行う会社は好調で、サブスクリプションを含むネットワークサービス事業も好調だ。各社とも事業ポートフォリオ転換影響が一定規模あるため表面上の数字で判断が難しいものの、現時点で8社のWithコロナにおける中長期成長ポテンシャルが高いとは言えない。

縮小均衡に陥らないために

現状が続けば、さらに企業間格差が拡大するが、全体としてはリーマン・ショック後の12年と同様、「事業は縮小均衡で収益性はリストラ等固定費削減でやや上昇」という結果に終わりかねない。

事業としては、本質的な成長や収益獲得機会から見てポテンシャルの高い、Withコロナ時代におけるネットワークインフラ構築、先端的インターフェイスを支えるデバイスとインターフェイス、コンテンツ創造、サブスクリプション型サービス、などへ移管。またメガトレンドから見ても、脱日本・脱製造業を加速して進めていく必要があるのではないか。

まとめ

新たな経営環境における自社ポジションの明白化を進め、成長領域への資源集中や収益獲得機会の転換などの経営方針・成長戦略を論理的に構築し、多くのステークホルダーとの共有をいち早く行う企業が、次の成長機会を手にする可能性が高いと考える。

コメントが送信されました。