読了目安:8分

小売業に残る、コロナの爪痕

大手総合小売業2021年度決算(2月期)は、2020年度に比べ大きく損益改善されているものの、GMS/百貨店の単体企業ベースでは、一部企業を除き赤字から脱却できていない。この記事では、総合小売業にコロナがもたらした爪痕と称して、アフターコロナにおける3つの構造課題について述べていきたい。

黒字回復は容易ではない

大手総合小売業の中には、2022年度にはコロナの影響も収まり、人流がある程度回復することを前提に、黒字回復を目指す企業もある。

だが、このハードルはなかなか容易ではないと考えられる。

直近で騒がれている石油や原料調達コスト上昇による消費マインドの低下もその一因となり得る。

ここでは、コロナが小売業にもたらした爪痕について、アフターコロナにおいて3つの構造課題が存在することを述べていきたい。

①衣料品と食品の売上構成が逆転

コロナ禍において、特に大きくダメージを受けたカテゴリーは衣料品である。

日本百貨店協会が発表した2021年の商品別売上を見ると、百貨店の衣料品売上構成比(26.4%)は食品売上構成比(30.9%)よりも低くなってしまっている。

コロナ前である2019年ではまだ衣料品売上構成比が、食品売上構成比を上回っていたのだが、コロナ禍においてついに逆転してしまった。

同様の事がGMSにも起こっており、日本チェーンストア協会が発表した2021年度売上でみると、衣料品の売上構成比は5.6%とかつて共に主力商品と言われる食品、住関品以外の売上構成比6.3%より低くなってしまっている。

EC、リモート化の影響

これは大きくいうと2つの要因があり、一つは元々コロナ前からその傾向があったEC化へのシフトがコロナによって一気に加速したこと。もう一つはリモートワーク等でカジュアル化が進んでいる事の影響が大きいのではないかと考えられる。

実際、緊急事態宣言明けの2021年10月以降も回復の兆しはあるものの、コロナ前と比較しても全然戻り切っていない。

このような要因を踏まえると、アフターコロナにおいて衣料品の売上動向がコロナ前の状況に回復するとは言い難い。

百貨店への影響が深刻

更にこれは直営売場だけでなく、テナントや消化仕入売場にも同様の影響が考えられることを踏まえるべきであり、既に相対的な売上が低位であるGMSへの影響はまだしも、売上の1/4以上を占める百貨店においては、無視できない影響になることは間違いない。衣料品は他カテゴリーよりも収益性が高いことから、売上ダメージ以上に利益ダメージが深刻ではないかと推察される。

また、GMSにおいても衣料品テナントの低迷により従来の賃料負担ができなくなる可能性がある。ショッピングセンター全体の魅力度や収益性に影響を及ぼし、中期的には間接的なダメージがある事も申し添えておきたい。

②都市部集中に対する反動

コロナ前からのメガトレンドとして都市部への人口集中があるが、これは各社の商業施設の戦略にも大きく影響を及ぼしてきた。

実際、所在地別の百貨店売上の時系列を見るとコロナ前の数年は都市部の百貨店は、地方百貨店が年率2〜4%売上が減少する傾向に対し、下落せず踏みとどまっていた。これは、都市部への人口集中による人口動態の影響とインバウンドの効果の下支えが大きいものと考えられる。

このような動きは、百貨店に限らず都市部の駅ビル等に代表される商業施設のテナント賃料の高水準をもたらし、さらに商業施設の競争力を維持すべく高水準の投資がなされ、テナントビジネスの活況の下支えに貢献してきた。

回復遅れるターミナル周辺エリア

しかし、コロナ後の消費行動として最も人流が回復していないエリアはいわゆる「ターミナル駅」と呼ばれるような周辺エリアであり、Jフロントリテイリングの決算説明会資料でも「ターミナル立地店舗の回復は相対的に緩やか」と記載されている。

中長期で見れば都市部への人口集中というメガトレンドは変わらず、今後徐々に回復する傾向にあることは間違いないと考えられるが、この2〜3年でターミナル立地の人流がコロナ前の100%回復は望めないのではないか。

体感価値を共感するようなサービス需要は徐々に需要回復する傾向がみられるが、通勤や買物のような日常活動においては、わざわざ“密”なるような行動は当面は回避されるものと推察されるからである。

テナントビジネスへの影響

結果、今まで積極投資を推進してきた反動として、都心部での家賃負担に耐えられない売場やテナントが多く発生し、家賃見直し等によって収益の押し下げ要因につながる事が予想される。

現在の百貨店、GMS共に収益構造として、テナントビジネスに依存するところが大きくなっており、今後のリスクとして認識しておきたい。

③生産性改善、労働力確保のバランス

コロナ影響の急激な需要減に呼応する形で、各社はコスト構造の見直しに必死に取り組んできた。

一番コントロールしやすい販売促進費/広告費関連の抑制はもちろんの事、不採算店舗の閉鎖と売上構造に見合った人件費抑制である。

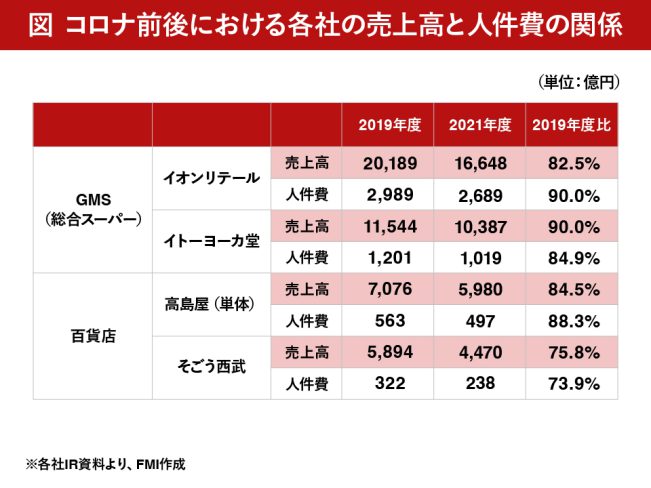

実際に各社の決算を見てみると、各社バラツキはあるもののコロナ前の水準から、7〜9割水準で抑制しており、収益改善効果につながっているものと認識している。

一方、これから需要回復期に入った場面に再び人員を増加させるべきなのか、あるいはこのままの人員体制を維持しつつ、オペレーションを再構築すべきかこれから悩ましい判断が待ち受けている。

人員確保、単価上昇が課題

早速、外食業界では需要回復に伴ってアルバイトの確保が大きな経営課題となっており、業績回復の阻害要因になりつつある。大手小売業でも外食ほど影響は少ないと思われるが、ある程度無視できない影響はあるものと推察される。

少なくとも労働市場において人材不足によって採用単価の上昇が続いており、労働力確保の競争が中長期的に続くことから単価上昇の影響は避けられない。

DX化に顧客が慣れるまで、しばらく時間がかかる

一方、このような状況に対し各社も手をこまねいているわけではなく、オペレーションのDX化(省力化)を推進するため、多額の投資を駆使して様々な取組を行っている。

これらの取り組みは、今後の労働力市場を考えれば避けられない事であるのは間違いない。

顧客がこれらのオペレーションに慣れて浸透するまでには、しばらく時間がかかるものと思われる。よって各社は、特に短期視点において需要回復に伴う生産性改善と労働力確保とのバランスについて、各社はその最適点を見つけ出すまでの間、収益回復の足枷要因につながる可能性があるものと考える。

まとめ

2022年度もスタートしているが、コロナ新規感染者数はまだ落ち着いておらず、先行きがまだまだ明確に見通せる状況ではない。

しかしながら、最初のコロナ発生から2年以上が経過しており、コロナによって客観的に消費環境がどのように変わったのかを再認識できる今、アフターコロナを睨みつつ、待ち受ける環境に柔軟に対応していく他はない。

コメントが送信されました。