読了目安:7分

新たな危機管理対応迫られる 消費財メーカー 新型コロナ

新型コロナウイルス「COVID-19」の感染者数は3月10日に110ヵ国・地域で11万人を超え、死者数は4,000人以上となった。また、日本国内の感染者も500人を超え、3月10日時点で28の国・地域が日本からの入国を制限し、日本からの入国者に入国後一定期間の行動制限措置をとるのは62カ国・地域にのぼっている。 筆者は2月13日に「消費財:新型肺炎でインバウンド需要減少、インパクトと課題」として中国での新型肺炎拡大による日本の消費関連企業への影響について考察をしたが、既に日本企業にとってはむしろ日本国内における新型肺炎感染拡大による事業への影響がより深刻になってきたといえる。

回復見込まれる中国、影響甚大な日本国内

中国消費財市場の現況は、デパートやショッピングモールはもちろんのことドラッグストアなどの小売流通は、最悪期を脱したとはいえ多くの店舗で閉店や時短営業が続いている。

製品供給面では、消費財においては春節前の在庫積み増しに加えて、生産はフル稼働ではないまでも徐々に正常化に向かっており、むしろ物流と小売の稼働状況が販売正常化の律速となっている状況である。

消費財各カテゴリーの製品に対する需要は、国内・越境を問わず各社ともECチャネルでの順調な受注が続いているとのことからも底堅いと見られ、中国事業については物流遅延などが終息すれば比較的早い回復が見込まれると判断している。

一方の日本だが、新型コロナは日本が感染当事国となった点でSARSやMARSの発生時とは日本企業に及ぼす影響レベルが明らかに異なる。2009年の新型インフルエンザ流行と比較しても、感染から発症までの潜伏期が長い。その上、未発症感染者からの感染が確認されている点で、消費者の不安感や社会活動全般への影響の大きさは顕著である。

全国的なイベント・会合の自粛や休校、出張自粛や在宅勤務の推奨といった行動制限要請に加え、感染への不安による「ひきこもり」の風潮が高まる中で、全国的な消費減退への懸念は大きい。

化粧品の販売が大幅に悪化

足元の国内市場では、特に化粧品の販売状況が悪化している。上場百貨店各社の2月売上速報は軒並み二桁減少となっており、インバウンドの大幅な減少に加えて日本人来店客の外出自粛による減少が理由として挙げられている。

また化粧品各社が感染防止のために店頭カウンセリングでの顧客との接触を自粛していることも、特に高価格帯製品の需要を抑える要因となっている。一方で、洗剤・衛生用品、健康関連製品などを扱うトイレタリーやOTC医薬品では一部の特需発生もあり売上の極端な落ち込みは認識されていない。

各企業では、従業員の感染予防のために出張見合わせ、テレワークの推進やフレキシブル勤務の拡大を進めており、目先では企業活動のためのリソースやコストが変動する可能性も高い。営業面でも、会議やイベントの自粛を受けて、春夏の新製品を対象としたプロモーションの多くが中止となっており、仮に感染が早期に終息しても少なくとも4-6月期までは国内消費財市場への影響は避けられないと考える。

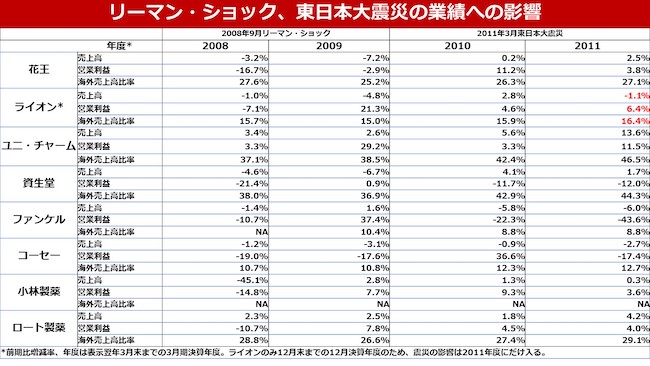

リーマン、東日本大震災と比較して

感染拡大の終息が見通せない中でマクロ経済への悪影響が無視できないこと、感染封じ込めのためにグローバルレベルでの移動抑制がより拡大する可能性が高いことを鑑みると、新型コロナによる長期的な企業活動への影響の考察にあたっては、リーマンショックや東日本大震災後の状況も参考にする必要があると考える。

消費財業界及び企業業績に与えるより長期的な影響は、が終息に向かうタイミングに大きく左右される。その中でも、日用品やヘルスケアを含むトイレタリー関連業界では他産業と比較すると業績へのダメージは限定され、事態の終息後には早期の回復が見込めると見ている。

これは上記の図表からも見て取れることだが、この第一の理由としては、当該業界の製品の多くは消費者にとって日々の使用を必要とするものであり、景気動向や社会的な自粛ムードの影響を実需面で受けにくいことである。

収益のボトムラインが維持しやすいことは国内消費財メーカーの強靭な財務体質につながり、市場環境が回復するタイミングでの反転戦略の自由度を高めている。第二の理由は、トイレタリー製品の製造過程では自動車や半導体のようなグローバルレベルでのサプライチェーン分業がほとんどなされていないことである。

生産拠点は消費地の想定市場規模や物流コストの見合いで決定されることが一般的であり、製品の特性上、原材料について全社レベルで特定の供給元に依存することもまれである。このため、特定の外的要因によって極端な供給リスクを招く可能性は低い。

影響は化粧品>日用品

化粧品については、メークアップ製品や高価格ブランドなど、消費自粛の影響を避けられない製品カテゴリーも多い。そのため、トイレタリー業種と比較すると社会的なネガティブイベント発生時に、売上下押し圧力が大きくなることは避けられない。

特に限界利益率の高い化粧品事業では、消費者の情緒的ニーズにも配慮したマーケティングコミュニケーションの成否が、特に感染終息期以降の業績回復のスピードを大きく左右することになろう。

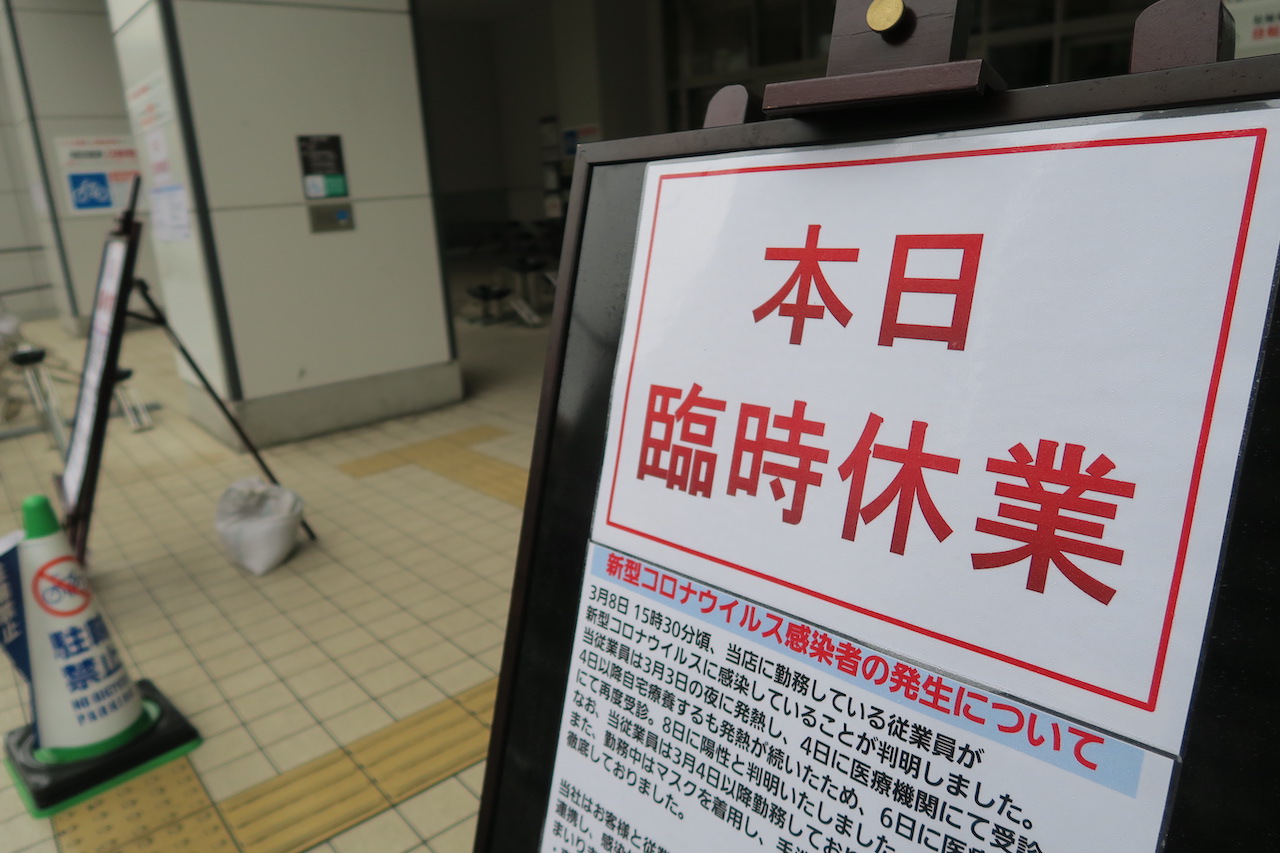

最後に、日本における感染拡大の終息時期に関わらない大きなリスクとして、国内生産拠点での感染発生が挙げられる。消費財は生産における地域依存度が低いと前に述べたが、例外といえるのが「Made in Japan」を高い付加価値とした製品である。

まとめ

国内市場が伸び悩む中で現在の消費財企業各社は、多かれ少なかれ成長をグローバル市場に求めている。その中で、特に化粧品やトイレタリー領域においては特にアジア地域で、「日本製品」であることを大きな付加価値として越境ECを含む輸出売上を拡大している企業が多く存在する。

このため、日本国内での製造能力を維持・拡大するとともに、万が一の感染発生に際してもブランド棄損のリスクを回避する対応を行うことが成長継続にむけた最重要課題といえる。その点で今回の新型コロナの発生は、BCPやコミュニケーションマネジメントを含む危機管理の確認と充実を従来以上に企業に迫るきっかけにもなるだろう。

コメントが送信されました。