読了目安:12分

「企業の危機対応において大事なこと」~クライシスマネジメントの要点~

近年は様々な業界の企業で、規模の大小を問わず、不正や粉飾などの不祥事が発生している。 不祥事が契機となり、経営陣の辞任や業績の悪化といった危機を迎えている企業も後を絶たない。 本記事では、経営危機にどう対応すべきなのかについて、筆者の考えを述べたいと思う。

主な不祥事事例と諸規制の推移

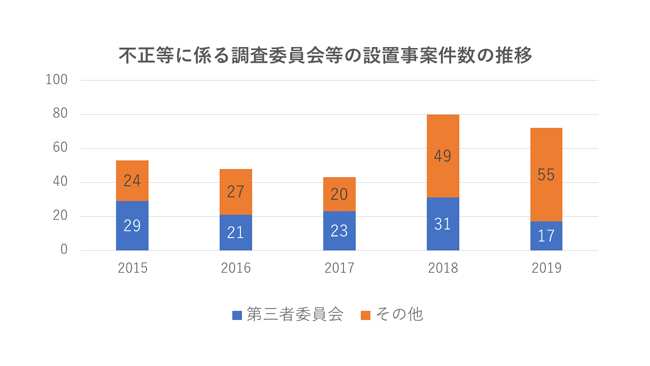

日本証券取引所の「適時開示情報閲覧サービス」に掲載された不祥事関連のIR情報件数(直近5年間)を見てみると、下表の通り、2018年以降はそれ以前と比較して大幅に設置事案案件数が増加していることがわかる。

不祥事の発生そのものが増加している可能性も否定できないが、それよりも様々な経済環境の変化による規制強化で、不祥事が露呈する頻度が増えている部分が大きいと思われる。

コーポレートガバナンスが重視されるなか、企業が持続的かつ安定的に企業価値を上げていくには、不祥事で生じる経営危機への対応が重要になっている。

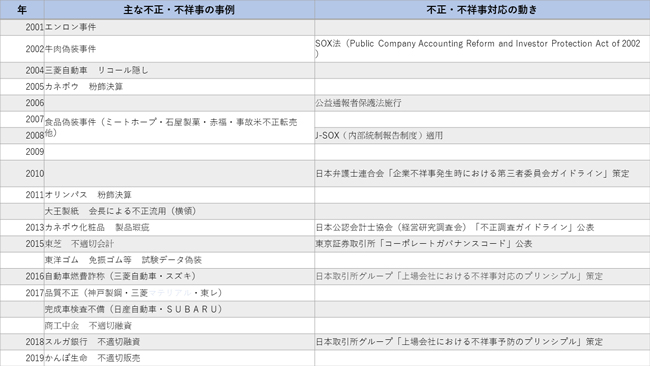

直近20年に起きた日本企業の主な不祥事と、不祥事予防のための規制やガイドラインの推移は上記の通りだ。

このうち、日本で起きた主な不正事例は、大きく4つに分けられる。

- 不正会計の事例(2005年のカネボウ、2015年の東芝など)

- 品質不正の事例(2007年から2008年で多発した食品偽装事例、2017年に多発した神戸製鋼所、日産自動車などの大手製造業会社で生じた品質不正事例)

- 不正融資や不正販売の事例(2017年から2018年にかけて発覚した商工中金、スルガ銀行の事例、2019年のかんぽ生命保険の事例)

- 不正流用や横領の事例(2011年に発覚した大王製紙会長による不正流用事例)

上記4つの場合、法令違反を前提とした不正が発覚したことで、「①不正会計」は株主、「②品質不正」、「③不正融資、不正販売」は顧客(消費者または法人)、「④不正流用や横領」は自社、にそれぞれ損害が発生する。

一般的に、損害が発生する対象が不特定多数にわたる「①不正会計」と「③不正融資、不正販売」の場合、情報開示の速度と正確性、被害者への対応策(救済のための措置など)の要求レベルは高い。危機対応の複雑性に加え、難易度も高くなる。

公認不正検査士協会(ACFE)の報告書によると、グローバルでは、「職業上の不正」について「資産の不正流用」(89%)、「汚職」(39%)、「財務諸表不正(10%)」と、大きく3つのカテゴリーに分類している(かっこ内の割合は、複数に当てはまる事案を考慮している)。

一方の日本では、グローバルではあまり問題となっていない「品質不正」の問題が大きな不祥事類型として捉えられている。そして、グローバルで2番目に多いとされる「汚職」については、あまり企業不祥事の事例として捉えられていない。

これには、製造業において品質を重視する日本企業のカルチャーと、汚職などに厳格な日本人の気質が影響しているものと思われる。

次に、日本における不正対応の規制やガイドラインの流れについて説明する。

これまでの流れは主に3つに分けられる。

- 米国のエンロン事件をきっかけとして制定されたSOX法。同事件を受けて日本で制定されたJ-SOX(内部統制報告制度)の流れ

- 日本弁護士連合会と日本公認会計士協会がそれぞれ策定した第三者委員会ガイドライン、不正調査ガイドラインの流れ

- 2015年に公表された東京証券取引所のコーポレートガバナンス・コード(2016年6月発効)とそれに伴って日本証券取引所グループ(JPX)から出された「上場会社における不祥事対応のプリンシプル」の流れ

の3つだ。

このうち「①J-SOX(内部統制報告制度)の流れ」と「③東証のコーポレートガバナンス・コードの流れ」については、グローバルでの規制に対応して日本でも強化されている傾向がみられる。

日本において特徴的な不正事例である品質不正については、経済産業省が一連の品質不正問題を踏まえて、2017年12月に「製造業の品質保証体制の強化に向けて」という文書を公表。各製造業界に対し、自主検査の徹底や品質データのサプライチェーン内での共有、ガバナンスの実効性の向上などを推進するよう指導している。

企業不祥事に基づく経営危機対応の近時のトレンド

企業において不祥事または不正が起きた場合、それが軽微なものであれば社内調査と社内処分だけで対応は終わる。経営危機などを迎えることもない。

しかし、不正の規模や悪質性などから、発生した不祥事が重大と判断される場合は、対外公表をともなう経営危機を招くことになる。

企業不祥事によって生じる経営危機(クライシス)は、グローバルでみると増加傾向にあると言われており、日本でも同様と思われる。

企業の不正そのものは、表面化して初めて認識されるため、表面化しない企業不正を含めたデータはない。上場企業において重大な企業不正が生じた場合は、前述の「上場会社における不祥事対応のプリンシプル」に示されているように、情報開示が行われ、不正などにかかわる調査委員会が設置される。

日本証券取引所の「適時開示情報閲覧サービス」に掲載された不祥事関連のIR情報件数(直近5年間)を見てみると、下表の通り、2018年以降はそれ以前と比較して大幅に設置事案案件数が増えていることがわかる。

第三者委員会と会社主導の調査委員会

冒頭で示した、不正にかかわる調査委員会などの調査では、「第三者委員会」とその他の企業主導で設置した「特別調査委員会」とで分けてみると、2018年以降は、第三者委員会の比率が減少し、特別調査委員会の割合が増加していることがわかる。

確かに、独立性の高い第三者委員会では、透明性の高い調査が行うことができる。企業不正が経営陣に直結するような場合は、客観的な第三者委員会の方がなじみやすい。

しかし、第三者委員会で調査した情報は、企業がそのまま責任者の処分などのために利用することはできず、企業が不祥事に対する危機対応や今後の対策の構築に速やかに移行しにくいというデメリットがある。

また、情報開示という点では、第三者委員会が詳細な調査報告書を開示する場合も多いが、企業不祥事の原因究明と予防策の構築を早期に行い、あわせて企業の経営改革を進めようとする企業側の立場からすると、公表が必要な事項を超えた詳細な内容の開示は、その後の経営改革にも悪影響を及ぼすデメリットもある。

以上からすると、日本証券取引所グループの「上場会社における不祥事対応のプリンシプル」の②で記載されている通り、特に透明性や中立性を要求されるような不正の場合は、第三者委員会の設置が適切だ。

一方で、それ以外の場合については、迅速な対応及び妥当性などを考えると、会社(不正に関わっていない経営者や社外役員など)主導で外部有識者を起用した特別調査委員会を設置するといった、第三者委員会の形式にこだわらない対応も有力な選択肢となる。

経営危機対応(クライシス・マネジメント)における重要なポイント

企業における経営危機が生じた場合の対応は

- 危機による被害や損害の拡大を防止する

- 危機によって生じた業務上の悪影響を軽減または除去し、平常時の企業活動に早期に戻す

の2つを目的としなければならない。

そのうえで、経営危機対応の最初の段階で、社長を最終責任者とする危機対策本部の設置を速やかにする。そのときは、危機が起きたときに対応力がある人材を実務責任者とすることが重要だ。

この実務責任者には、会社全体を掌握しながら経営をコントロールすることができる経営企画担当の役員などが就任することが望ましい。

また、外部の専門家(危機対応の専門家がいる法律事務所、会計事務所あるいはコンサルティング会社など)も、同時に危機対策本部に常駐させるといった措置をとることが有効だ。

次に、実態調査のための初動対応が必要になるが、調査をする際にはどうしても責任者探しや、処分に目が行きがちになる。だが、最も大事なことは、全体的な危機状況や被害状況の把握であり、間違っても責任の所在の確認や処分に時間がかかって、情報開示や被害対応などが遅れるようなことがあってはならない。

特に、個人または法人の不特定多数の被害者がいる不正事案では、被害者への謝罪や被害の拡大防止などが大変重要だ。

また、危機時の対応においては、メディア対応とステークホルダー対応も重要になる。

メディア対応においては、最初の会見時に、基本的な答弁のトーンを確認したうえで、ポジションペーパー(公式見解)とQ&Aを整備する。ステークホルダー対応では、株主、社員、債権者、取引先、監督官庁などへの説明会、または個別説明といった対応も必要になる。

そして、初動対応が終わった段階から、危機が生じた原因究明、再発防止のための措置(規則及び組織、業務フローの変更)をとることになる。

日本企業の経営危機対応における課題

日本企業においても、グローバルと同様に、不正や不祥事の発生はどの企業でも生じるため、その予防と、不正によって危機が生じた場合における準備は、企業価値の維持と向上のために不可欠の存在だ。

日本証券取引所グループの「上場会社における不祥事予防のプリンシプル」においては、不祥事(重大な不正や不適切な行為など)を予防する取り組みを経営トップが主導して行うことが必要とされている。平常時より、実をともなった実態把握や、グループ全体を貫く経営管理をすることが求められる。

そして、通常の日本企業の場合、内部統制やコンプライアンスなどを徹底し、不正や不祥事に対する予防をする専門部署は、法務部や監査部または内部統制部門だ。

しかし、不正や不祥事に基づく経営危機が生じた場合、中心的に活躍する危機対策本部の実務責任者や中心メンバーは、経営企画部の幹部であり、社外への窓口は広報部や営業部門が担う場合が多い。

そのため、せっかくいざ不正や不祥事が発生したときに、社内連携が不十分であったり、事前に定めたフローが機能しなかったり、ということが起きる。これは集団スポーツでいえば、事前にフォーメーション練習を行ったメンバーと、試合で実際にフォーメーションを実行するメンバーが全く違ったまま、部活動を継続していることと同じだ。これでは、試合本番で十分な結果を出せない可能性が高い。

不正や不祥事に対する予防については、予防のための専門部署が中心的にその役割を担ったとしても、必ず経営企画部などの主要部署もそれに関わるべきだ。また、実際に経営危機が生じた場合における準備については、経営企画部を中心として実施することが重要だ。

筆者が代表を務めるフロンティア・マネジメントにおいても、企業の顧客に対し、危機対応の予防支援、不正や不祥事調査支援と、それにともなう経営危機対応支援サービスを包括的に行っている。特に、この会社の危機対応の体制面についてのアドバイスを、最も重要視している。

コメントが送信されました。