読了目安:12分

超早期事業再生とは㊦ 金融機関の役割が変わる

コロナの影響が長引く中、事業再生は新しい変化を見せつつある。 今後は、事業再生に至るのを防ぐため、早期に企業支援を行う「超早期事業再生」の時代が到来することが想定される。後半では、超早期事業再生の特徴について詳しく述べるとともに、銀行など等金融機関における業務の変化についても触れたいと思う。

超早期事業再生の未来➀

事業再生の今後は、事業再生の予防として事業者を支援する超早期事業再生が主流になるものと思われる。

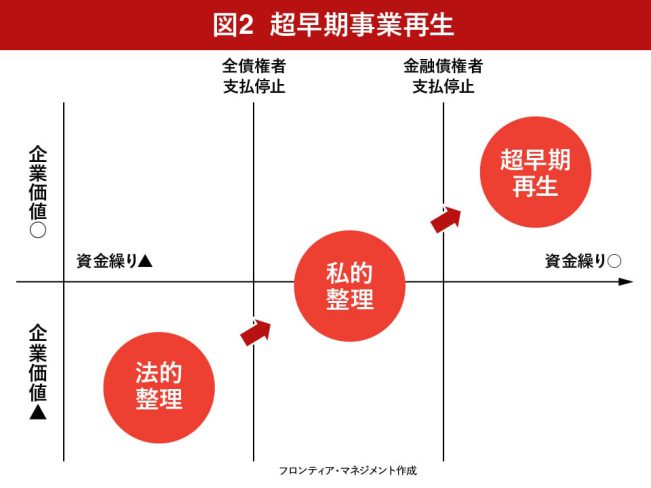

超早期事業再生は、図2の通りのポジショニングにあり、金融機関債権者の支払を停止せずに資金繰りが維持できる企業において、M&A支援又は経営コンサルを行い、支払停止等を伴う本来的な事業再生に至らないよう対応することを意味する。

事業再生の本質的な特徴は、既に「超早期事業再生とは㊤ 新しい考え方とメインバンクの役割」で述べた通り

①金融支援について債権者の承認を得ること

②事業を再建し経営の健全化を図ること

以上2つであるが、超早期事業再生が増えてくると、上記➀の特徴を伴わない広義の事業再生が増えてくることになる。

このような超早期事業再生には、以下の2パターンがある。

A. スポンサー型支援

メインバンク自身又はメインバンクが事業者に紹介したファイナンシャル・アドバイザーが、当該事業者に対し増資等により経営権を取得してくれるスポンサー(ファンドを含む)を探索し、リスケジュールや債務免除をすることなく、スポンサーの傘下で事業者がビジネスモデルの転換等を行う場合を意味する。

B. 経営改善型支援

メインバンク自身又はメインバンクが紹介するコンサルティング会社が、事業者に対し、ビジネスモデルの転換や事業の再構築を支援し、当該事業者の資本構成を維持しながら、経営の健全化を図る場合を意味する。

超早期事業再生に着手しようとすると、通常は、対象となる事業者が、従来の経営に固執するあまり、メインバンクによる上記A又はBの提言を受け入れないまま徒に時間が経過し、結果的に、資金繰りの逼迫に至るようなケースが比較的多い。

このようなことにならないためには、メインバンクが、平時から融資先企業の経営者とコミュニケーションをとるとともに、経営課題の分析等を行い、融資先企業の事業及び財務面で適切な助言等を行うことが重要である。

特に、上記Aの場合は、資本交替を伴うことから、経営者においては抵抗感がある場合も多いため、メインバンクには、多くの事業シナジーがあるスポンサー候補等の紹介を行う等、事業者側への高度な提案力が要求される。

超早期事業再生の未来②

今後の事業再生の中心と考える超早期事業再生は、以下のような特徴及び傾向がある。

A. メインバンクが事業再生を主導

超早期事業再生においては、普段から事業者と緊密な接点を持っているメインバンクがほぼ単独で推進することになる。

従来のメインバンクによる事業再生の主導は、リスケジュール等につき他の金融機関を巻き込んでの支援を調整するものであった。

これに対し、今後の超早期事業再生においては、メインバンクがスポンサーの紹介を事業者に対し行ったり、メインバンクが自らコンサルティングを実施したり、若しくは自行グループの投資ファンドによる資本支援を行うことが想定される。

B. 事業再生の支援から事業改善の支援へ

事業再生の支援は、収益性の悪化した事業者の収益力を回復するため、コスト削減、業務の効率化又は不採算事業からの撤退等を図り、利益を如何に向上させるかが主眼であった。

これに対し、超早期事業再生においては、メインバンクの投資ファンド等の支援の下、時間軸を使いながら、ビジネスモデルの転換を伴う事業改善を実施し、利益上昇だけでなく、売上高上昇の継続を図ることが主眼になる。

利益だけの改善を目的とする場合は、希望退職による人員削減等のコスト削減策は有効であるが、売上高向上を図るための施策を実施する場合、新規事業等を行うための人員確保が重要となるため、人員削減等の視点よりも、業務の効率化により生み出された人員の成長分野へのシフトを考えなければならない。

C. 新しい資金支援の方法

これまで金融機関が行ってきた融資は、日銀のマイナス金利政策の下、収益を生み出しにくい状況が継続し、その傾向は当面継続する可能性が高い。

再生企業又は事業再生に至る可能性のある企業への資金支援を行うにあたって、金融機関は、本来、リスク等を勘案した相対的に高い金利を収受しなければならないはずだが、それはなかなか困難な状況である。

このため、金融機関は、資金支援を行うにあたって、コンサルティングによる手数料収入や種類株式による出資等により、リスクに応じたリターンを得ることが主流になるものと思われる。

また、事業再生に至る可能性のある企業に対する融資の際には、通常の金利収入に加えて新株予約権の付与を受ける方式も増えてくるものと思われる。

事業再生を促進する新しい制度の導入

事業再生を促進する新制度として政府内でも検討が継続されている2制度を簡単にご紹介する。

A. 事業担保制度

金融機関が融資を行う際に、担保設定を受けて融資を行うことは一般的であるが、法制度としては、不動産又は動産等の物や、債権及び特許権等の権利に対する担保制度が中心であった。

これに対し、事業に対する担保制度は、一部(企業担保法等)を除いて制度化されていない。

担保制度が存立するためには、担保の対象となる物や権利のように譲渡可能なものでなければならないが、会社法では事業譲渡制度が明文化され、事業も譲渡の対象となっている。

よって、物や権利と同様に、事業を対象とした担保制度が、現在、法務省の法制審議会の専門部会等において審議されている。

事業担保制度は、ベンチャー企業やIT企業のように、担保の対象となるような物や権利を必ずしも保有していない事業を営む会社や、再生企業のように、物や権利による担保設定が既になされていて追加の担保設定が難しくなっている会社等に対する融資の際に活用できる制度として議論されている。

当該制度を活用して担保設定を受けた金融機関は、融資先の企業の事業内容及びキャッシュフローを継続的にモニタリングすることが前提となる。

その場合、事業者とメインバンクは、単なる債権者と債務者の関係ではなく、事業を自ら遂行する者と伴走しながら支援する者というパートナー関係に変化する。

このような関係下では、メインバンクの助言を受けた事業者が、超早期事業再生に取り組む可能性が高まるものと思われる。

B. 私的整理の多数決化

長らく議論されてきた、私的整理の多数決化についても政府内において、検討が進みつつある。

岸田首相は、2021年11月8日、第2回の新しい資本主義実現会議の緊急提言として、「採算性回復が望める事業者の債務整理のため、全ての貸し手の同意がなければ債務軽減ができない制度を見直し、私的整理円滑化のための法制度を作ってまいります。」と述べており、それを受けて私的整理の多数決化の検討が促進されつつある。

私的整理は、全ての金融債権者の同意の取得が前提となるが、債務免除やDES等の金融支援を含む再生計画の場合、その成立が危ぶまれるため、当該リスクを回避するために抜本的な事業再生を躊躇する傾向がある。

もちろん、コロナの影響を受けた企業のように、コロナが終息をした場合、事業として復活可能な場合には、リスケジュール等で資金を繋ぎつつ再起のチャンスを窺う戦法も有効だ。

しかしながら、コロナの影響の有無は別として、単独での事業遂行が難しい会社は、なるべく早期に抜本的な事業再生を行うべきである。

従って、債務免除等を伴う私的整理をより遂行しやすくするための私的整理の多数決化制度が導入されれば、抜本的な事業再生も促進されることになる。

そのような金融支援を伴う私的整理の場合は、債権者にとっては債権の棄損、事業者にとっては株主責任及び経営者責任の負担を負うことが求められる。

よって、結果的には、事業者と金融機関は、そのような私的整理の事態に至らないよう、超早期事業再生を進めるインセンティブが高まり、超早期事業再生がより促進されるのである。

今後の事業再生関連ビジネスの動向

金融機関は、超早期事業再生又は事業再生をなるべく自行のビジネスに繋げていく傾向が想定される。

具体的には、従来から金融機関内で実施しているファイナンシャル・アドバイザリー及びコンサルティングの他、ファンド等による投資、ハンズオン支援等が、銀行内部でビジネス化されることが促進されるであろう。

もちろん、コンフリクト等のある事業再生段階では、適宜、外部のアドバイザリーファームやコンサルティングファーム等と連携することが想定されるが、特に、超早期事業再生の段階では、他行との関係でのコンフリクトは生じないので、金融機関にとっては絶好のビジネスチャンスになるものと思われる。

メインバンクが鍵を握る

筆者が事業再生の世界に携わるようになってから30年以上たつが、その間、経済環境の変化の中で目まぐるしくその手法や内容が変化してきた。

バブル崩壊、金融不況、リーマンショック、東日本大震災、コロナショック等の環境変化を経る中で、日本独特の態様で事業再生が行われるようになった。

米国等は、チャプター11の手続きを利用し、債権者と債務者の緊張関係のある交渉の中で再建計画の内容が修正されていく。

これに対し、間接金融が主流で、且つハードランディングを好まない日本の場合、メインバンクの支援姿勢が事業再生の鍵を握る。

支援困難な企業は法的整理へ、支援をして再生を図るべき企業は私的整理へ、そして、より手厚く支援を行う企業の場合は超早期事業再生にて対応することになる。

銀行は債権回収だけでなく、早期の企業支援を

もう一つの側面は、金融機関が、マイナス金利の時代の中、融資先企業に対し、債権回収という側面だけでなく、ビジネスという側面でも事業再生を捉えるようになってきていることだ。

他の債権者とのコンフリクトが生じやすい再生局面に至る前の段階で、企業の支援を手数料ビジネス又は投資ビジネスとしても実施する姿勢は、メガバンクのみならず、地方銀行においても大きな流れになるのではないかと推察する。

▼過去記事はこちら

超早期事業再生とは㊤ 新しい考え方とメインバンクの役割

コメントが送信されました。