読了目安:16分

メインバンクの役割は「事業成長担保権」で変わるか。事業を見極める力こそ重要

金融庁は2022年11月2日、「事業性に着目した融資実務を支える制度のあり方に関するワーキング・グループ」を金融審議会に設置した。2023年度の国会に法案提出することを目指して、その議論を本格化している。本稿では、金融庁が現段階で示している「事業成長担保権」の概要を解説するとともに、事業成長担保権の今後の課題と、メインバンクの役割の変化について解説する。

金融庁が来年度国会への法案提出をめざす「事業成長担保権」

「事業成長担保権」とは、不動産などの有形資産だけではなく、ブランドや技術といった無形資産を含んだ事業全体を担保として、金融機関から資金を調達できるようにする制度である。この新しい概念の担保権を定める議論は2020年11月4日に始まった。議論の場は、金融庁の「事業者を支える融資・再生実務のあり方に関する研究会」だった。

この「事業成長担保権」は2021年4月から、法制審議会担保法制部会の中で担保制度改正のテーマの一つとして議論されてきた。一方で、「事業成長担保権」の導入を早期に行う必要性から、金融庁は2023年度の国会への法案提出を目指している状況だ。

「事業成長担保権」とは

改めて、「事業成長担保権」とは何か。金融庁が示している事業成長担保権の概要は以下の通りだ。

1 担保対象となる財産

事業成長担保権の担保の対象は、「事業」である。これを具体的な財産という概念から見ると、「将来において設定者に属する財産を含めた総財産」となる。具体的には、従来の担保権の対象である不動産、動産(工作機械、在庫品等)、株式、債権(売掛金、貸付金等)といった有形資産のほか、その他の無形資産(著作権、特許権等、ブランド、企業に勤める様々な技術や能力を持った人材、当該企業が持つ顧客への信頼を軸として形成された顧客ネットワーク、顧客との各種取引契約など)である。ここには、いわゆる「のれん」という概念を構成する資産及び無形の価値も包含される。(図表1参照)

2 設定者

事業成長担保権の設定者は、法人に限定される。個人の場合は、事業用資産と個人の生活のための利用する資産との区分けが難しいため、除外されている。

3 担保権者

これについては、事業を対象とした事業成長担保権の場合、濫用的に行使されるリスクが高いという指摘から、銀行法及び貸金業法等の適用を受ける金融機関に担保権者を限定する案と、濫用的な行使を防止する体制整備を求める登録制を採用した上で、金融機関等に限らず担保権者を広く認める案の両案が検討されている。

4 対抗要件

事業成長担保権の対抗要件は、設定者の商業登記簿への登記とし、その効力は固有の登記登録制を持つ個別資産(不動産、債権他)にも及ぶとする案が有力である。この場合、他の担保権との優先関係は、現在の質権や抵当権の場合と同様に、対抗要件具備の時期の前後で決まることになる。

5 設定者の権限

事業成長担保権の設定者は、通常の事業の範囲内で、財産の処分をする権限を有する。

6 経営者保証等の制限

事業成長担保権は、金融機関等が事業のキャッシュフローを基礎とした事業価値に着目し、事業そのものを担保として取得する担保権であるため、事業価値とは関係のない経営者の個人保証や経営者の個人生活に必要な資産の担保取得は原則として制限される。ただし、粉飾決算や背信行為等を停止条件とする個人保証等は例外的に許容される。

事業成長担保権はどのような場面で使われるのか

事業成長担保権は、企業の創業時、成長時、承継時、衰退時(経営危機時)の一連のステージで、メインバンクが有効に活用できる担保権である。

①創業時(ベンチャー企業融資)

ベンチャー企業では、事業が軌道に乗るまでの間、研究開発費や人件費、広告宣伝費などの成長資金が必要となるが、通常はベンチャーキャピタルから出資を受ける場合が多い。

しかし、起業家からすれば、エクイティ(株式発行など)による資金調達が多くなると自己の出資持分割合が希薄化し、将来のIPO時の自己の議決権比率が減少する。そのため、可能な範囲でデット(金融機関からの借入や社債発行など)による資金調達の道を開くことを期待する。

具体的には、ビジネスを始めて一定の売上がたつシリーズA以降のステージにおいて、事業成長担保権の設定をすることで、金融機関からベンチャーデットによる資金調達を進めることが期待できる。

②成長時(成長資金融資・プロジェクトファイナンス)

サービス業を営む中堅企業・中小企業においては、不動産等の固定資産を持たないものの、店舗の新規出店やシステム投資を積極的に行って飛躍的な成長を遂げたいという企業も多い。

このような企業では、メインバンクに対して事業成長担保権の設定をした上で、他の銀行からの融資をリファイナンス(負債の償還資金を新たな負債で調達すること)した上での追加資金の融資を依頼するケースが想定される。

また、これまで全資産担保の設定を受けて行ってきたプロジェクトファイナンスでも、事業成長担保権の設定を前提としたファイナンスを行うことで、個別資産への担保設定を行わずに簡易迅速な手続きの実施ができることが期待される。

③事業承継時(買い手に対するLBOファイナンス・親族外の経営者による承継)

事業承継は日本の中小企業における最重要の課題である。

その場合の有力な解決策がM&Aによる第三者承継であるが、買い手となる企業が買収資金を調達する際に、事業成長担保権の設定を伴うLBOローン(レバレッジドバイアウト・ローン:M&Aの対象会社のキャッシュフローを返済原資とするもの)等で資金調達する方策を利用することが想定される。

また、事業承継の場面においては、創業家以外の幹部従業員が新社長に就任し、創業家は継続して株式を保有するケースも少なくない。このような場合、幹部従業員に経営者保証債務を負担させることは酷であるため、事業承継担保権の設定で、経営者保証を回避した上で融資の継続を受けられるのであれば、事業承継も円滑に進めることができる。

④衰退時(事業再生局面におけるプレDIPファイナンス等)

企業が資金繰りに窮して経営危機に陥った場合、まずは私的整理による事業再生を目指すことになる。その場合、私的整理の手続き費用や専門家の費用、また当面の運転資金等の資金確保のために行われるプレDIPファイナンス(法的整理時におけるDIPファイナンスの前段階の資金借入のこと。DIPファイナンスとは、民事再生法に基づく再生または更生手続きの申し立てをした企業に対する融資のこと)が極めて重要である。

しかし、再生企業では不動産や流動性株式等の換価が容易な資産は既に他の債権者に対し担保設定がされている場合が多い。そのため、メインバンクがそのような担保の後順位で、事業成長担保権の設定を受けて融資を行う場合が想定される(メインバンクによる一括リファイナンスは、再生局面では期待しにくい)。

プレDIPファイナンスの場合は、倒産の危機にある企業への与信行為であるため、事業成長担保権の設定ができたとしても、破産時における回収可能な額が担保評価額とならざるを得ない面がある。

このため、プレDIPファイナンスの際の事業成長担保権の設定は、事業価値を把握した担保権という趣旨よりも、個別資産の集合体である全資産担保(先順位の担保権の負担付)という趣旨の担保権として活用されることが想定されるだろう。

また、私的整理において第二会社方式を用いて新会社に事業を譲渡する方式が採用された場合、スポンサーの資金で一括弁済するような場合は別として、通常は新会社が旧会社から引き継いだ債務(債権放棄後)等を事業キャッシュフローで事業再生計画に従って弁済していくことになる。その際、メインバンクが債権放棄後の債務を一括リファイナンスする際に、新会社から事業成長担保権の設定を受けるケースが想定される。

事業成長担保権によるメインバンクの変化

事業成長担保権を取り扱うメインバンクは、価値把握が容易な不動産や機械等の固定資産の担保権と異なり、

1 事業自体の価値の把握

2 事業価値の評価

3 事業価値の変化の把握

4 事業価値向上策の提案

5 事業価値劣化を防止するための善処策の提案

といった各プロセスにおいて対応するための専門性を高めることが必要となる。

1 事業自体の価値の把握

対象となる企業は非公開会社の場合が通例である。そのため、正確な財務状況の把握や現場の視察、ヒアリングやマネジメントインタビュー、業界調査などをした上で、事業自体の価値把握のために必要な情報収集を行うことで実態を把握することが重要である。

2 事業価値の評価

事業成長担保権が導入された場合、担保資産の対象が事業になるので、M&A取引の場合と同様に、担保資産評価額は事業キャッシュフロー額をベースに算出される。ただし、融資審査段階における担保資産の評価は容易でない。

まず、会社側から提出された事業計画の検証を金融機関が進める必要があり、その検証次第で企業価値の評価結果は変わってくる。

加えて、事業キャッシュフロー額をベースとした事業価値評価手法にも何通りかの手法(DCF法、EBITDAマルチプル法他)があり、またその前提条件の設定次第で評価額が変わることから、事業成長担保権の適切かつ簡易な担保評価方法を金融機関ごとにどうやって確立するかが重要な課題となる。

場合によっては、金融庁で事業成長担保権の評価手法のガイドラインを示す方策も有効だろう。

3 事業価値の変化の把握

事業成長担保権の設定を伴う融資が実行された場合でも、不動産担保の場合と異なり、事業成長担保権の価値は、事業環境の変化や競合の動向、そして内部体制の変化などの要因で随時変化する。

このため、対象企業と金融機関担当者の緊密なコミュニケーションの中で、そのような変化を常に把握できるような関係性を構築することが重要である。

4 事業価値向上策の提案検討

事業成長担保権の設定を伴う融資を行った場合に、融資先の企業の成長を支援する役割が金融機関には期待される。これには無償による経営アドバイスだけでなく、必要に応じて、有償のコンサルティング契約、ビジネスマッチング契約または買収先企業の紹介などで、対象企業が自らのノウハウやネットワークだけではできない企業価値向上策を提案することが考えられる。

5 事業価値劣化を防止するための善処策の提案

③や④のような努力をしたにもかかわらず、融資先企業の業績が下降し、資金繰りが厳しくなることが想定される局面も想定される。

このような場合には、メインバンクとして資金繰り表や再生計画の策定、精緻化をサポートすることのみならず、資金繰りを維持するための方策の提案や、場合によっては、早期のM&Aの実行を提案することも期待される。

事業成長担保権はどのような手続きの流れなのか

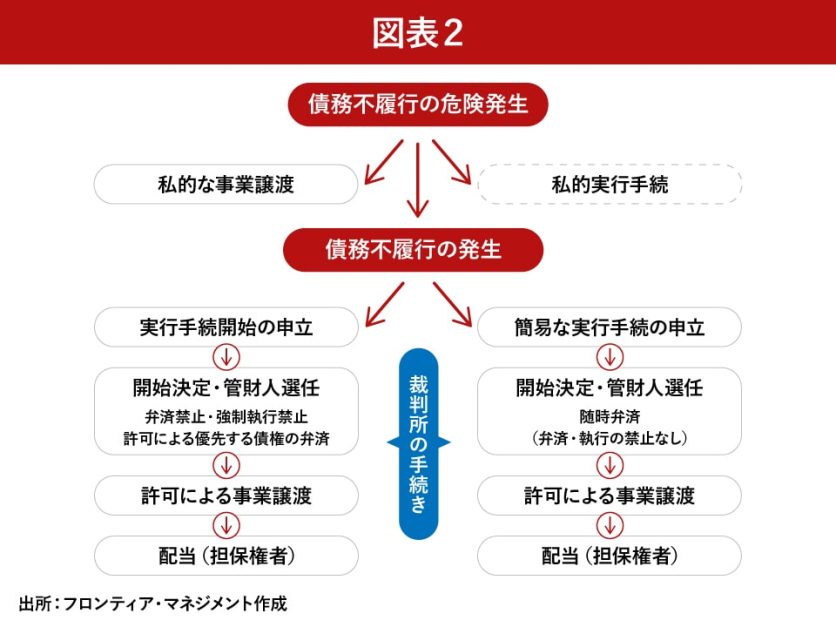

事業成長担保権の実行手続きの流れは、図表2記載の通りである。

まず、債務不履行の危険性が生じた段階で、担保権者は対象会社の経営者との間で、事業譲渡などで事業の換価を進めることについて協議する。そこで経営者の了解が得られれば、スポンサー選定の手続きを実施し、スポンサーに事業を譲渡することになる。

通常の事業譲渡手続きでは、株主総会の特別決議の取得や許認可の承継が難しい場合も想定される。このような課題を回避するため、私的実行を認めるかは論点の一つとして今後議論される段階ではある。

一方で、もし私的実行としての事業譲渡を行うことで株主総会の特別決議が不要になったり、許認可の承継等についての特典があったりする場合には、実務上、私的実行手続きとしての事業譲渡を行う場合が多い。しかし経営者は、創業者のように自己の経営に固執する者も多く存在し、資金繰りが続く限り、簡単には事業譲渡に応じない場合も想定される。

その結果、設定者に債務不履行が生じたような場合は、裁判所に対して、事業成長担保権の実行手続き開始の申し立てを行うことになる。裁判所による担保権実行の開始決定後、対象企業はすべての債務の弁済を停止し(事業成長担保権に優先される債権に基づく場合を除き、すべての担保権実行、強制執行等の手続きも停止)、管財人が選任されて事業の経営管理権を掌握することになる。

管財人は事業成長担保権の価値を維持するため通常の経営を行うが、裁判所の許可を得て、労働債権や取引先に対する債権等の事業価値維持のために優先すべき債権の弁済を実施する。

管財人の業務は、その後のM&Aによる事業の譲渡を目的としているため、この職務執行において事業譲渡のための準備と譲渡先の探索活動を進める。

スポンサーが見つかり対象企業の事業譲渡がなされた場合、管財人はその換価金から事業成長担保権者と劣後する担保権者に対する弁済を実施する。

現在は一般債権者に対する弁済原資として、事業成長担保権の換価金の一定割合を確保する方向で議論されている。しかし、この原資から行われる一般債権者に対する配当手続きは、別途進行する破産手続きで破産管財人が実施することになる。

また、担保権者もしくは設定者がスポンサーをすでに探したような場合、弁済を継続して事業価値を維持しながら早期に事業譲渡を行うために、簡易な実行手続きという選択肢も設けられている。

裁判所が担保権実行手続きの開始を決定し、管財人が選任されるまでは通常の担保権実行手続きと同様である。その場合の公告は不要とされ、すべての債権者への弁済は随時弁済が想定される。

ただ、資金繰りにおいて金融債権者への弁済が困難な場合が多いと想定されるため、事業成長担保権者以外の金融債権者への弁済は、同時並行で私的整理手続きを行う中で、弁済計画の策定(事業譲渡を前提)が進められる。その他の点は、通常の担保権実行手続きと同様で、管財人が事業運営と事業の譲渡を行い、担保権者への弁済を行うことになる。

事業成長担保権の法制度でメインバンクに求められること

事業成長担保権に関する法制度が、どのタイミングで国会を通過して法制化されるかは今後の検討次第である。

では、事業成長担保権に関する法制度が導入されるとどうなるだろうか。

メインバンクには事業を見極める力の向上と、設定者である顧客の企業価値向上のために重要な伴奏者の役割を担うことが期待されるようになるだろう。

そして、事業成長担保権を管理する実務は、投資事業における投資マネージャーの業務にも通じる点が多いため、今後の銀行によるエクイティビジネスの繁栄にも資するものと考えられる。

コメントが送信されました。