読了目安:11分

コロナ下のM&A推進とは ~Opportunity-Takeと活用アイデア

緊急事態宣言の解除を受け、皆様の中にはwith/Afterコロナ戦略の本格検討に乗り出したリーダーも多いはず。この記事では、M&A推進に係る1つのアイデアとして、切り売り対象の経営資源をターゲットとした、他用途への転用案を紹介したい。

当面はカーブアウト(事業の切り出し)中心の投資環境

まず当面の投資環境は、正攻法でのM&A推進が難しい局面とみられる。

各方面で指摘されている通り、今回のコロナショックは、企業のバランスシート調整を主体とするリーマン・ショック時(2008年)と異なり、需要自体が大きく冷え込んでいるのが特徴だ。

リーマン時に回復の下支えとなった「スマホ」や「新興国」といった大型の需要牽引役も期待できない中、緊急事態宣言が解除されたとはいえ、企業・消費行動における慎重姿勢は容易に払しょくされない恐れが強い。

二番底への警戒

株式市場に目を向けると、渡航規制の影響を受けた空運業の株価がコロナ前比で約4割落ち込んだが(国内業種別株価指数ベース)、それ以外の業種は現時点で空運株ほどの急落は見られない。

需要自体は底堅かったリーマン時でさえ、およそ半年かけて広範の業種が半値近くまで株価を下げた実績がある。買い手企業としても、もう一段の株価下落リスクから、積極的な企業買収は仕掛けにくい。実際、この4月のM&A件数は前年同月比3割減と大幅に減少した(レコフM&Aデータベース)。

活発化する「カーブアウト」

このように通常のM&Aが沈静化するなか、逆に足元で活発化しているのが、一部の事業や資産を切り出しての売買「カーブアウト」である。各社が自社の存続を最優先して保有資源の現金化や固定費切り下げを急いでいるためだ。

M&A件数の減少を尻目に、いわゆるカーブアウト案件は2020年第1四半期で前年同期比6割強まで急増した(レコフ調べ)。

この先も、早期の環境好転は見込み薄で、今回の「有事」を大義名分に構造改革断行を目論む経営層の動きも出てきている。

これらが後押しする形で、事業・部門の一部や子会社/政策株式、各種拠点(本社ビル・工場・店舗)、人材等が市場に放出されてくる公算が大きい。

むろん、当社(フロンティア・マネジメント)としては本来的にM&Aは事前の戦略構築を前提として能動的に推進するのが望ましいとの考えだ。普段からM&A戦略を立てていない中で、Opportunityが増えたからと行って是々非々でM&Aを行っても、うまくいかない可能性が高い。

筆者としては、「M&A戦略がある」「買収に余裕のある」企業に限るという前提だが、当面の投資戦略を考えるうえで、サスティナビリテイ維持のために放出されてくる経営資源を見据えつつ、それらをどう活用するかも1つのポイントとなるだろうと考えている。

コロナで変わるもの、変わらないもの

切り出された各種経営資源は、選択の結果放出されたものだ。多くの場合、そのままでは使い難い。このため取得時には、当該資源に係る需要の再創造、あるいは用途自体の見直し、といった梃入れが前提となる。

そのヒントは、コロナ後の世界を展望することで一定程度見えてくる。

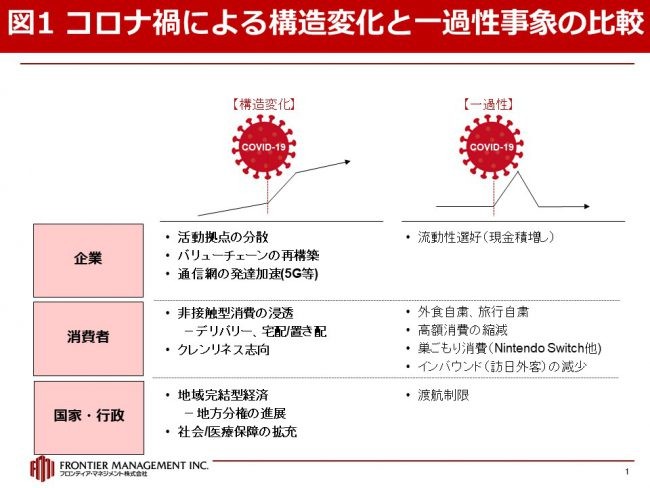

【図1】は、筆者が担当している生活産業領域(BtoC)を中心に、コロナ前後の環境変化をみたもので、主な着眼点は、コロナとともに終息する動き(一過性)と、コロナ後も定着する動き(構造変化)の見極めである。

① 活動拠点の分散

まず企業サイドでは、「①活動拠点の分散」が定着する見通しだ。

もともとわが国では、テレワークをはじめとする“働き方改革”が言われてきたが、その重要性は認めつつも、企業側のネットワーク環境や「社内抵抗勢力」等の障壁に阻まれ、遅々として進まなかった経緯がある。

今回、在宅勤務せざるを得ない状況に追い込まれてみると、「意外にやれた」「出勤時業務の無駄が露呈した」との声が少なくない。つまり、怪我の功名で各社は生産性向上のヒントに気づいたわけであり、経済合理性が認められた以上、今後不可逆的な流れになる公算が大きい。

② バリューチェーンの再構築

企業の活動拠点が分散すると、それに合わせて業務設計や資源配分を見直す必要が生じる。例えば、都心一極集中型の企業において、大所帯の営業部隊がテレワーク(販売先に常駐等)した場合、ミドルオフィスを紐付ける必要があるし、集中管理が非効率となれば、都心の本社ビル自体が要らなくなる。

コロナ禍を通じて一部業務が変化すると、それが全体に波及し、ひいては企業の収益構造に影響する形で「②バリューチェーンの再構築」を誘発することも十分あり得るわけだ。

なお、足元の現金至上主義(Cash Is King)に関しては、コロナの終息を機に各社が成長戦略(=ROE重視)に回帰する過程で、鳴りを潜めていくとみられる。

③ 非接触型消費

次に消費サイドだが、先に一過性とみられる事象から整理すると、外食自粛、旅行自粛、高額消費の縮減、巣ごもり消費、インバウンドの減少、等が挙げられる。

というのも、既に外出自粛によるストレスが指摘されている通り、外出を含む人間の活動欲求はある意味本能的なもの。今後、より重要なモノ・コトに貴重な外出機会を充てる傾向が強まることはあっても、外出自体が無くなるとは考え難い。

抑圧状態を受け容れ続けることは容易でなく、過去の震災後の復興需要然り、どこかでリベンジ消費が到来するとみているからだ。

一方、足元盛況のデリバリーや宅配/置き配など「③非接触型消費」に係る需要は、感染リスクが排除されたとしても、一定程度歩留まる可能性が高い。これは、先述のテレワーク然り「接触回避目的で利用→買い物の手間が省ける利便性認知(時間価値向上)」というパターンである。

かつて2001年のBSE(牛海綿状脳症)の後、豚肉・鶏肉の代替利用が定着し、牛肉消費が完全には元に戻らなかったことも、同様の理屈と考えられる。なお、こうした非接触スタイルの浸透は、人を介してモノを売る店舗産業にとっては、価値提供の在り方を抜本的に見直す転機となりそうだ。

④ クレンリネス志向

もう1つの消費面での構造変化は「④クレンリネス志向」である。清潔な状態を維持する、という意味で使われる外食用語だが、この考え方が、コロナを機に食以外の分野まで広く波及するという見立てである。

折しもSDGsをはじめ社会性が重要視される中、事業者としては、自社のサービスが実際に清潔・安全かどうかは勿論、これへの取組姿勢次第で消費者の選別を受けるようになるシナリオも否定できない。

既に足元、試着済商品の随時入替え、ロボットによる配膳、など現場レベルで様々な工夫がなされているが、今後は、販売員の安全基準構築、店舗版HACCPの開発など、全社レベルでの取り組みに発展する展開も想定し得る。

⑤ 地域完結型経済圏

最後に国家・行政サイドを展望すると、まず渡航規制等の各種制限条項は一過性と考えて差支えないだろう。一方で構造変化については、多分に政策が絡むため不確実性はあるものの、大きな方向性として、「⑤地域完結型経済圏」の進展が挙げられる。これまで国の出先機関的な色彩が濃かった地方自治体が、大阪府のようにコロナ対応を機に独自性を発揮し、これに地域住民が呼応する形で域内結束力が高まるというシナリオだ。

将来的に、前述の企業活動拠点の分散が進めば、既報のトヨタ×NNTのスマートシティ構想(川崎市)のように、各地域と企業の協業による新たな地方創生のカタチが見えてくるかもしれない。

構造変化に着目した「投資+用途変更」

普段からのM&A戦略構築と、手元の資金の余裕」が前提である、

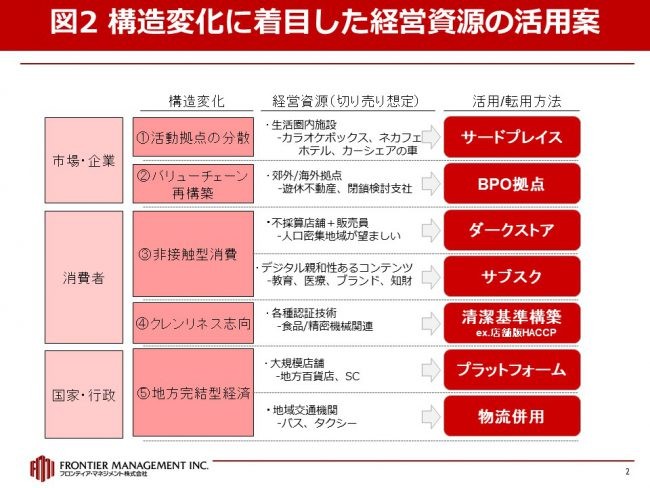

一連の構造変化を前提とすると、今後放出されてくるであろう経営資源に対しては、【図2】のような活用機会/方法が想定し得る

企業起点の潮流からは、ネットカフェやカラオケ、ホテルなど生活道路圏内に立地する施設を「①活動拠点の分散」の受け皿として活用する余地がある。

テレワークに適した環境が自宅に無い、自宅がオフィス化したので新たに趣味・くつろぎの空間が欲しい、等のニーズに対応したサードプレイス(=第三の場所)の位置付けで、前者はweb会議にも適したビジネススペース、後者は自宅では実現できないプロ仕様の環境、等が差別化要素となるだろう。

「②バリューチェーン再構築」の視点では、フロント部門(営業・生産等)とバックオフィス部門(人事・経理等)の上下分離の可能性に着目すれば、複数企業間でのバックオフィスの集約・効率化を目的に、郊外或いは海外の拠点をBPO(Business Process Outsourcing)センター化するアイデアも浮かんでくる。

消費起点では、「③非接触型消費」が浸透する中、販売形態における既往の主従関係(店舗が主・ネットが従)が崩れるとすれば、店舗のダークストア化も有効な選択肢となり得る。店舗の一部又は全部を物流拠点に転換する手法だが、これは配達要員として既存販売員を活用できる利点もあり、不採算店舗の梃入れ施策としても期待される。

加えて、非接触化の流れは、買い物に限らず、料理レシピや家具レイアウト、美容院のカットスタイルなど様々な領域に波及しつつあり、デジタルと親和性が高いとみられるコンテンツ(教育、医療、ブランド、知財分野等)は今後の投資対象として検討し得る。

他方、「④クレンリネス志向」の観点では、自社拠点/サービスの清潔・安全性に係る説明責任が重視される見通しだ。特に、将来の内需牽引役として期待される訪日外国人(インバウンド)はこうした企業姿勢にシビアとみられ、既に実用化されている体温や混雑状況の測定技術のほか、食品製造や精密機械発の認証技術等にも注目が集まりそうだ。

国家・行政起点の「⑤地域完結型経済」に関しては、地方自治体との協業を前提としつつ、大規模店舗のプラットフォーム化(前述の郊外BPO化も視野)とその周辺の街づくり、域内バスやタクシーのハイブリッド活用(人も運ぶがモノも運ぶ)、等が想定し得る。

まとめ

普段からM&A戦略を立てていない企業が、Opportunityに対応してM&Aを行っても、うまくいかない可能性が高い。しかし、筆者としては以上みてきたように、withコロナの投資環境は経営資源の切り売りを見据えたOpportunity-takeにならざるを得ないとも感じている。

たしかに出物自体は、中期戦略で掲げた意中の領域とはいくまいが、活用次第で他社に先行する好機ともなる。この機を捉えるには、他用途転換も含め柔軟な発想・検討が必要となるのではないか。

コメントが送信されました。