読了目安:8分

ESG経営が企業パフォーマンスに与える影響

ESGは、環境(Environment)、社会(Social)、ガバナンス(Governance)の3要素を指しており、定量的な財務情報に加え、3要素に関連する非財務情報を考慮する投資をESG投資と呼んでいる。関心が高まっているESGだが、企業パフォーマンスにはどのような影響を与えているのか、考えていきたい。

高まる関心で求められる情報開示

Eは地球環境問題(気候変動、環境汚染、資源枯渇など)、Sは社会問題、企業とステークホルダーとの関係(顧客・消費者、従業員、サプライヤー、地域コミュニティー、政府機関など)、Gはコーポレート・ガバナンス(長期的な企業価値の向上に向けた企業経営の仕組み)を示すものとされている。

ESG投資への関心が高まった背景としては、2006年に国連でPRI(Principles for Responsible Investment:責任投資原則) が提唱され、ESG推進を投資家の取るべき行動と定義されたこと、我が国においては2015年にGPIF(年金積立金管理運用独立行政法人)がPRIに署名したことがあげられる。

さらにGPIFが投資運用にESG指数を採用するとともに、2017年10月に投資運用原則を改正し、全ての資産でESGの要素を考慮した投資を進めることを表明したことを受け、投資にESGの視点を組み入れることを原則とした動きが広がっている。

2015年には、金融庁・東京証券取引所が「コーポレートガバナンス・コード」を策定し、2017年には「責任ある機関投資家の諸原則(日本版スチュワードシップ・コード)」の改訂版において投資先企業のESG要素を含む非財務情報を把握すべきとして、ESGという用語が明記された。

2021年のコーポレートガバナンス・コードの改訂時には、企業のサステナビリティの課題への取り組みの重要性が強調され、プライム市場およびスタンダード市場の上場企業に対してはサステナビリティの取り組みに対する情報開示が求められ、加えてプライム市場の上場企業に対しては2022年から気候変動関連の情報開示の質と量の充実が求められている。

統一的な基準がないことなどが情報開示の阻害要因に

こうしたESG情報の開示に関する動きがある一方で、GPIFが2019年3月に発表した「ESGに関する情報開示についての調査研究」(参考資料1)によると、国内上場企業のESG情報開示の現状として、ESG情報開示に積極的に取り組む企業が出てきている一方、ESG情報開示が依然として進まない企業がいまだ数多く存在することが指摘されている。

その背景として同調査では、企業規模や業種要因に加えて、「開示の必要性」や「開示すべきESG情報が不明」といった要因が挙げられている。

このようにESG投資の関心が高まっていることと同時に、投資家側は受託者責任の観点からパフォーマンスを測定することが重要である一方で、企業側は統一的な基準がないことや企業のパフォーマンスに与える影響について論理的根拠がないことがESG情報開示の阻害要因となっている。

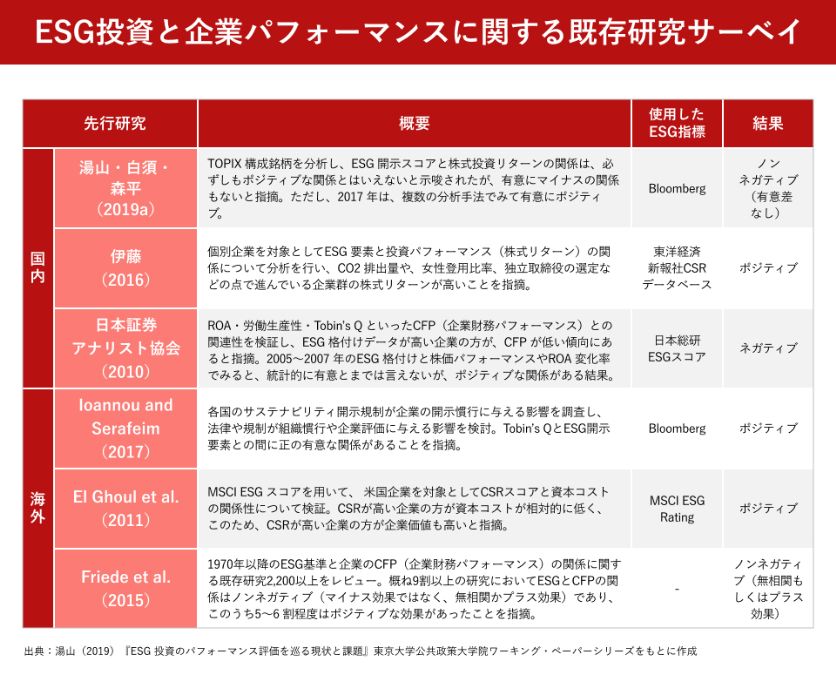

既存研究によればESG投資のパフォーマンスは相反する結果

筆者が国内・海外の既存研究を調査したところ、総じていえば、ESG投資パフォーマンスは、どちらかというとポジティブとする研究が多いものの、一方で通常投資と有意な差はない(もしくはネガティブ)として相反する結果を示す研究も見られ、その見方に統一的な見解を見いだせていない。

その理由としては、対象地域・期間の違い、使用しているESG情報評価機関のスコアの差、パフォーマンスの定義(株式リターン、資本コスト、債券スプレッド等)、何をもって優れたESGの取り組みとするのか(量・質)、分析手法の違い、内生性の問題の考慮など複合的な要因が挙げられる。

その他のESGに関連する既存研究として、評価会社間での評価の不一致に着目した研究が存在する。ESG評価は、財務分析とは異なり非財務情報を評価する標準的な手法が確立されていないため、評価会社間でばらつきが発生している状況である。

GPIFは、FTSE社とMSCI社のESG評価の相関について、ESG評価をESGスコア、Eスコア、Sスコア、Gスコアの4つに分けて、毎年モニタリングを実施している。

2017年から2022年にかけて、日本企業及び外国企業ともに、ESGスコアを中心に、継続して相関関係が高まっていることが確認されている。ただし、日本企業のSスコア、Gスコアについてはいまだ低い相関のままとなっている。(参考資料2)

分析結果を踏まえた解釈は研究によって様々

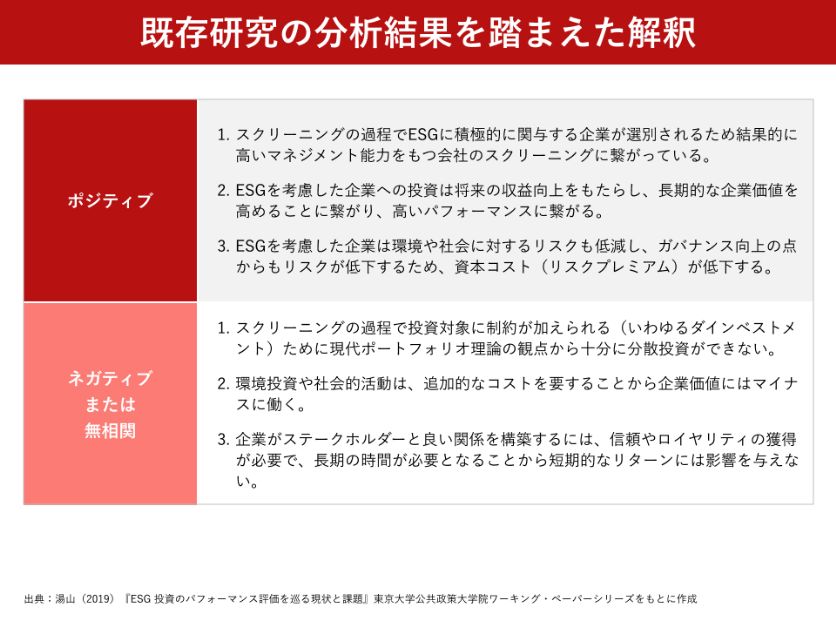

ESGと企業パフォーマンスに関連する既存研究では、上述の通り、ポジティブ・ネガティブ(または無相関)の結果が示されているが、それぞれの分析結果を踏まえた解釈についてはそれぞれの研究によって様々である。

ポジティブな分析結果を示している研究では、負債提供者(銀行等)、従業員、地域社会、顧客などのステークホルダーの満足度がCSR活動等を通じて向上し、より効果的な契約関係の成立などを通じて情報の非対称性も低下、企業の更なる成長やリスク低減効果に資するとされており、いわゆるステークホルダー理論を支持するものが多い。(参考資料3)

反対にネガティブな分析結果を示している研究では、環境投資や社会的活動に過剰投資することによるマイナス効果、ステークホルダーと良い関係を構築するには長期的な時間軸が必要(=短期的には影響なし)という解釈である。

また、使用されているESGスコアのデータプロバイダーは研究によって様々であり、関係性を明らかにしたい被説明変数も株式リターンを使用するケース、ROEやROA、Tobin’s Qといったパフォーマンス指標を使用するケースなど研究内容によってばらつきがあることから統一的な見解が見いだせていないものと想定される。

中長期の時間軸によるパフォーマンス測定の必要性

ESG活動は本来的に中長期的な効果を目指したものであり、そのパフォーマンスの検証に際しても、中長期的に経済価値と両立するものとなっているかを検証していくことが必要である。

上記図表にも記載しているが、既存研究において、ネガティブ(または無相関)な結果・解釈となっているものの中には、ステークホルダーとの良い関係性を構築するには長期的な時間軸が必要と示されていることから、中長期的なパフォーマンスに関する研究は道半ばである。

日本においては、直近2021年にコーポレートガバナンス・コードが改訂され、サステナビリティーの課題への取り組みの重要性が強調されたことを踏まえると、ESG経営を踏まえた企業のパフォーマンスが発現していくのはこれからであり、その評価はさらに高度化していくものと想定される。

参考資料

1)GPIF委託調査研究(2019年3月)『ESGに関する情報開示についての調査研究』

2)GPIF『ESG活動報告2021』P.46参照

3)湯山(2019)『ESG 投資のパフォーマンス評価を巡る現状と課題』東京大学公共政策大学院ワーキング・ペーパーシリーズより引用・加工

コメントが送信されました。