読了目安:9分

事業性融資推進と「企業価値」

企業価値担保権の施行に向けて、今後、金融機関において「企業価値」への関心が一層高まると想定している。一方、金融機関の足元状況を踏まえると、営業現場では、「企業価値」をどう理解し、日頃の事業性融資の推進に活かしていくのか、これまでの融資業務との関連などよく見えない部分があるのではないだろうか。本稿では、これまで金融機関になじみのある事業性評価も意識しながら、事業性融資を推進していく上での「企業価値」のポイントを解説した。

1. 企業価値評価とは何か

まずはM&Aの判断基準としての企業価値の評価方法について触れたい。

M&Aにおける企業価値評価は、①将来期待される収益やキャッシュフローを予測し、その実現に見込まれるリスクなどを考慮した割引率で割り引くことにより企業価値を算出する「インカム・アプローチ」、②市場で成立した価格に基づいて企業価値を算出する「マーケット・アプローチ」、③事業者の純資産を基準に企業価値を算出する「コスト・アプローチ」の3種類がある。このうち、企業価値を算定する場合の原則的評価方法であるインカム・アプローチをメインに、「企業価値とは何か」を解説する。

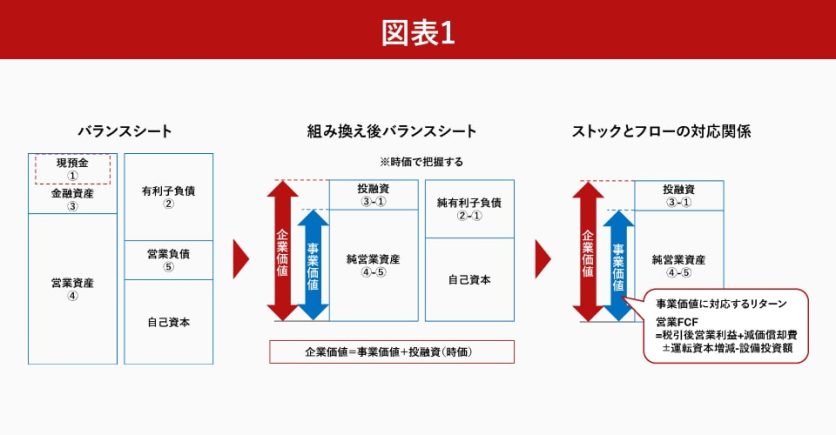

企業価値評価を行うにあたっては、図表1の通り、事業者の事業や投融資がどれだけの価値を生み出しているかを把握するために、通常バランスシートを組み換えて考える。時価で把握を行い、営業資産から営業負債を差し引いた純営業資産が事業価値に対応し、事業価値に投融資(非営業資産)を加えたものが企業価値に対応する。

また、ストックとフローとの関係では、事業活動で使用されている純営業資産から将来にわたって生み出される営業フリーキャッシュフロー(FCF)が事業価値に対応するリターンとなる。

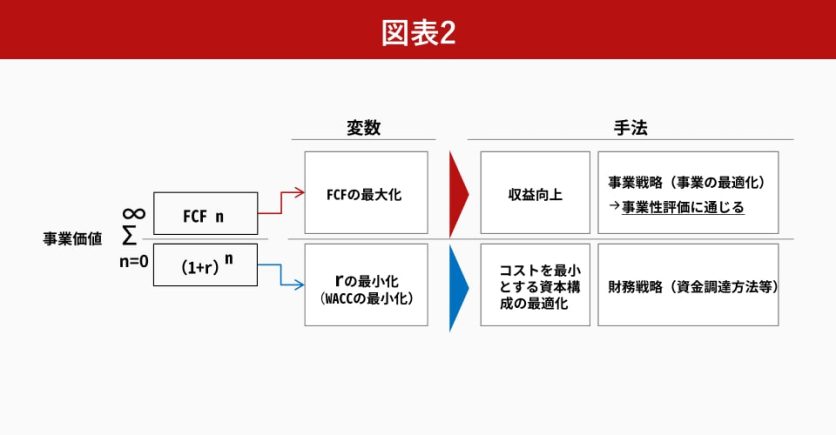

なお、図表2の通り、事業価値を算出するにあたって、インカム・アプローチの代表的な評価手法としてDCF(ディスカウンテッド・キャッシュフロー)法があり、営業フリーキャッシュフロー(FCF)を適切な割引率(通常は負債コストと株主資本コストの加重平均であるWACC(加重平均資本コスト)を使用)で割り引くことで事業価値を計算する。

ここで、図表2にある事業価値の要素を分解するとよくわかるが、事業価値を高めるには「営業フリーキャッシュフロー(FCF)を最大化する」及び「割引率(r)を最小化する」の両方または何れかの対応が必要となる。

金融機関の取引先の大半は非上場のオーナー企業が多いことも踏まえると、エクイティとデットの資金調達を都度見直し、最適資本構成を構築していくといったMBA流の企業財務論は、あまりそぐわないと考える。

従って、事業価値を高めるには「営業フリーキャッシュフロー(FCF)を最大化する→事業戦略により収益(特に営業利益)を向上させる」ことに焦点を絞る必要がある。これはまさに金融機関の役職員の皆様が日頃行っている事業性評価に通じることになる。

2. 融資取引と企業価値評価

それでは、企業価値担保権の施行を念頭に、融資取引を行うための債権者としての企業価値評価について述べたい。

図表3は、DCF法による企業価値評価を行う場合の一般的な流れを記載している。金融機関は、日頃の業務において、例えば、債務者格付が悪化した与信額の大きい事業者などに対して、①対象先を選定し、②事業面と財務面を融合し分析し、③事業計画に基づき将来のキャッシュフローを予測する、までのフローを行っていることが多い。

こうした将来のキャッシュフローを予想していくための前提となる企業分析手法の基本的な評価プロセス自体は、金融機関役職員が日頃行っている事業性評価の業務フローと大きく変わりはない。

一方、④割引率算定、⑤企業価値算定、までは、M&Aなど特別な事情がない限り、日頃の業務においてはあまり行っていないものと考えられる。

今後、企業価値担保権を活用した事業性融資の推進を行う場合、現時点では企業価値担保権の実務を見据えた様々な準備や取り組みが進められていく段階にあるが、割引率算定も含めてすべてのフローが必要になると想定している。

また、融資に対する考え方の転換も必要となる。これまでの融資審査では与信が最終的に回収されるか否かに評価のポイントが置かれていた。今後、企業価値担保権を活用した事業性融資の推進では、ゴーイング・コンサーンを前提として企業価値を維持・向上していくインセンティブにより評価を行っていくことに変わる。

これは、金融機関と事業者とのリレーションを前提に、一定時点の過去の結果である財務分析を中心とした経営分析に基づく評価に依拠することなく、事業者をヒト・モノ・カネ・情報の観点から有機的に捉え、外部環境も踏まえて、事業者の将来の成長可能性とリスクを評価し、伴走しながら事業者の成長を支えるという金融機関の行動を一層促すものと捉えている。

なお、近年金融機関が取り組みを強化している投資ビジネスでの動き方に類似するものでもある。

3. 事業と経営者個人が切り離される

これまで、経営者の個人資産を不確実な予期せぬ事情などによる貸倒れによる損失を防ぐという第二義的な備えという側面と経営者の規律付けという側面から金融機関が経営者保証を徴求していた事例は多い。

近年、経営者保証の見直しが進む中でも、金融庁「2024年6月28日企業アンケート調査の結果」によれば、アンケート回答企業の47.3%で経営者保証を徴求されているようである。

今後、法人の借入債務に企業価値担保権を設定する場合、経営者保証にかかる保証債務履行請求権は粉飾等があった場合を除き原則行使できないため、融資審査における評価でも経営者の個人資産は切り離されることになる。

また、「経営者保証に関するガイドライン」が示しているように、個人資産以外のフローの部分でも、事業者である法人と経営者との関係の明確な区分と分離が必要となる。

特に法人と経営者一族の間の資金のやりとり(例:役員報酬、賞与、経営者一族への貸付金など)は、フローの増減を通じて、企業価値評価にも影響を与える。企業価値評価を行っていく上で、社会通念上適切な範囲を超えないものとする体制を整備するなど、法人と経営者一族の分離を図ることが前提となる。

4. 企業価値評価には事業性評価の充実が不可欠

2014年に金融庁から示された「事業性評価に基づく融資等」では「銀行等が財務データや担保・保証に必要以上に依存することなく、事業の内容、成長可能性を適切に評価し、融資や助言を行うこと」と定義された。当時、事業性評価の目的は、融資による事業者の理解を出発点とし、本業支援などを通じて顧客の課題解決を図っていくことにあり、金融機関の営業現場における事業者を見る目の向上に重点が置かれていた。

あれから10年が経過し、事業性評価が定着するとともに、事業性評価のノウハウを活用して、マネタイズに向けて業務の高度化を図る前向きな動きが広がった。事業承継問題を受けてのM&A業務の一層の取り組み強化、規制緩和を受けての投資専門子会社の設立など、金融機関における企業価値評価が必要なビジネスも浸透し、企業価値評価は以前に比べて身近なものになりつつある。

他方、金融機関において、これまでの事業性評価により事業者の財務分析資料や企業概況など情報が充実していることが通常と思われがちだが、営業現場の時間の制約などが要因となり、事業者と対話する時間が減ることで表面的な事業性評価に終始し、企業価値評価に必要な一次情報や資料がない、最新情報にアップデートされていない、などの状況も散見されているものと推察している。

今後、企業価値評価を行う場面が増えていくことを踏まえると、平素からの心構えとして、

- 事業者の経営や事業に日頃から関心を持ち、マネジメント体制、商品やサービスの内容、販売先や仕入先の情報について、常にアップデートしておくこと

- 事業者との様々な階層や部署との接触を重ね、信頼を得ておくこと

- 偏った先入観に陥らず自分なりの伴走支援の仮説を持っておくこと

が必要と考えている。いざ企業価値評価を行うとなった場合、表面的にしか事業がわからない、事業者との信頼関係が構築できていないため必要な情報が入手できない、というようなことがあると前に進めない。

特に、企業価値担保権の活用では、将来見通しとそれを実現するための経営者のコミットメントが必要となってくる。経営者と深い対話を行っていくためにも、事業性評価の充実は欠かせない。

コメントが送信されました。