読了目安:9分

変わる「独立社外取締役」の役割 コーポレートガバナンス・コードの改定を踏まえ

2021年春にコーポレートガバナンスコード(CGコード)の改定が予定されている。2022年4月の東証市場区分の見直しを踏まえ、以下、プライム市場において取締役会の3分の1以上の選任が求められる「独立社外取締役」の役割を中心に、どのような点に留意してゆく必要があるかを確認する。

コーポレートガバナンス・コード(CGコード)の現状

まず、現在のCGコードには、5つの基本原則として、

- 株主の権利・平等性の確保

- 株主以外のステークホルダーとの適切な協働

- 適切な情報開示と透明性の確保

- 取締役会等の責務

- 株主との対話

について定められている。これら5つの基本原則に沿って31の原則(基本原則を実現する為に留意検討すべき事項)と42の補充原則(採用を検討すべきベスト・プラクティス)が定められている。

CGコード改訂と東証新市場

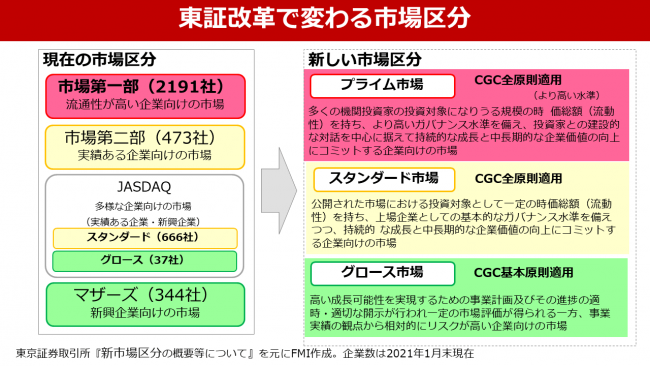

2022年春に東京証券取引所の再編が予定されているが、そこで新たに創設される市場区分によって、企業に求められるCGコードの適用が異なる。

グロース市場に上場が見込まれる企業では、CGコードの基本原則のみが適用となるのに対して、その他の市場(プライム市場、スタンダード市場)に上場が見込まれる企業では補充原則を含む全原則が適用となる。

独立社外取締役を3分の1以上選任

さらに、金融庁の有識者会議において、プライム市場に上場する企業についてはより高い水準のガバナンスが求められることから、諸外国のコードや上場規則に鑑み、独立社外取締役について取締役会全体の3分の1以上の選任を求めるべきとの案が示されている。

今後、上場企業には、従来に増してより高い水準のガバナンスが求められるようになり、新たな対応や体制の整備など負担が増大する可能性がある。

ガバナンスが投資に強い影響

3月号の朝日新聞GLOBEに掲載された畑中徹氏の記事に、こんな内容のものがあった。

畑中氏がアメリカに赴任した2012年当時の出来事であるが、現地メディアのテレビニュースや新聞を見ても日本企業の話題が出ていないことに疑問を感じ、その理由を知る為、投資家に取材を申し込んだ時の話だ。

ベテラン投資家のデービッド・ヘローは日本企業について「コーポレートガバナンスに難ありだ。業績はともかく、これが整っていないと投資対象にしづらい」とコメントした。

その後第二次安倍内閣が発足し、2015年にニューヨークで行われた安倍首相は金融・ビジネス関係者に向けた講演で「私の改革リストのトップ項目は、企業ガバナンスの強化」「日本企業がCEOなど経営者を選ぶ過程を透明化するなど、改革を進めていく」と宣言した。

安倍政権下では、2014年に、政府主導のもと、機関投資家が受託者責任を果たす上での行動規範を示したスチュワードシップ・コードを発足し、続いて2015年にはコーポレートガバナンス・コード(CGコード)を発足した。いずれもコーポレートガバナンスの向上を目的としたソフトローである。

取締役会とステークホルダーとの協働について整理

このような状況から、CGコードの中でも特に第4章(取締役会等の責務)の内容を踏まえ、同第2章(株主以外のステークホルダーとの適切な協働)の規定について考え方を整理する。

以下、整理する上で、CGコードの実現に向けた具体的な取り組みを示す、2020年7月31日に経済産業省が公表した「社外取締役の在り方に関する事務指針(社外取締役ガイドライン)」を、適宜参照する。

取締役の役割は経営の監督

まず、取締役会の構成員となる取締役は、株主総会で選任され、会社との間で委任関係に立ち、会社に対する善管注意義務を負っていることから、株主からの付託を受けて、会社の持続的な成長と中長期的な企業価値の向上を図る観点から経営を監督することが基本的な役割であると解される。

ステークホルダーの視点を取締役会に反映

そして、CGコードでは、取締役会の役割として、株主以外の様々なステークホルダー(従業員、顧客、取引先、債権者、地域社会等)と適切に協働し、その視点を取締役会に反映させることを求めている。会社が持続的な成長と中長期的な企業価値の向上をしていくため、不可欠であるとしている。

独立社外取締役に求められるのは、独立した立場での監督

さらに独立社外取締役については、取締役として基本的な役割を担うほか、社外者として経営陣から独立した立場から、経営陣による業務執行の監督を行う役割が期待されている。

独立社外取締役とは

独立社外取締役とは、「一般株主と利益相反が生じるおそれのない社外取締役又は社外監査役」を指す。

つまり、その会社の親会社、子会社の役員や株主は「独立社外取締役」に含まれない。また、主要な取引先に加え、その会社から報酬を受けている弁護士やコンサルタントも「独立社外取締役」には含まれない。

独立社外取締役の役割

独立社外取締役の担う最も重要な役割として、経営の監督が挙げられる。これは経営陣(特に社長・CEO)に対する監督で、企業の持続的な成長と中長期的な企業価値の向上の実現という観点から、経営陣の評価が適切に反映されるような報酬の設計を行うことに代表され、必要な場合には社長・CEOの交代を主導することも含まれる。

利益相反の防止、SDGs、ESGへの配慮

独立社外取締役には、取締役会の監督機能の担い手として、少数株主を含むすべての株主に共通する株主の共同の利益を代弁する立場にある者として業務執行者から独立した客観的な立場で経営の監督を行い、支配株主と少数株主との利益相反の監督を行うという役割が期待されている。

また、持続的な成長と中長期的な企業価値の向上を実現する為、社外の視点を踏まえ、SDGsやESGの観点に配慮することも求められる。

事業ポートフォリオの定期的見直し

スチュワードシップ・コードやCGコードを参照しながら2020年7月31日に経済産業省が公表した「事業再編実務指針~事業ポートフォリオと組織の変革に向けて~(事業再編ガイドライン)」の中でも示されているが、取締役会において、事業ポートフォリオの定期的な見直し(以下、「事業ポートフォリオ・マネジメント」)を行うべきとされている。

取締役会は、経営陣をサポートし、事業ポートフォリオ・マネジメントを促進し、その運用を監督する。また、それに基づき全体最適の観点から事業再編の意思決定を行うことが期待されている。

事業ポートフォリオ・マネジメントでは、

(i) 事業部門や事業セグメントごとにPL及びBSを作成

(ii) 事業部門やセグメントごとの資本収益性(※WACC対比ROIC)や成長性と言った観点に加え、企業理念・価値やビジネスモデルの観点を踏まえて定期的に評価

(iii) 事業部門やセグメントへの経営資源の最適な分配を行う仕組みを作ること

(iv) その為の体制を整備

(v) 部門ごとでなく、会社の全体最適の観点から事業ポートフォリオの見直しを行うこと

とされている。

※WACC=加重平均資本コスト ROIC=投下資本利益率

独立社外取締役は、内部情報へのアクセスが制限されがち

独立社外取締役には、経営の監督だけでなく業務執行に関する意思決定への関与も期待されている。しかし、経済産業省が実施したアンケート調査では、独立社外取締役には、会社内部の情報へのアクセスが限られている場合も多く、必要に応じて企業側のサポート体制を整備し、独立社外取締役に対する情報提供を充実化させてゆく事も検討すべきである。

独立社外取締役の見識を生かす為の提言

独立社外取締役の理解をサポートし取締役会での議論を深耕化する為に、会社の費用負担で独立社外取締役が外部の専門家を起用し事業ポートフォリオを精査し意見を徴求出来るようにする事も一案である。独立社外取締役を通じて機関投資家等の株主とのエンゲージメントの機会を設ける事も、中長期的な企業価値の向上やサステナビリティの促進といった議論に投資家の見解を反映する上で有用と思われる。

コメントが送信されました。