今後も続くJ-REITのM&A

J-REITのM&Aが相次いでいる。登場から20年で時価総額は60倍強に成長するなか、規模のメリットによる取引価格の上昇を目指す。

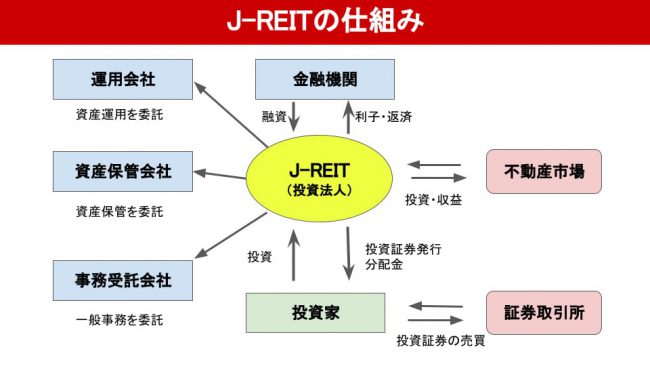

J-REITとは

(出所 投資信託協会HPよりFMI作成)

J-REITは、複数の投資家から資金を集め、ビルやマンション、商業施設などを購入する「不動産投資法人」と呼ばれる組織だ。一般の投資家は市場を通じて投資し、賃料や売買によって得た利益が分配される。

※REAT=「Real Estate Investment Trust」(不動産投資信託)

J-REIT市場が創設されたのは、20年前の2001年9月10日。日本ビルファンド投資法人とジャパンリアルエステート投資法人の2つのファンドが、合計約2,600億円の時価総額で東京証券取引所に上場したのが始まりだ。

J-REITの時価総額は20年で60倍強に成長

J-REIT創設から20年後の2021年4月末現在で銘柄数は61となり、その時価総額は約16兆8,000億円。即ち、J-REIT市場は、20年間で銘柄数で約30倍、時価総額で60倍強の市場にまで成長した。

最近では、2020年3月にコロナ禍によりJ-REITの投資口価格は急落し東証REIT指数は2,200を超える水準から1,400強にまで下げたが、その後価格は回復基調にあり、東証REIT指数は今年2021年3月には2,000を超えて現在に至る。J-REIT市場創設当初の2つのファンドである日本ビルファンドとジャパンリアルエステートの合計の時価総額は、当初の約2,600億円から2兆円強まで、約8倍となった。

外部成長による規模拡大

J-REIT市場が大きく成長したのは、日銀によるJ-REITの買い入れやアベノミクスおよび異次元の金融緩和政策、また2012年頃からの最大のサブセクターであるオフィスREITの市況回復等いくつかのマクロ環境の寄与が挙げられる。

しかし個々のJ-REITが、大型のJ-REITを中心に成長を重ねてきたのは、これらの良好なマクロ環境に支えられながら、増資と不動産の取得を繰り返して規模を拡大してきたことによる。これを外部成長と呼ぶ。

J-REITにおける規模のメリット

一般的にJ-REIT市場では、規模が大きなJ-REITが高目のバリュエーションで取り引きされ、規模が小さなJ-REITは流動性のリスクが意識されて割安なバリュエーションで取り引きされる傾向がある。

そこでJ-REITは既存のポートフォリオからの収益を増加させる内部成長に注力する一方、増資および借入金の増加により資金調達をして不動産を取得し、ポートフォリオそのもののサイズを拡大し、分配金を増加させる外部成長を目指してきた。

高目の投資口価格と増資の好循環が成長には必要

J-REITの成長には、

①高めの投資口価格を背景に投資口の希薄化を防ぎながら増資を続ける

②増資で得た資金で物件を増やす事で分配金を増やす

③成長期待から投資口価格は更に高めに保たれる

という好循環を維持することが、成長の鍵である。

ただし、外部成長を実現するとはいっても、増資や不動産の取得が簡単に出来るわけではない。

希薄化を防ぎながら増資

当然のことだが、増資は投資口の希薄化をもたらし、※NAVの減少要因となる。

※NAV(Net Asset Value)は、不動産の鑑定価格ベースで計算した純資産価値。投資口一口あたりのNAVは、市場の投資口価格が割安か割高かを判断する基準になる。

ただしNAVを上回る価格で増資をすれば、むしろNAVを増加させることになり、これをプレミアム増資と呼ぶ。逆にNAVを大幅に下回る価格で増資をすれば大幅な希薄化をもたらす結果となり、これをディスカウント増資と呼ぶ。

プレミアム増資が市場に評価されることは自明であろう。

適切な利回りで物件を取得し分配金を増やす

一方増資により調達した資金で不動産を取得するといっても、ただやみくもに買っても分配金を増加させることにはならない。適切な価格もしくは適切な利回りで取得することが重要である。

適切な利回りとは何か?目安となるのは、現在の投資口価格から逆算して算出される市場の要求利回りであるインプライド・キャップレートである。インプライド・キャップレートを上回る利回りで不動産を取得しないと、希薄化を乗り越えて分配金を増加させることにはならない。

これは言うは易いが行うことは簡単ではない。特に現在の超金融緩和の環境下で、市場で高い利回り=安い価格で不動産を取得するのはハードルが高い。

もちろん、条件や質が劣る不動産ならば高目の利回りで取得できるだろうが、それでは投資家が納得しない。市場の利回りはコントロール出来ないので、出来ることはインプライド・キャップレートを低目に保つよう努力するしかない。

投資口価格が高めに保たれることが重要

結局プレミアム増資をするためにも、またインプライド・キャップレートを低目に保って適切な利回りで不動産を取得するためにも、重要なことは市場で評価される投資口価格が高目に保たれることにある。

投資口価格が高いのでプレミアム増資が可能となる一方、インプライド・キャップレートも低目に保たれて不動産を取得する際のハードルが下がる。

プレミアム増資によりNAVが増加し物件取得により分配金も増加する結果、将来の成長期待が高まり投資口価格は更に高めに保たれる、という好循環を維持することが、J-REITの成長の鍵である。

この20年間で大きく成長したJ-REITは、好条件のマクロ環境に支えられながら、概ねこのような好循環を実現してきたと考えられる。

最近のM&Aの背景 規模のメリット

当然ながら、どのJ-REITも高い投資口価格で取引きされているわけではない。様々な理由によりNAVを大きく下回って取引きされるJ-REITが少なからずある。

こういうJ-REITの運用は好循環の反対となり、なかなか負のサイクルから抜け出せないというジレンマに直面する。このようなこう着状態を抜け出す一つの資本取引が合併である。言うまでもなく、合併は規模のメリットを時間短縮して実現する手段である。

もちろん、J-REITの投資口価格の高低は、規模だけで決まるわけではないが、規模の拡大により信用格付けが改善したり、グローバルなREIT指数に組み入れられる可能性が高まったりとメリットも多く、有力な手段の一つには違いない。

最近のM&Aの事例

最近では資産規模9,000憶円弱の日本リテールファンドと資産規模3,000億円弱のMCUBS MidCityが合併し、今年3月に資産規模約1兆2,000憶円の日本都市ファンド誕生した。

2020年8月末に合併が発表される前は、両ファンドともNAVに比べディスカウントで取引きされていたが、合併発表直後から投資口価格は上昇。日本都市ファンドは、2021年4月末現在ではほぼNAV並の価格で取引きされている。

敵対的な事例も

一方、J-REIT同士の合併は必ずしも友好的に進むわけではない。2019年5月にスターアジア不動産が提案したさくら総合リートとの合併案は、さくら総合リートのガバナンスに反論を呈した敵対的な買収提案となり、さくら総合リートの投資主総会にまでもつれこんでスターアジア不動産が提案した合併案に決着した。

J-REITの非公開化の動き

そして、直近のJ-REITのM&Aの事例は、2021年4月2日に投資ファンドのスターウッド・キャピタル・グループ(スターウッド)が発表したTOBによるインベスコ・オフィス・ジェイリートの非公開化の動きである。

スターウッドは、オフィス需要の先行きの不透明性とJ-REITの制度的な制約故に、非公開化した方が、賃貸借契約の更新や資本構造の最適化により積極的に取り組めると考えているようだ。

このような考え方には賛否両論があるだろう。

しかし非公開化がJ-REITの運用手段として一つのオプションであることも事実である。

負のサイクルからの脱出手段

これら3つのM&Aが示唆することは、何らかの理由で負のサイクルに陥ってしまったJ-REITがそこから抜け出るのは容易ではないこと、およびそれを時間をかけずに改善する手段としてM&Aが有効であるとの認識が広がりつつあること、にあると考えられる。

2021年4月末現在で約4分の1のJ-REITがNAVを下回って取引きされており、これらのJ-REITは増資による外部成長のハードルは高い。

特にスポンサーが「不動産の供給能力に劣る」と市場に認識されるJ-REITは、成長期待の欠落により投資口価格は相対的に低迷し、負のサイクルから抜け出るのは容易ではない。

金利上昇は最大のリスク

マクロ環境を考えると、緩和された金融環境はまだしばらく続くだろうが、金利はこれ以上下がる見通しは低い。むしろ中・長期的には金利上昇を考慮せざるを得ず、J-REITの運用には困難さが増す局面が到来することも予想される。

言うまでもなく、金利上昇はJ-REITにとって最大のリスク要因だ。投資口価格が低迷するJ-REITにとってはなおさら大きなリスクである。今後も合併や非公開化あるいはスポンサーの交代等を中心に、J-REIT市場でのM&Aが続く可能性は高いと思われる。

コメントが送信されました。