地方銀行を考える 法人向けソリューションビジネス拡大への期待 ㊤環境の変化

長・短金利差の縮小、ゼロ金利政策と、地方銀行は収益環境の悪化の波にさらされてきた。そこに、コロナショックが地方経済に打撃を与え、追い打ちをかける。このような環境下で、地方銀行は持続可能な事業モデルの構築へ向け、速度を上げる必要に迫られている。

どうして、地銀が苦しいのか

1991年3月にバブル経済が崩壊し、以後金融機関の不祥事発覚、不良債権増加や株価低迷による大手金融機関の破綻など金融界は大きく揺れた。

海外から金融機関の財務透明化を求める声もあり、政府は不良債権処理を促進するよう公的資金導入に踏み切る。結果として、2002年度全国銀行の不良債権処分による損失額は80兆円を超える水準へと至った。

このような環境下、2003年「リレーションシップバンキングの機能強化に関するアクションプログラム」が取り纏められ公表された。

その中の一部に、地方金融機関に対し、創業・新規事業支援、コンサルティング支援や事業承継・M&A支援、取引先企業への早期事業再生支援といった地元顧客支援強化が盛り込まれていた。これは当初2年間、地域金融に関する集中改善期間として取り組みを進めたものである。この取り組みが現在も地域におけるソリューション事業の土台として承継されてきているものと考える。

成果主義、規制緩和が長期的視点を奪った

もちろんこのリレーションシップバンキングに関するアクションプログラムが示される以前から、課題解決型の業務に熱心に取り組まれてきた地方銀行も存在する。

但し、バブル期以後、国内金利は低下をし続けるが、それでも金利収益を稼ぎ出すことができた為、その数は多いとは言えなかった。

成果主義が強く叫ばれる中、規制緩和における取扱商品の多様化は、行員の行動を早期に収益化できる商品提供を最優先する動きとなって現れた。結果として、行員の産業や個別顧客企業の本業を理解する為に費やせる時間は限定的となり、自ずと顧客経営者と経営や戦略に関する対話に要する時間も減少していった。

加えて、長らく続く人事ローテーションの問題も存在する。法人顧客の課題解決への取り組みは、収益化へのプロセスに時間がかかり、自身の担当する期間中に収益が生まれにくいために壁となって立ちはだかった。

リーマン・ショック後の地銀経営環境

2008年リーマン・ショック後は、一貫して長・短金利差が縮小を続け、金融機関の利鞘は著しく低下、加えて2016年2月日本銀行によってゼロ金利政策が発動され、地方銀行の収益は益々逼迫していく事になる。

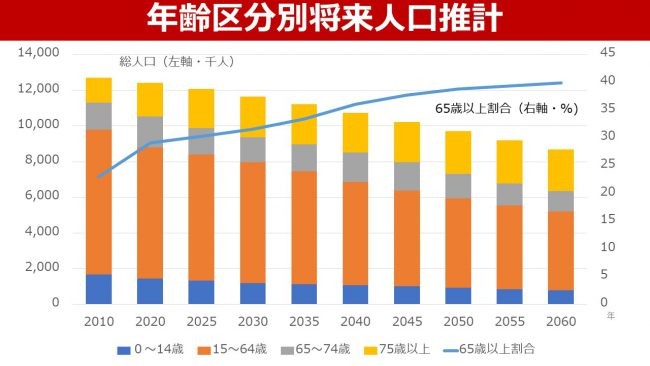

地方銀行の経営を圧迫する要因はこれだけではない。日本では世界でも類を見ない少子高齢化と人口減少に直面しているとの問題も加わる。都市部への人口集中が進む中、地方では今後も加速度的に少子高齢化と人口減少が進んでいく事が予想されている。

更に小売業やIT企業といった異業種の金融事業への参入からも地方銀行は収益環境の悪化の波にさらされてきた。そこに2020年年初より、世界中でコロナウィルス感染拡大が生じ、地域における観光、宿泊、飲食事業を中心に甚大な影響を与え、地元経済へ追い打ちをかける。

ソリューションビジネスの拡大

このような環境下で、地方銀行は持続可能な事業モデルの構築へ向けて速度を上げる必要に迫られている。金利収入以外の収益機会を求め、急ピッチで他の収益軸を模索することになる。

コメントが送信されました。